Dalla crisi alla ripresa: riflessioni sull'imprevedibilità dei mercati finanziari

- Information

- Blog 919 hits

- Prima pubblicazione: 24 Novembre 2024

«Gli alberi che sono lenti a crescere portano i frutti migliori».

Molière

Alcuni di voi potrebbero aver letto l'articolo che avevo scritto a dicembre 2022 – "Il prossimo crollo azionario" – in cui riflettevo sull'incertezza dei mercati finanziari e sull'impossibilità di prevedere la durata e l'intensità dei drawdown e dei tempi di recupero.

All'epoca, il mercato azionario stava attraversando una fase di declino, e molti si interrogavano sulla durata di quella crisi. Ci si chiedeva se sarebbe durata ancora un mese, sei mesi, un anno o forse anche di più.

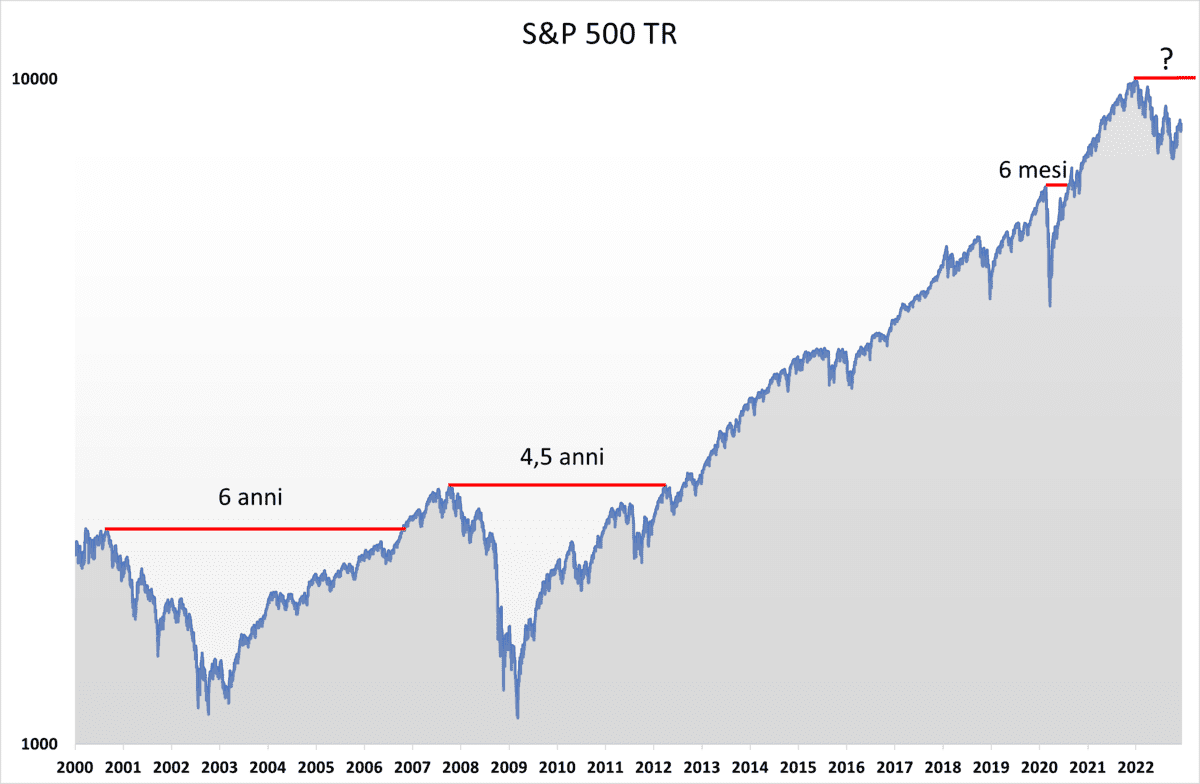

Per illustrare la situazione, avevo presentato un grafico dell'indice S&P 500 Total Return a partire dall'anno 2000, che mostrava chiaramente il momento di incertezza che stavamo vivendo:

Il punto interrogativo nel grafico rifletteva l'incertezza sulla durata del drawdown.

Dal 2000, i mercati hanno attraversato diverse fasi critiche: la crisi dotcom ha causato un underwater period di 6 anni, seguito dalla crisi dei subprime che ha richiesto 4 anni e mezzo per il recupero.

La crisi del COVID-19 aveva portato a un breve drawdown di 6 mesi e, nel 2022, era iniziato un nuovo periodo di calo.

A dicembre 2022, quando scrissi l'articolo, era trascorso quasi un anno dall'inizio di quest'ultimo drawdown. L'inflazione era alle stelle, i tassi d'interesse stavano salendo rapidamente e il mercato obbligazionario stava vivendo il suo crollo più grave di sempre.

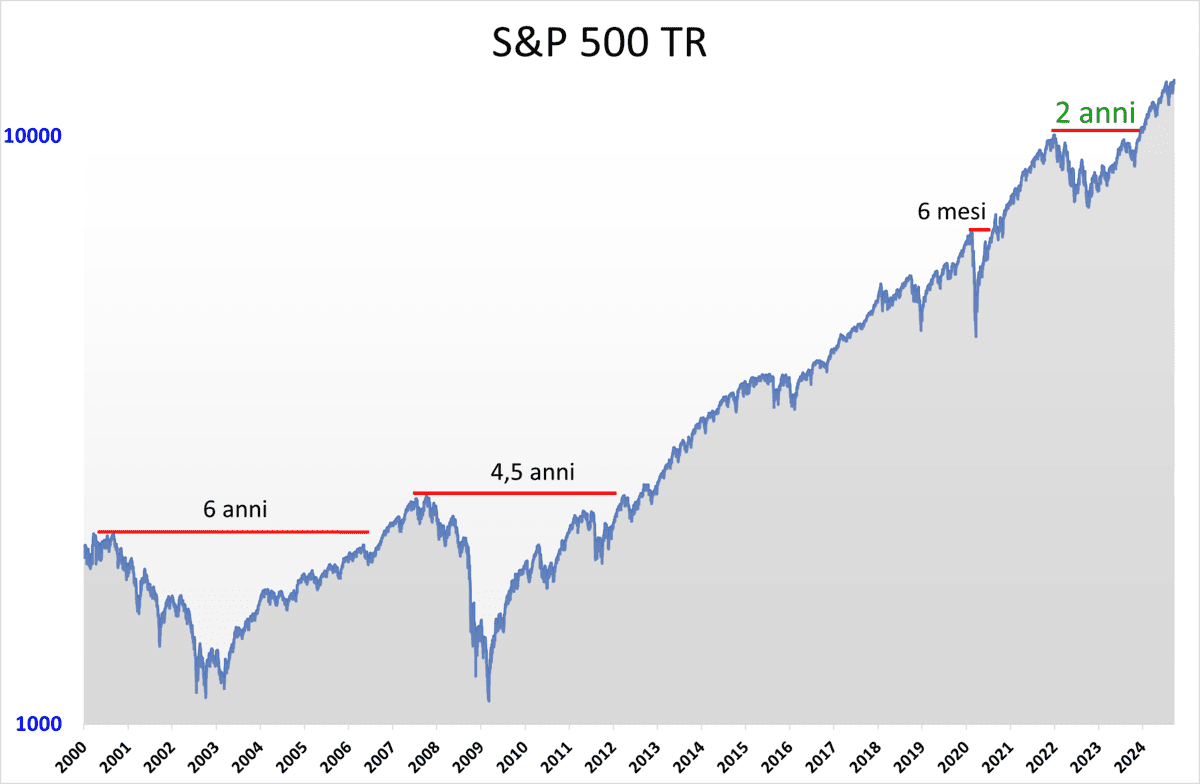

Oggi, a fine novembre 2024, abbiamo finalmente la risposta che cercavamo: quel drawdown è durato quasi due anni, terminando esattamente il 13 dicembre 2023.

Da quel momento, l'indice S&P 500 Total Return ha ripreso la sua ascesa, raggiungendo proprio nel corso di questo mese i suoi massimi storici.

Il grafico seguente mostra l'andamento dello S&P 500 TR negli ultimi anni, evidenziando gli eventi descritti in precedenza:

Osservando questo grafico, è facile cadere nel bias del senno di poi, convincendosi di aver previsto la ripresa del mercato o che fosse ovvio che la situazione si sarebbe risolta rapidamente.

La realtà, però, è molto diversa. Durante quei due anni, l'incertezza dominava il panorama finanziario. Ogni notizia, dato macroeconomico o dichiarazione delle banche centrali suscitava contemporaneamente speranze e timori, rendendo estremamente complesso prendere decisioni d'investimento efficaci.

Chi ha mantenuto i propri investimenti a lungo termine, resistendo alle tentazioni e senza farsi prendere dal panico, può oggi affermare di aver fatto la scelta corretta. Non solo ha recuperato le eventuali perdite subite durante il drawdown, ma ha anche beneficiato della successiva ripresa del mercato, che ha spinto l'indice verso nuovi record storici.

Al contrario, chi ha tentato di fare market timing, vendendo nella speranza di rientrare al momento opportuno, ha probabilmente perso l'occasione di partecipare alla ripresa. Sappiamo quanto sia difficile, se non impossibile, prevedere i momenti ideali per entrare e uscire dal mercato.

Per dare un'idea della portata di questa crescita, lo S&P 500 TR è passato da 7.589 punti il 12 ottobre 2022 a oltre 13.100 punti a metà novembre 2024, registrando un aumento del 72% circa in meno di due anni.

Nel mio articolo del 2022, sottolineavo l'importanza di riconoscere i propri limiti nel prevedere i mercati, affermando: "Nessuno sa quanto durerà questa crisi finanziaria, ma questa è proprio l'informazione che ci servirebbe per operare con successo: invece non ce l'abbiamo".

Questa considerazione rimane valida ancora oggi: nessuno può prevedere quanto durerà l'attuale fase di crescita del mercato azionario o quando si verificherà la prossima crisi. Sono proprio queste le informazioni essenziali per operare con una strategia di market timing, ma sono anche quelle che nessuno possiede.

La lezione che possiamo trarre da questi ultimi due anni è la stessa da almeno due secoli: i mercati finanziari sono imprevedibili nel breve termine, ma tendono a premiare la pazienza e la disciplina nel lungo periodo.

Ciò non significa che non ci saranno altri drawdown o fasi di volatilità in futuro. Al contrario, possiamo essere certi che altre crisi si verificheranno, che vivremo ulteriori periodi di incertezza e momenti in cui sembrerà che tutto stia per crollare.

Ma se abbiamo un orizzonte temporale di lungo termine, una strategia di investimento ben definita e un portafoglio finanziario ben strutturato, possiamo affrontare queste tempeste con maggiore serenità.

Diversificare il proprio portafoglio, evitare di prendere decisioni impulsive basate sull'emotività e mantenere la rotta sono principi fondamentali per navigare nei mercati finanziari.

Ricordatevi che non appena si verificherà la prossima crisi, sarà facile pensare che gli eventi fossero prevedibili. Possiamo ripetere le stesse parole scritte nell'articolo di quasi due anni fa: "A posteriori, tutte le crisi sembrano ovvie. Chi non ha mai pensato: Lo sapevo! Era inevitabile che il mercato crollasse! Come ho fatto a lasciarmi sfuggire questa occasione?"

Questo bias cognitivo ci porta a sovrastimare la nostra capacità di prevedere il futuro, facendoci credere che, con un po' più di attenzione, avremmo potuto evitare le perdite o cogliere le opportunità.

Purtroppo, quando gli eventi accadono, l'incertezza è totale. Nessuno era a conoscenza che l'underwater period dell'ultimo importante drawdown del mercato azionario sarebbe durato quasi due anni. Nessuno sapeva quando sarebbe finito o quale sarebbe stata l'entità della ripresa.

Eppure, come accade ormai da almeno 200 anni, molti investitori hanno tentato anche questa volta di anticipare i movimenti del mercato, ottenendo quasi sempre risultati pessimi.

In questo contesto, è interessante osservare il ruolo amplificatore dei media finanziari.

Durante le fasi di declino dei mercati, assistiamo a un proliferare di titoli catastrofici e previsioni apocalittiche, mentre nei periodi di crescita le stesse testate si lanciano in proiezioni sempre più ottimistiche ed entusiastiche.

In entrambi i casi, emerge una tendenza a proiettare il trend corrente verso il futuro in modo quasi lineare, come se la direzione del momento dovesse necessariamente proseguire indefinitamente.

Si tratta di una dinamica che, per quanto comprensibile dal punto di vista commerciale – i titoli sensazionalistici generano più interesse e più lettori – può rivelarsi estremamente fuorviante per l'investitore che cerca di orientarsi nei mercati finanziari.

Per quanto non sia facile, una delle sfide dell'investitore moderno sta proprio nello sviluppare l'abilità di filtrare e possibilmente ignorare il rumore di fondo dei media.

Negli investimenti finanziari, è fondamentale essere umili e riconoscere come il mercato sia influenzato da una miriade di fattori, la maggior parte dei quali al di fuori del nostro controllo e della nostra comprensione.

Guardando al futuro, non sappiamo cosa ci riserverà. Potrebbero esserci nuovi record di crescita o nuove crisi all'orizzonte.

Quello che possiamo fare è imparare dalle esperienze passate e adottare un approccio equilibrato e disciplinato seguendo queste poche ma fondamentali regole:

- Mantenere una visione di lungo termine. I mercati possono attraversare fasi di alta volatilità, ma nel lungo periodo tendono a crescere.

- Evitare il market timing. Cercare di indovinare i momenti migliori per entrare e uscire dal mercato è estremamente difficile e rischioso.

- Diversificare gli investimenti. Una corretta diversificazione aiuta a ridurre il rischio e a stabilizzare i rendimenti.

- Riconoscere i propri limiti. Nessuno ha la sfera di cristallo. Accettare l'incertezza è una parte essenziale del processo d'investimento.

- Non farsi guidare dalle emozioni. Panico ed euforia possono portare a decisioni sbagliate. Mantenere la calma è fondamentale e, senza una base di conoscenze, è facile perderla nei momenti difficili.

Il mercato continuerà a sorprenderci, nel bene e nel male. Ma se rimaniamo fedeli ai principi fondamentali dell'investimento e resistiamo alla tentazione di reagire impulsivamente alle sue fluttuazioni, avremo buone probabilità di raggiungere i nostri obiettivi finanziari.