Quanto influiscono le spese correnti nel lungo termine?

- Information

- Fondi, ETF e Indici 6625 hits

- Prima pubblicazione: 17 Luglio 2020

«Watch the costs and the profits will take care of themselves».

Andrew Carnegie

Le spese correnti costituiscono una componente significativa del Total Expense Ratio (TER) dei fondi.

Nonostante vengano scalate giornalmente dal NAV di ciascun fondo, solitamente le spese correnti vengono rappresentate mediante una percentuale calcolata su base annua.

L'impatto delle spese correnti sui rendimenti degli investimenti è notevole, sia nel breve termine che, ancor di più, nel medio e lungo periodo.

L'intento di questo articolo consiste nel quantificare in modo preciso tale impatto: ci proponiamo di calcolare con esattezza quale sia l'importo in euro del minor guadagno derivante da un aumento percentuale delle spese correnti.

I calcoli presentati nelle seguenti analisi sono stati eseguiti attraverso il servizio di Analisi PAC accessibile nel sito di Dedalo Invest.

Indice

- Impatto delle spese correnti in un Piano di Accumulo del Capitale (PAC)

- Impatto delle spese correnti in un investimento in un'unica soluzione (PIC)

Impatto delle spese correnti in un PAC

«Fast food is popular because it's convenient, it's cheap, and it tastes good. But the real cost of eating fast food never appears on the menu».

Eric Schlosser

Il fondo oggetto dell'analisi è il "Capital Group Global Equity Fund (LUX)".

La decisione di selezionare questo fondo è basata su due ragioni fondamentali:

- La disponibilità di una classe retail e di una classe istituzionale all'interno del fondo.

- La presenza di una lunga serie storica per entrambe le classi.

Il piano di accumulo ipotizzato ammonta a 1200 euro al mese. In particolare, l'analisi è stata condotta su un piano di accumulo trentennale. Sono comunque stati riportati anche i risultati per piani di accumulo di durata inferiore.

Assumiamo che l'investitore che implementi un tale piano di accumulo debba possedere le seguenti caratteristiche:

- Una riserva di liquidità adeguata per far fronte a spese impreviste.

- Un'elevata tolleranza al rischio, direttamente proporzionale a variabili come la lunghezza dell'orizzonte temporale, il reddito e il patrimonio netto dell'investitore.

- Una forte volontà di sopportare il rischio, nell'ipotesi che il PAC azionario costituisca una parte rilevante del suo portafoglio finanziario complessivo.

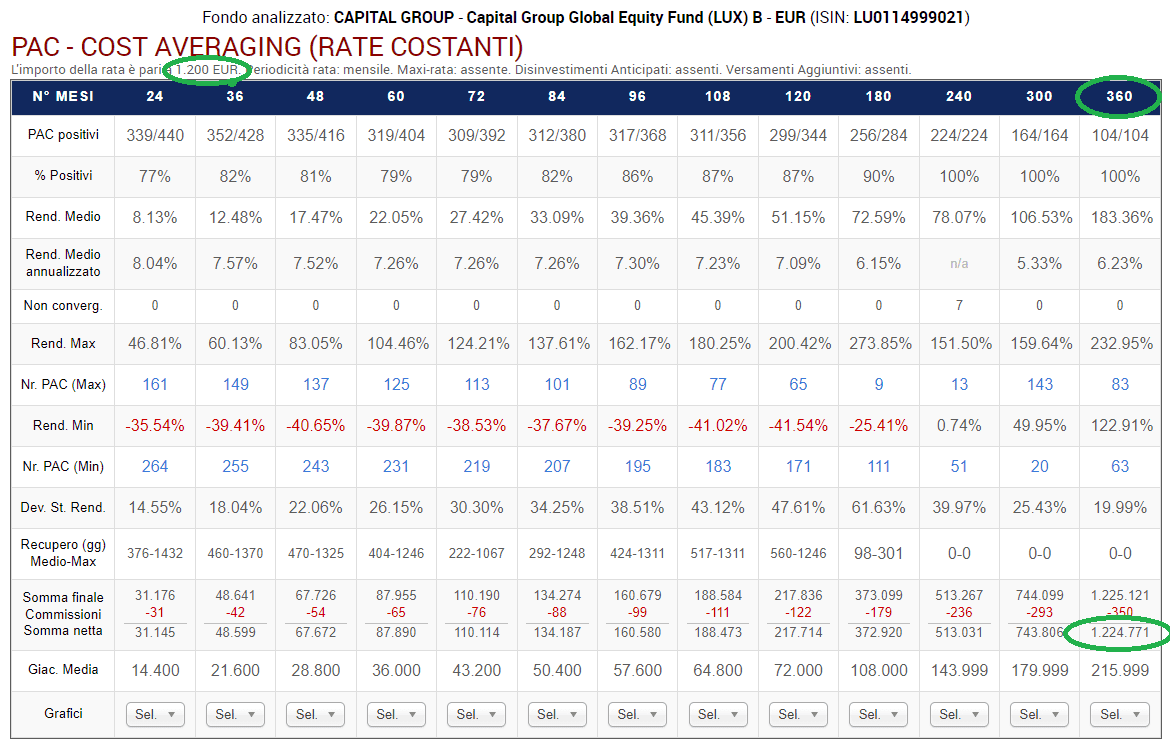

Abbiamo condotto una simulazione in modalità rolling su 104 PAC trentennali. La classe inizialmente selezionata è la B (ISIN: LU0114999021). Il periodo di analisi è compreso tra gennaio 1985 e agosto 2023.

Di seguito sono riportati i risultati ottenuti:

Tra le numerose informazioni relative ai PAC di varie durate (in mesi) riportate nella tabella, sono state cerchiate in verde le cifre rilevanti: in media, su un totale di 104 PAC a rate costanti di 1200 euro ciascuna, si è registrata una somma finale netta di 1.224.771 euro, a fronte di un versamento complessivo di 432.000 euro (360 rate da 1200 euro).

Il fondo analizzato è a gestione attiva. I fondi a gestione attiva hanno costi nettamente superiori rispetto a quelli a gestione passiva.

In che misura questo aumento dei costi influisce sul rendimento di un PAC a lungo termine?

Le spese correnti di questo fondo ammontano all'1,65% all'anno. Si sa che le spese correnti di un fondo comune d'investimento a gestione passiva (ETF) che replica un indice azionario globale, e che reinveste i proventi, sono notevolmente inferiori.

Ad esempio, l'ETF "iShares Core MSCI World UCITS ETF USD (Acc) (EUR) | SWDA", tra i più utilizzati in questa categoria, ha spese correnti dello 0,20% all'anno.

La differenza annuale di costi tra i due è quindi dell'1,45%. Potrebbe sembrare poco ma, proiettata su un periodo di 30 anni, ha un impatto enorme sul risultato finale.

Per quantificare questa differenza rispetto a un ETF, l'ideale sarebbe poter effettuare lo stesso backtest sull'ETF precedente. Purtroppo, quest'ultimo non possiede una serie storica che sia altrettanto estesa (gli ETF sono prodotti finanziari relativamente recenti).

Ipotizziamo comunque – per assurdo – che l'ETF esistesse già nel 1985 e avesse ottenuto gli stessi rendimenti del fondo "Capital Group Global Equity Fund (LUX) B (EUR)", ma con spese annuali di gestione pari proprio allo 0,20%.

Quale sarebbe stata la somma totale netta accumulata con un PAC trentennale su questo ETF?

Per rispondere a questa domanda, possiamo procedere in due modi:

- Dalla tabella precedente, conosciamo il rendimento annualizzato medio dei PAC trentennali sul fondo "Capital Group Global Equity Fund (LUX) B (EUR)". Ci aggiungiamo quindi l'1,45% all'anno (il risparmio commissionale), al fine di calcolare la somma finale di un PAC trentennale con un rendimento medio annuale del 7,68% (6,23% + 1,45%). Otteniamo circa 1.591.981 euro, ovvero un incremento di 367.210 euro rispetto al risultato precedente.

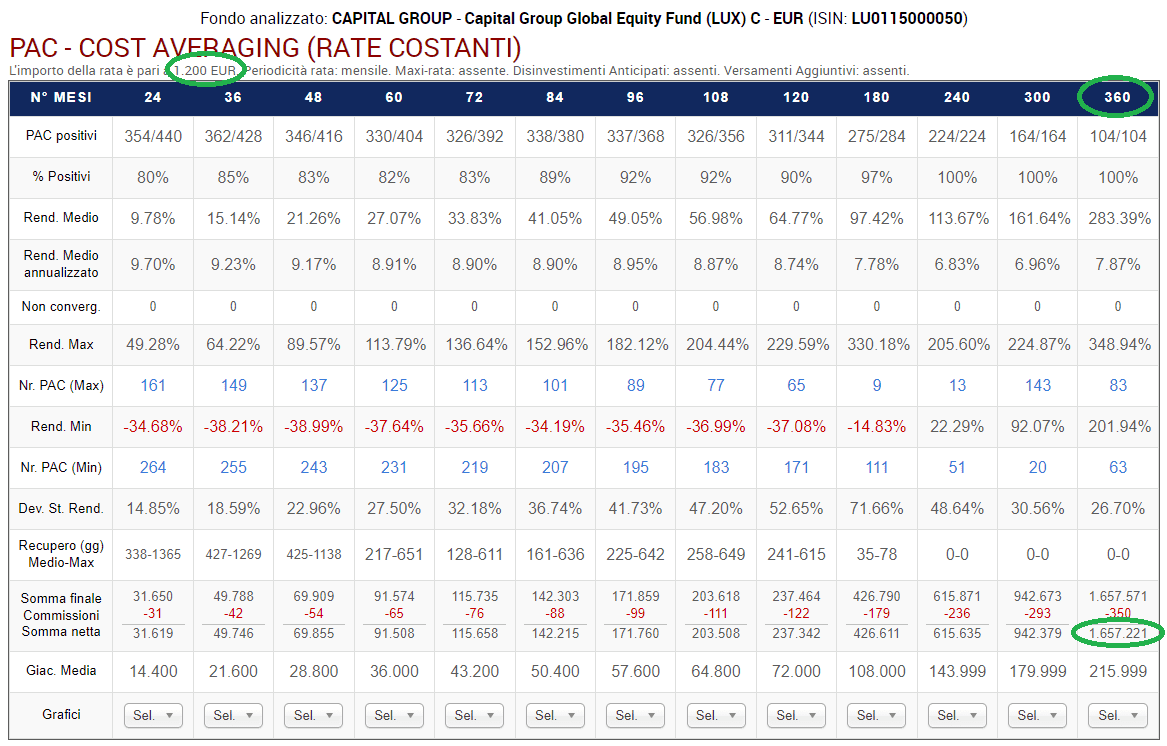

- Esiste una classe istituzionale del fondo "Capital Group Global Equity Fund (LUX)" denominata "Classe C" (ISIN: LU0115000050).

I fondi istituzionali sono identici a quelli per il pubblico (retail), ma sono accessibili esclusivamente agli investitori istituzionali, cioè a professionisti del settore finanziario.

La differenza sostanziale tra questa classe e quella precedentemente analizzata risiede nelle spese correnti, che stavolta ammontano solo all'0,12% all'anno, addirittura inferiori allo 0,20% dell'ETF.

Quale sarebbe stata, quindi, la somma totale netta accumulata, in media, dai 104 PAC simulati precedentemente, ma basati sulla classe C dello stesso fondo?

Vediamo il risultato:

Un totale di 1.657.221 euro! 432.450 euro in più della classe B.

Possiamo fare qualche riflessione:

- La somma finale ottenuta dall'ETF sarebbe stata probabilmente un po' diversa da quella del fondo "Capital Group Global Equity Fund (LUX)". Dato che si tratta di un fondo a gestione attiva, per avere un quadro più accurato della performance dell'ETF sarebbe necessario un esame dettagliato delle performance del fondo stesso. Per semplicità, possiamo ipotizzare che il rendimento del fondo sia stato in linea con la media di mercato.

- Sia un fondo a gestione attiva che un ETF azionario globale massimizzano la diversificazione dell'investimento, contenendo azioni di aziende di diversi settori e con una distribuzione geografica ampia. L'approccio di un PAC aggiunge alla diversificazione "spaziale" anche quella "temporale", distribuendo l'investimento gradualmente su un periodo esteso (nel nostro esempio, 30 anni). Questo permette di massimizzare la diversificazione nel contesto del mercato azionario.

- 1.200 euro al mese costituiscono un impegno significativo, non accessibile a tutti. Se considerassimo un PAC di 120 euro al mese – una somma molto più accessibile – la differenza finale sarebbe ancora considerevole: 43.245 euro.

- Possiamo concludere che un PAC trentennale di 1.200 euro al mese che iniziasse oggi su un ETF azionario globale genererebbe quindi un milione e 650 mila euro circa fra 30 anni? Più di 430 mila euro in più di un fondo azionario globale a gestione attiva?

Non possiamo esserne certi, poiché l'analisi storica fornisce stime, ma non garanzie. Tuttavia, considerando il trend storico di crescita dei mercati azionari globali nel medio e lungo periodo, è ragionevole supporre che questa tendenza continui. Naturalmente, non si può escludere la possibilità di cambiamenti strutturali che influenzino le dinamiche di mercato future. - Non abbiamo esaminato altre importanti metriche come la volatilità e il massimo drawdown, che potrebbero premiare il fondo "Capital Group Global Equity Fund" rispetto all'ETF. Se così fosse, questi fattori potrebbero compensare la differenza di rendimento per alcuni investitori.

- La classe istituzionale del fondo "Capital Group Global Equity Fund" è stata particolarmente utile in questa analisi, poiché ha consentito un confronto preciso dei costi: possiamo infatti escludere con certezza che la differenza di rendimento sia imputabile alle scelte del gestore.

Pertanto, è essenziale considerare le spese correnti di un fondo, poiché una differenza annuale dell'1,45% può sembrare piccola nel breve termine ma nel lungo termine, come dimostrato in questo caso, può rappresentare una differenza significativa di 432.450 euro.

I risultati delle analisi su durate più brevi dei PAC (2, 3, 4, 5, 6, 7, 8, 9, 10, 15, 20 e 25 anni) possono essere confrontati osservando le righe "Somma finale" e "Somma netta" delle due tabelle. Più breve è la durata del PAC, minore è la differenza: persino nei PAC più brevi (2 anni), la classe C ha comunque generato una somma netta media superiore di 474 euro rispetto alla classe B. Sebbene non sia paragonabile ai risultati dei PAC trentennali, resta comunque una cifra significativa.

Impatto delle spese correnti in un PIC

«Price is what you pay. Value is what you get».

Warren Buffett

Oltre che in un PAC, è altrettanto interessante valutare l'effetto in euro di una differenza dell'1,53% nelle spese correnti di un investimento in un'unica soluzione (PIC).

Abbiamo perciò condotto le solite simulazioni sul fondo a gestione attiva "Capital Group Global Equity Fund (LUX)" nelle sue classi B e C: la prima rappresenta la classe retail, mentre la seconda è istituzionale.

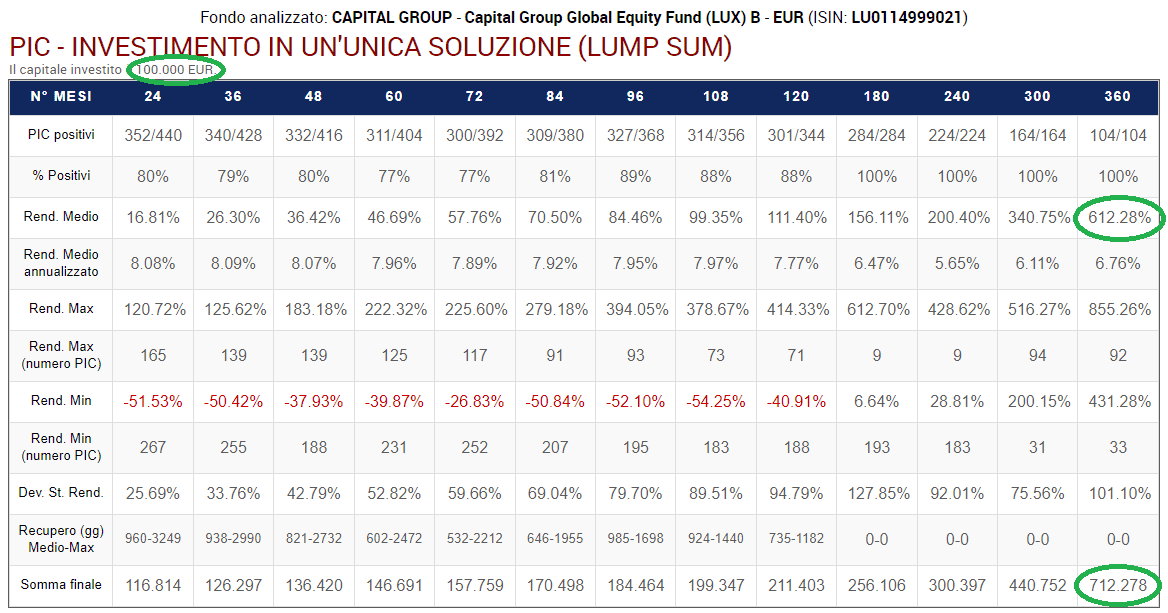

L'investimento simulato è stato di 100.000 euro. Esaminiamo quindi i risultati ottenuti per la classe B (retail, con spese correnti dell'1,65%):

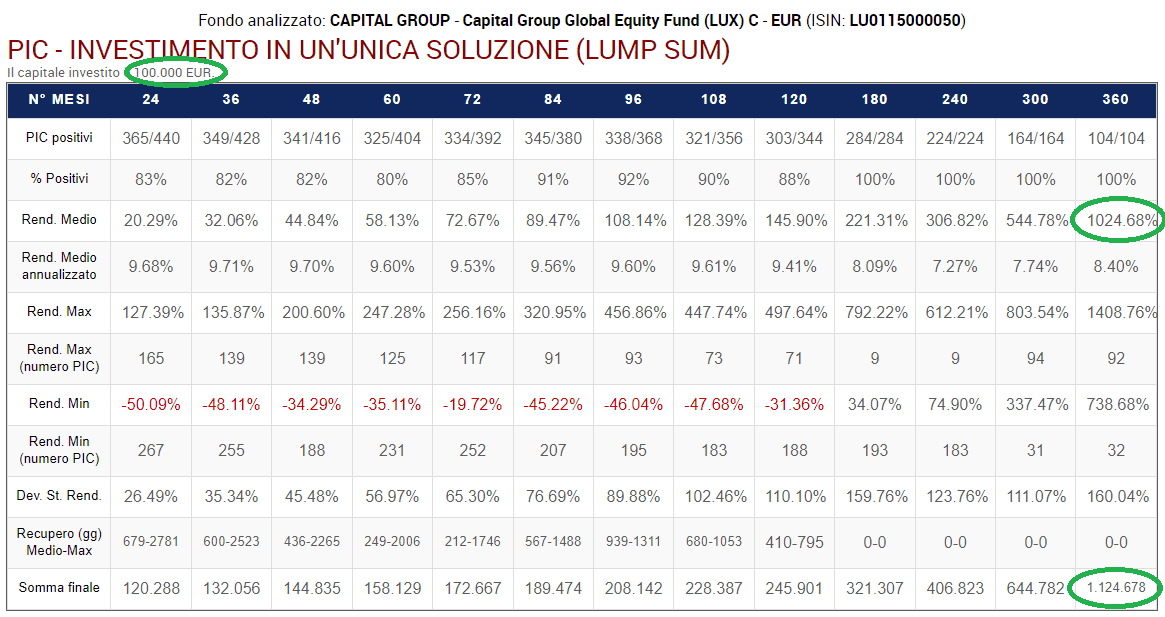

I risultati ottenuti per la classe C del fondo (classe istituzionale con spese correnti dello 0,12%) sono invece i seguenti:

Come sottolineato precedentemente, se nel breve termine le differenze nelle spese correnti possono apparire insignificanti, nel lungo termine assumono un'importanza notevole:

- Con lo 0,12% di spese correnti, un PIC trentennale avrebbe trasformato 100.000 euro in 1.124.678 euro (rendimento medio di 104 PIC del 1024,68%).

- Con l'1,65% di spese correnti, un PIC trentennale avrebbe trasformato 100.000 euro in 712.278 euro (rendimento medio di 104 PIC del 612,28%).

A parità di tutto il resto, si tratta di una differenza di ben 412.400 euro.

È essenziale sottolineare che, specialmente nelle durate più brevi, è possibile che la gestione attiva produca risultati superiori di quella passiva, anche se le spese correnti sono più elevate.

Nel lungo termine, però, è plausibile che un gestore attivo generi rendimenti in linea con la media di mercato.

In questo scenario, la differenza nei rendimenti deriverebbe principalmente dalle spese correnti, con un impatto estremamente elevato sulle somme finali nette.

Da questa analisi emerge con chiarezza l'importanza di ridurre al minimo le spese correnti degli strumenti finanziari presenti nel proprio portafoglio.

L'utilizzo di ETF rappresenta una scelta logica ed efficiente per raggiungere questo obiettivo.