13.3.1 World Bond Lazy portfolio

- Information

- Lazy portfolios 3903 hits

- Prima pubblicazione: 05 Aprile 2022

«Education is the most powerful weapon which you can use to change the world».

Nelson Mandela

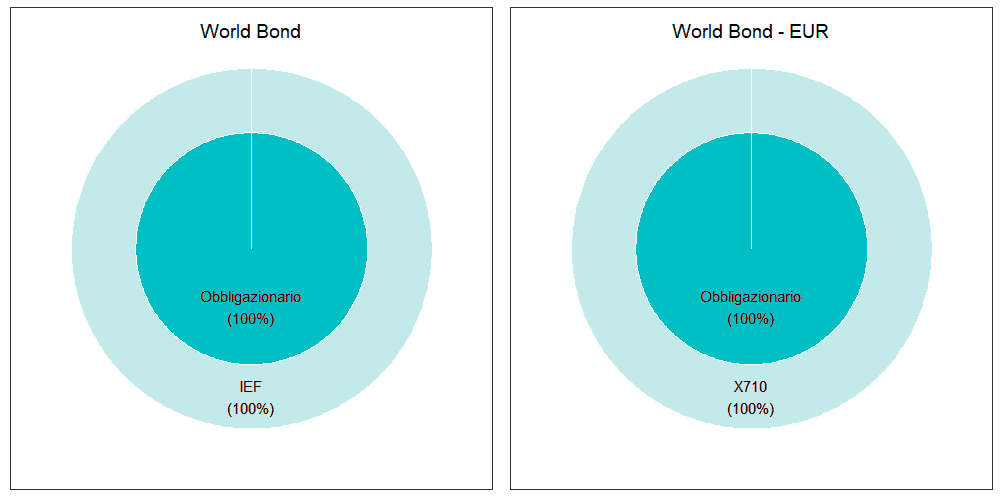

Il World Bond è uno dei due portafogli pigri composti da un solo ETF ed è un portafoglio al 100% obbligazionario.

Nella versione USD, l’ETF che lo caratterizza è l’IEF, un obbligazionario governativo statunitense, formato da titoli di Stato (Treasury Bond) dalla vita residua compresa tra 7 e 10 anni. Il suo TER è lo 0,15%.

Nella versione in EUR, abbiamo utilizzato il seguente ETF (descrizione e caratteristiche):

| Descrizione degli ETF che compongono il World Bond | ||||

|---|---|---|---|---|

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| X710 | LU0290357259 | Xtrackers Eurozone Government Bond 7-10 UCITS ETF 1C | DWS | Replica i titoli di stato con scadenza 7-10 anni denominati in euro ed emessi dai governi della zona euro |

| Caratteristiche degli ETF che compongono il World Bond | |||||

|---|---|---|---|---|---|

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

| X710 | 0.15% | Fisica (Campionamento) | No | Ampia diversificazione | Niente di rilevante |

Asset allocation del World Bond Lazy portfolio

Essendo l’unico portafoglio 100% obbligazionario, l’aspettativa è di basso rischio: questo è stato senz’altro vero per il portafoglio EUR, che proprio grazie a questi risultati, uniti a dei discreti rendimenti, gli ha permesso di classificarsi addirittura al primo posto nei periodi 2000-2020 e 2010-2020.

Se fossimo certi che il futuro si ripeta in maniera identica al passato, sarebbe il portafoglio ideale per gli investitori con una bassa propensione al rischio: oltre al grande supporto psicologico fornito dalla sua bassa volatilità, avrebbe anche l’importante vantaggio di non necessitare di alcun ribilanciamento periodico.

Purtroppo, non esiste nessuna certezza al riguardo e – per il futuro – la gestione della componente obbligazionaria di un portafoglio è un argomento molto dibattuto: verrà approfondito nel capitolo 18.

Il World Bond in USD (e l’USD→EUR), invece, ha generato delle prestazioni decisamente inferiori, posizionandosi più o meno verso la metà o la parte bassa delle classifiche.

Equity lines, rendimenti e drawdown

Di ogni Lazy portfolio, mostreremo:

- Le equity lines ottenute dalle nostre analisi nei periodi 1985-2020, 2000-2020 e 2010-2020.

- I grafici dei rendimenti giornalieri.

- I grafici dei drawdown.

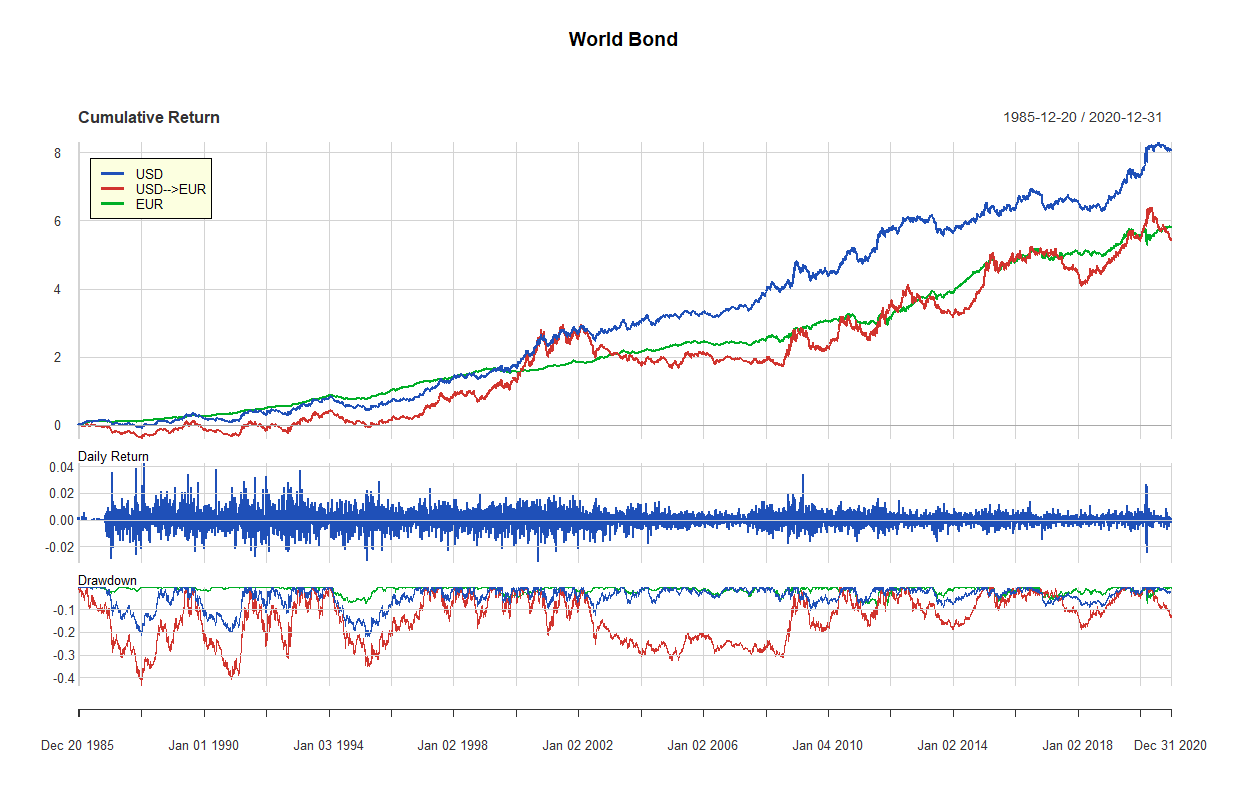

In uno stesso grafico saranno visualizzate le equity lines del portafoglio in USD (blu), in EUR (verde) e in USD→EUR (rosso). Come più volte sottolineato, quest’ultima è la equity line del portafoglio in USD trasformato in EUR in base al rapporto di cambio EUR/USD.

Il confronto tra la linea blu e quella rossa ci mostrerà l’impatto del rapporto di cambio per un investitore dell’area euro che decidesse di utilizzare un portafoglio in USD.

La maggiore volatilità della linea rossa rispetto a quella blu misurerà il rischio di cambio per l’investitore dell’area euro.

La linea verde, invece, rappresenta l’equity line del Lazy portfolio in EUR, ovvero quello costruito a partire dall’asset allocation del portafoglio in USD, ma che utilizza ETF pensati per annullare o minimizzare il rischio di cambio per l’investitore dell’area euro.

Queste sono le equity lines del periodo 1985-2020:

Nella parte superiore del grafico troviamo le equity line del World Bond in USD, USD→EUR e EUR.

Con le eccezioni del World Bond e del World Stocks – gli unici due Lazy portfolios composti da un solo ETF – e dato che la nostra analisi ha coinvolto 11 modelli di ottimizzazioni, sarebbe stato più corretto visualizzare 11 equity lines del portafoglio in USD, 11 di quello in USD→EUR e 11 di quello in EUR.

Un grafico di tipo lineare con 33 equity lines (ma anche con 11) risulterebbe tuttavia illeggibile. Abbiamo perciò deciso di visualizzare l’equity line media degli 11 modelli: in questo modo, vengono visualizzate soltanto 3 equity lines, facilmente confrontabili tra loro.

La parte centrale del grafico misura il rendimento giornaliero del World Bond in USD. Per la precisione, il rendimento medio del World Bond in USD è stato 0,026% e la deviazione standard dei rendimenti giornalieri è stata 0,5641%.

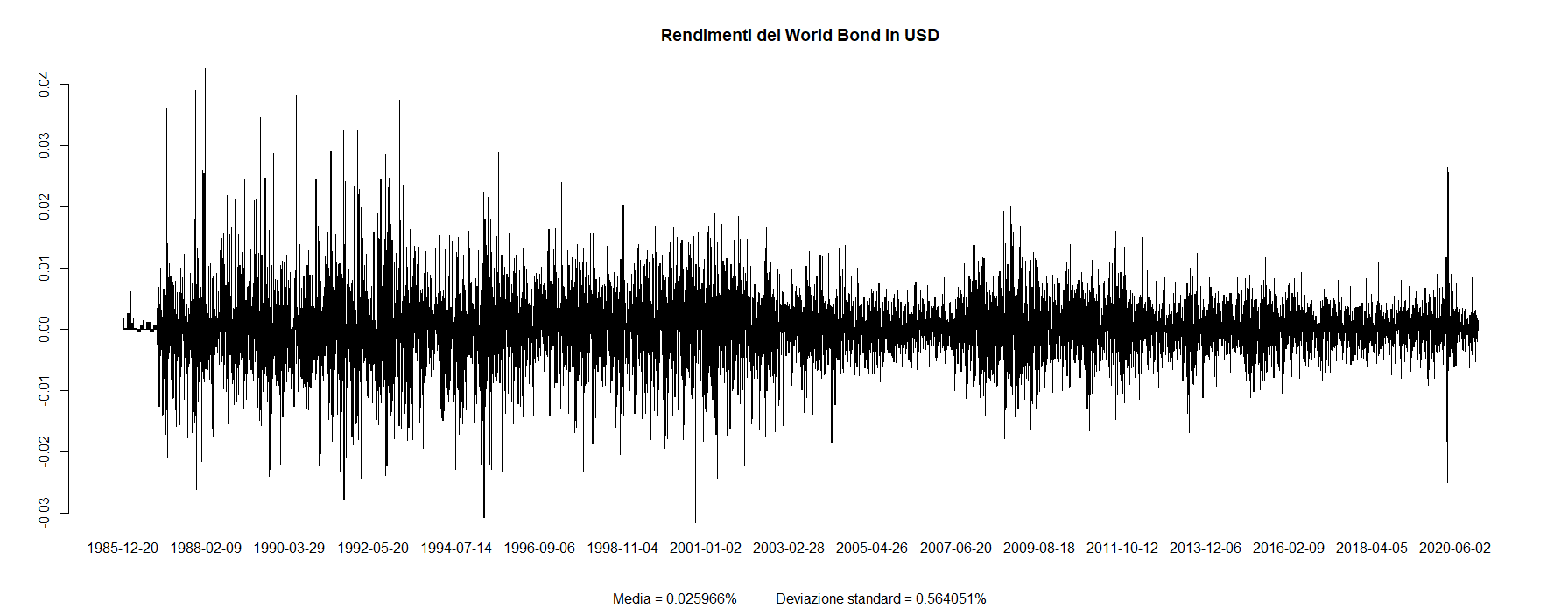

Anche se ha una media leggermente positiva (e il rendimento cumulato è crescente, come abbiamo visto nel primo grafico), possiamo assumere che il rendimento giornaliero oscilli intorno allo 0 (possiamo cioè – per semplicità – approssimare la sua media a 0): la conformazione del grafico a barre dei rendimenti giornalieri (parte centrale del grafico precedente) è molto simile a quello che in Time Series Analysis viene definito white noise.

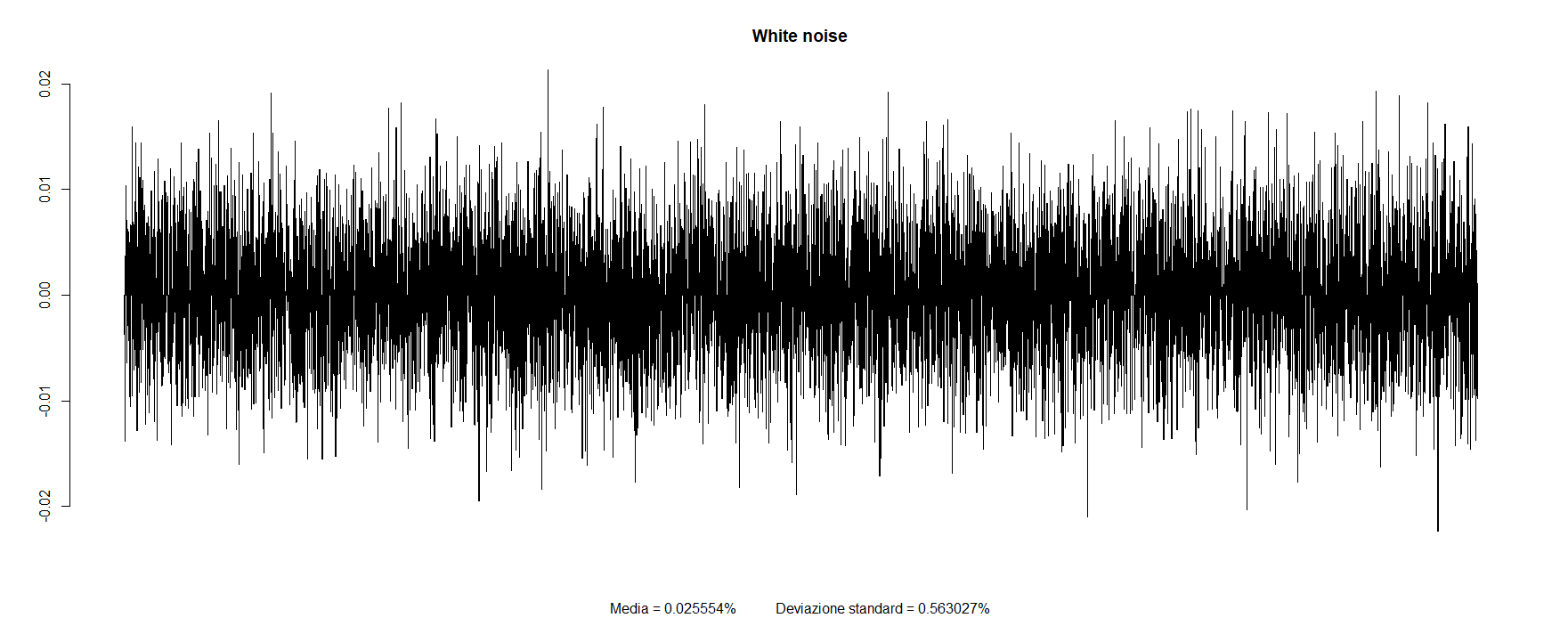

Vediamo il grafico a barre di un white noise generato sinteticamente in modo da avere una media approssimativamente pari a 0,026% e una deviazione standard dello 0,561%:

Il white noise è il più semplice dei processi stocastici stazionari.

Nel grafico seguente riproponiamo il grafico a barre dei rendimenti del World Bond in USD: la somiglianza con quello del white noise è soltanto apparente:

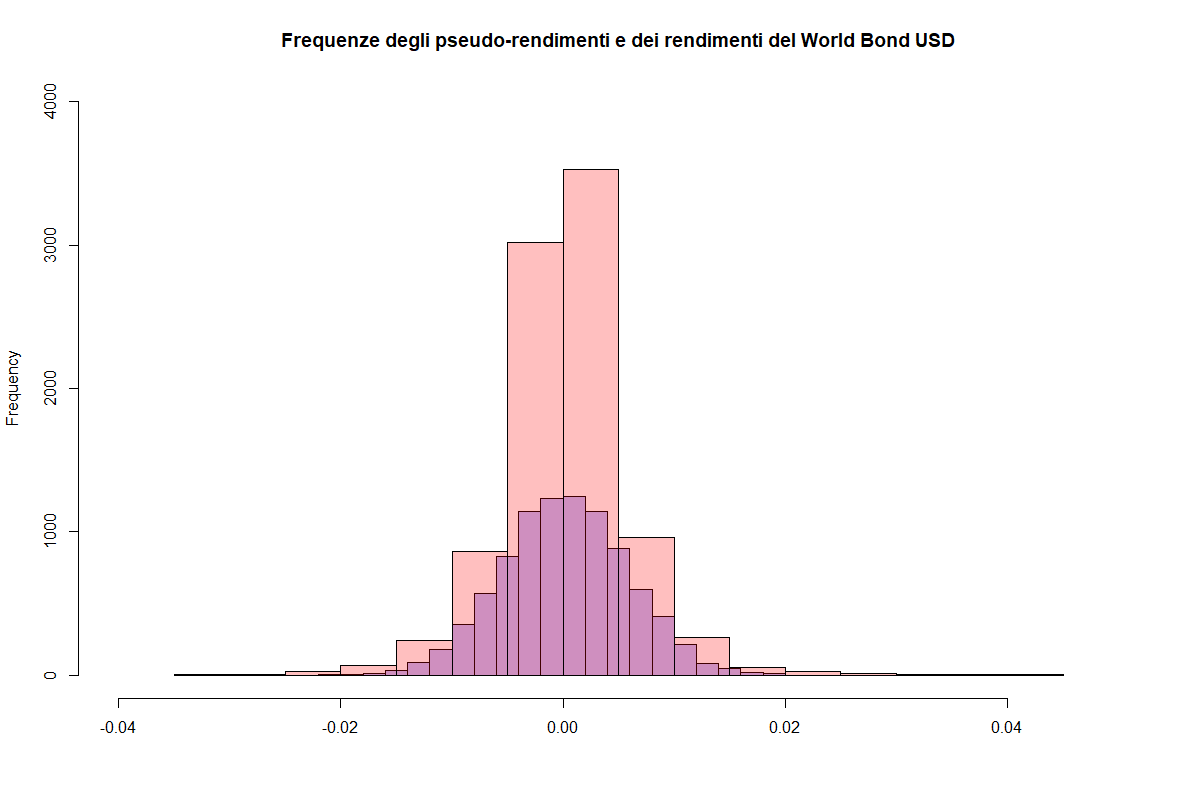

La media e la deviazione standard sono quasi identiche ma la distribuzione è molto diversa, come possiamo vedere dai due grafici delle distribuzioni degli pseudo-rendimenti white noise e quelli del World Bond in USD:

La distribuzione con le frequenze più alte addossate intorno a 0 e con le code più spesse è quella dei rendimenti del World Bond in USD; l’altra è quella degli pseudo-rendimenti white noise.

Mentre le frequenze white noise seguono una distribuzione normale, la stessa cosa non avviene per le frequenze dei rendimenti del nostro Lazy portfolio.

Il processo stocastico che genera le serie storiche dei rendimenti è sconosciuto e, soprattutto per quanto riguarda i rendimenti azionari, i motivi per cui non possiamo parlare di una loro distribuzione normale sono principalmente i seguenti:

- Le code delle distribuzioni dei rendimenti sono più spesse di quelle della distribuzione normale.

- I rendimenti non sono indipendenti:

- La loro autocorrelazione lineare è piccola ma non è uguale a 0.

- Sono caratterizzati dal fenomeno chiamato volatility clustering, ovvero la tendenza della volatilità dei rendimenti correnti a continuare per un po’ di tempo prima di diminuire o aumentare.

Il grafico situato nella parte inferiore raffigura l’andamento del drawdown: diminuzioni di rendimento calcolate dai livelli massimi di rendimento cumulato dalla equity line.

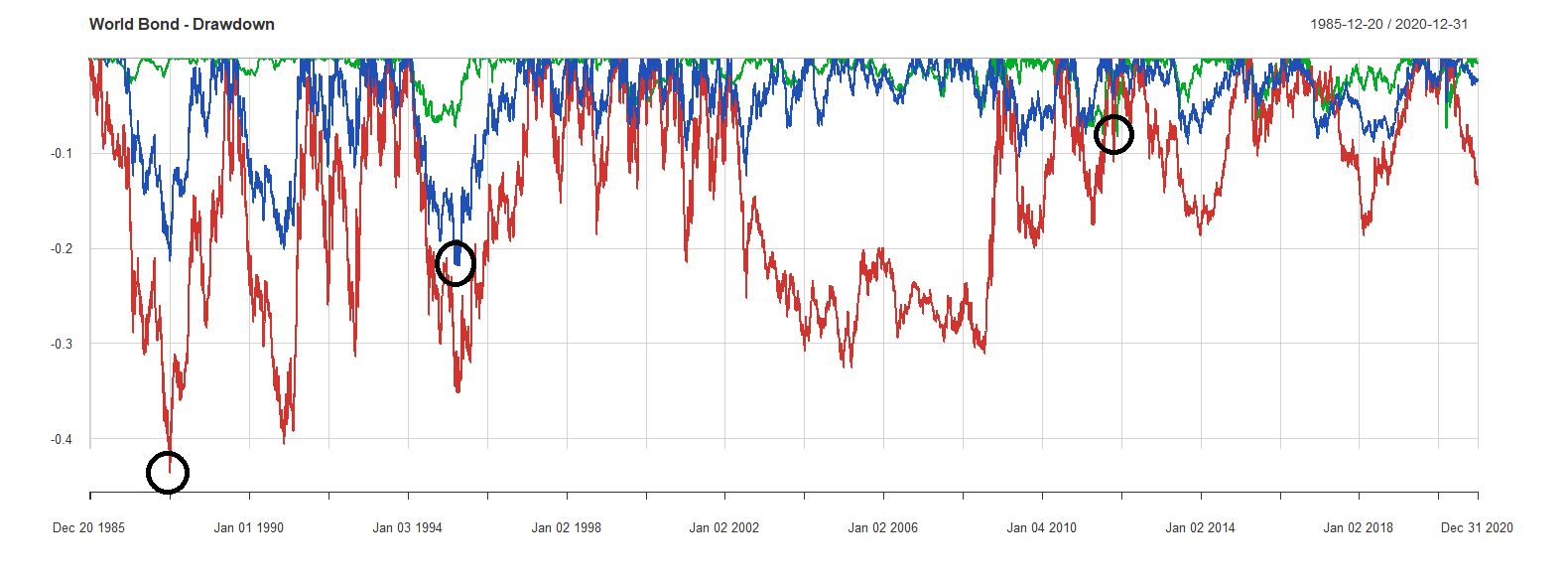

Lo visualizziamo di nuovo, più in dettaglio, nel grafico seguente:

Il drawdown è una importantissima misura di rischio di un investimento: in particolare, viene calcolato ed enfatizzato il massimo drawdown, il più ampio tra tutti i drawdown dell’investimento nell’arco di tempo analizzato (viene detto anche Max drawdown o Worst drawdown).

Nella nostra figura, i massimi drawdown del World Bond sono stati contrassegnati da tre cerchietti neri:

- In USD, il massimo drawdown è stato del 21,85%.

- In EUR, il massimo drawdown è stato dell’8,19%.

- In USD→EUR, il massimo drawdown è stato del 43,61%.

Se avevamo ancora qualche dubbio su quale dei tre fosse stato il portafoglio più rischioso, adesso lo abbiamo definitivamente sciolto.

Il massimo drawdown – da solo – non riesce tuttavia a catturare fino in fondo la maggior rischiosità del World Bond in USD→EUR rispetto agli altri due.

Ci aiutano a farlo altre due misure:

- L’ampiezza media dei drawdown è nettamente superiore, come il grafico precedente ci permette di apprezzare. In particolare, in tutto il periodo compreso tra il 2002 e il 2009 il World Bond in USD→EUR è stato contraddistinto da drawdown estremamente elevati, oscillanti tra il 20% e il 30%. Nello stesso periodo, il World Bond in USD e quello in EUR navigavano tranquillamente su valori inferiori al 10% e spesso al 5%.

- I periodi di recupero sono stati lunghissimi. Particolarmente impressionante è quello iniziato nel 2002 e conclusosi soltanto alla fine del 2008.

Per l’investitore dell’area euro, massimo drawdown, ampiezza media dei drawdown, lunghezza del periodo di recupero e volatilità (che commenteremo a breve) rendono un investimento obbligazionario in USD con il cambio non coperto un azzardo da evitare assolutamente.

Tornando alle equity lines, quelle blu e verdi crescono in maniera abbastanza uniforme, con poca volatilità (soprattutto la verde).

La linea rossa, invece, ha una variabilità molto più alta, segno inequivocabile di una maggiore volatilità e un maggior rischio, come l’analisi dei drawdown ci ha appena confermato.

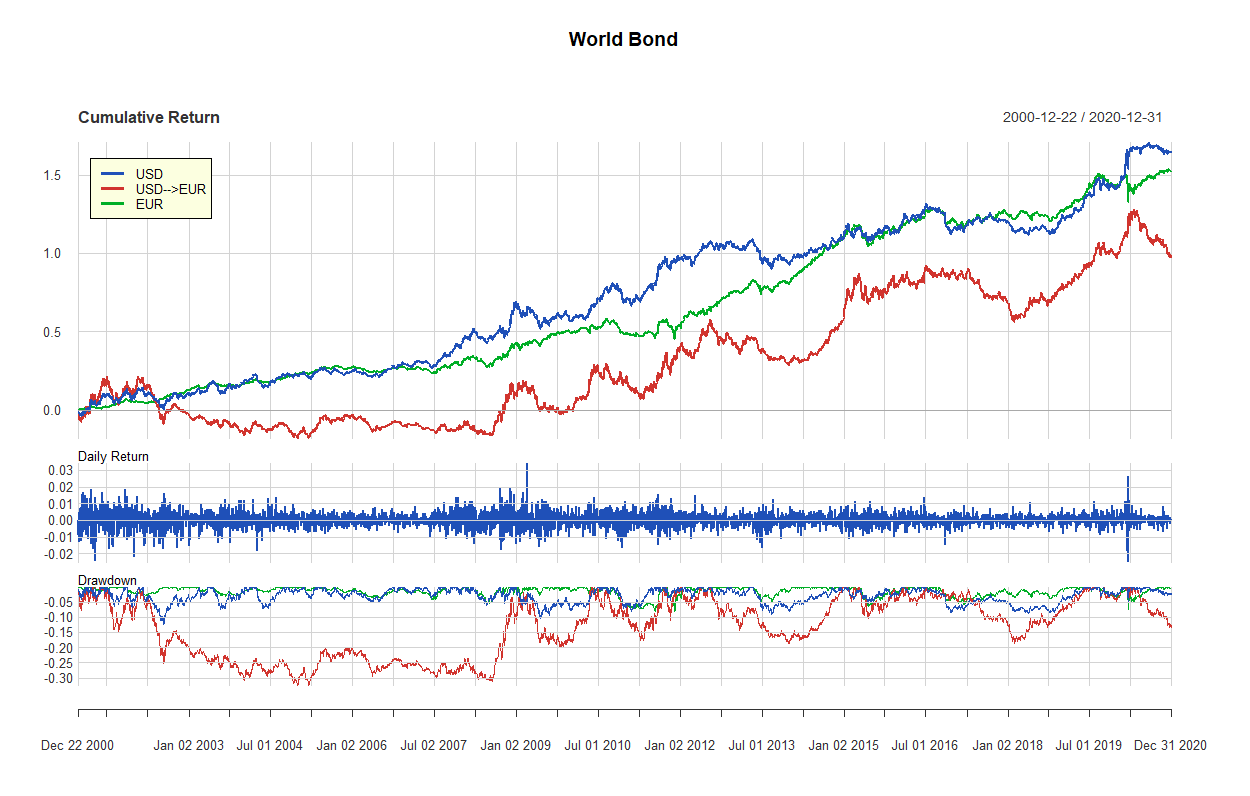

Vediamo il grafico relativo al periodo 2000-2020:

Di nuovo, non è tanto importante il punto di arrivo di questo grafico (intorno al 160% il World Bond in USD, 150% il World Bond in EUR e 100% quello USD→EUR), quanto il fatto che è l’andamento del rapporto di cambio tra USD ed EUR che decide se la linea rossa terminerà al di sopra o al di sotto di quella blu.

In questo caso, il rendimento cumulato del portafoglio in USD→EUR è stato inferiore a quello USD, ma il prossimo ventennio potrebbe registrare un risultato diverso.

Ciò che deve far maggiormente riflettere è la variabilità delle tre equity lines nel ventennio coperto: l’equity line rossa è – di nuovo – quella più volatile.

Il maggior rischio del portafoglio in USD→EUR viene confermato dal grafico dei drawdown, che non è migliore del precedente.

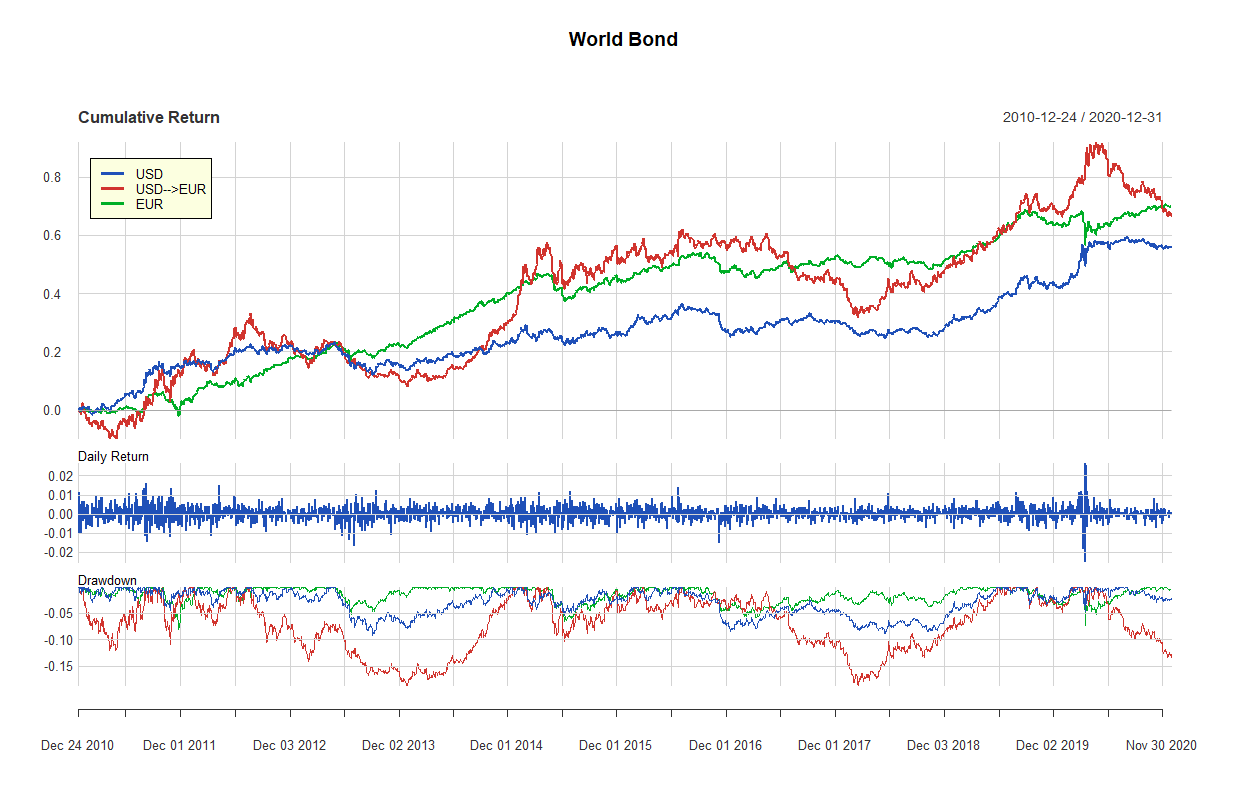

Vediamo infine se le cose cambiano nel periodo compreso tra il 2010 e il 2020:

Finalmente, stavolta il rischio di cambio avrebbe favorito l’investitore dell’area euro che avesse deciso di tentare la fortuna.

Il maggior rendimento finale del World Bond USD→EUR rispetto al World Bond USD sarebbe però arrivato – come al solito – al costo di un’alta volatilità durante il decennio in esame e, soprattutto, al costo di drawdown molto maggiori, più frequenti e periodi di recupero molto più lunghi.

Performance del World Bond

Dato che questo portafoglio pigro è composto da un solo ETF, tutti i modelli di ottimizzazione hanno prodotto lo stesso risultato.

Ecco i risultati delle analisi:

| World Bond: Tutti i modelli | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| Performance delle 12 misure statistiche (tutti i modelli producono lo stesso risultato) | |||||||||

| Misura statistica | USD 1985-2020 | USD 2000-2020 | USD 2010-2020 | USD→EUR 1985-2020 | USD→EUR 2000-2020 | USD→EUR 2010-2020 | EUR 1985-2020 | EUR 2000-2020 | EUR 2010-2020 |

| Return | 6.33% | 4.86% | 4.43% | 5.32% | 3.41% | 5.16% | 5.48% | 4.63% | 5.31% |

| Standard Deviation | 8.95% | 6.94% | 5.85% | 15.69% | 11.84% | 10.18% | 3.36% | 4.06% | 4.55% |

| Sharpe Ratio | 0.7075 | 0.7008 | 0.7581 | 0.3395 | 0.2878 | 0.5068 | 1.6322 | 1.1398 | 1.1669 |

| Cumulative Return | 810.89% | 164.89% | 56.11% | 546.26% | 98.81% | 67.60% | 582.33% | 152.83% | 70.02% |

| Worst Drawdown | 21.85% | 12.36% | 9.08% | 43.61% | 32.58% | 18.70% | 8.19% | 8.19% | 7.98% |

| Average Drawdown | 1.73% | 1.46% | 1.26% | 4.24% | 3.58% | 3.02% | 0.42% | 0.62% | 0.64% |

| Average Length | 31.0647 | 31.9873 | 33.8919 | 67.4470 | 78.6615 | 48.7115 | 14.8539 | 19.1532 | 18.1353 |

| Average Recovery | 15.8345 | 17.3121 | 17.7703 | 35.0758 | 39.5385 | 21.5192 | 7.4042 | 9.8548 | 11.5263 |

| Hurst Index | 0.2826 | 0.3050 | 0.3356 | 0.2735 | 0.2754 | 0.3188 | 0.3621 | 0.3638 | 0.3812 |

| VaR | −0.83% | −0.67% | −0.55% | −1.47% | −1.15% | −0.95% | −0.27% | −0.35% | −0.42% |

| CVaR | −1.17% | −1.01% | −0.83% | −2.06% | −1.66% | −1.32% | −0.27% | −0.50% | −0.83% |

| Sortino Ratio | 1.0754 | 1.0431 | 1.1294 | 0.5976 | 0.4967 | 0.8090 | 2.3585 | 1.6466 | 1.6579 |

I pesi ottimali più recenti di tutti i Lazy portfolios possono essere consultati al seguente link (per avere accesso è necessario sottoscrivere un abbonamento PRO): Lazy portfolios modello.

Vai agli altri Lazy portfolios (link in basso) o all'articolo principale sui Lazy portfolios:

13.3.1 World Bond

13.3.2 World Stocks

13.3.3 Two funds portfolios

13.3.4 Warren Buffett

13.3.5 Simple Path to Wealth

13.3.6 Couch Potato

13.3.7 Three Funds Bogleheads

13.3.8 Second Grader's Starter

13.3.9 Talmud

13.3.10 Margaritaville

13.3.11 Andrew Tobias

13.3.12 Gyroscopic Investing Desert

13.3.13 Permanent

13.3.14 Core Four

13.3.15 Bogleheads Four Funds

13.3.16 No Brainer

13.3.17 Larry

13.3.18 Golden Butterfly

13.3.19 All Weather

13.3.20 Ivy

13.3.21 Dynamic 60/40 Income

13.3.22 Dynamic 40/60 Income

13.3.23 Five Asset

13.3.24 David Swensen Lazy Portfolio

13.3.25 Coffee House

13.3.26 Rob Arnott

13.3.27 Ultimate Buy and Hold Strategy

13.3.28 Ultimate Buy & Hold

13.3.29 Dedalo Three

13.3.30 Dedalo Four

13.3.31 Dedalo Eleven