Capital Asset Pricing Model (CAPM)

- Information

- Investimenti 17004 hits

- Prima pubblicazione: 11 Dicembre 2018

«All models are wrong, but some are useful».

George E. P. Box

Uno dei principali ostacoli nell'applicazione pratica della Teoria Moderna del Portafoglio risiede nella necessità di stimare con precisione i rendimenti, le volatilità e le correlazioni attese tra i vari strumenti finanziari inclusi nel portafoglio.

Queste stime, spesso complesse e soggette a incertezza, sono alla base della determinazione del portafoglio efficiente.

In risposta a questa sfida, il Capital Asset Pricing Model (CAPM) si propone come un'alternativa più accessibile e pragmatica. Questo modello teorico semplifica notevolmente il processo decisionale degli investitori, eliminando la necessità di effettuare stime dettagliate per ogni singolo titolo.

Il CAPM, infatti, identifica il portafoglio efficiente con il cosiddetto "portafoglio di mercato", un concetto teorico che rappresenta l'insieme di tutti gli strumenti finanziari disponibili sul mercato, ponderati per la loro capitalizzazione.

Questa innovativa prospettiva non solo riduce la complessità computazionale, ma offre anche un approccio più intuitivo alla gestione del rischio e alla diversificazione degli investimenti.

Indice

1. CAPM e Beta

«Finance is wholly different from the rest the economy».

Alan Greenspan

Il CAPM è un modello introdotto da William Sharpe nel 1964. In maniera indipendente, anche altri economisti svilupparono questa idea: Jack Treynor, John Lintner e Jan Mossin.

Per questo importante lavoro, William Sharpe ha ricevuto nel 1990 il premio Nobel per l’economia (condiviso con Harry Markowitz e Merton Miller). Per tutti e tre, il premio è stato motivato dal «contributo pionieristico apportato alla teoria dell’economia finanziaria». Sharpe, in particolare, è stato premiato per aver «sviluppato una teoria generale per la determinazione del prezzo delle attività finanziarie».

È pacificamente riconosciuto che il CAPM si basi su alcuni assiomi insostenibili nella realtà. Tuttavia, esso rimane un modello estremamente utile a livello teorico.

I postulati del CAPM sono i seguenti:

- Non esistono costi di transazione. Non viene cioè sostenuto alcun costo quando si comprano o si vendono titoli

- Ogni titolo è infinitamente divisibile e può essere frazionato a piacimento

- Non si pagano imposte

- Gli investitori non possono influenzare il prezzo di un titolo in modo individuale attraverso le proprie vendite o i propri acquisti. È l’insieme delle azioni dei singoli che fa aumentare o diminuire il prezzo dei titoli

- Gli investitori agiscono soltanto in base ai rendimenti attesi, alla volatilità ed alle correlazioni tra i titoli dei loro portafogli. Inoltre, le loro aspettative in questi termini ed il relativo periodo di calcolo sono omogenei. Di conseguenza, tutti gli investitori detengono soltanto portafogli efficienti, anche perché le informazioni sono pubblicamente disponibili a tutti loro nello stesso momento

- Le posizioni corte (vendite allo scoperto) sono illimitatamente ammesse

- Gli investitori possono prendere o dare in prestito denaro in quantità illimitata ed al tasso di interesse privo di rischio

- Ogni bene è negoziabile; può essere quindi acquistato e venduto sul mercato

Accettare i precedenti postulati significa ammettere che ogni investitore inviduerà lo stesso portafoglio efficiente. Nello specifico, il portafoglio efficiente è proprio quello che nell'articolo sull'Asset Allocation e sulla Teoria Moderna del Portafoglio avevamo individuato come portafoglio tangente.

Abbandonando l’esempio di un portafoglio di soli tre titoli e allargando il nostro orizzonte alla miriade di titoli rischiosi negoziabili sul mercato, la domanda che sorge spontaneamente è la seguente: come facciamo ad individuare la composizione del portafoglio tangente nel mondo reale?

La risposta è relativamente semplice, proprio in virtù degli assiomi precedenti: se tutti gli investitori hanno aspettative omogenee ed hanno accesso alle stesse informazioni, i loro portafogli rischiosi saranno tutti uguali e la loro composizione rispecchierà quella del portafoglio tangente.

Ora, dato che sommando tutti i portafogli degli investitori si ottiene il portafoglio di mercato (tutti i titoli esistenti sul mercato devono essere posseduti da qualcuno), la conclusione logica è che il portafoglio di mercato, nella sua composizione percentuale di titoli rischiosi, sarà esattamente uguale a ciascun portafoglio individuale ed al portafoglio tangente.

Il portafoglio di mercato di titoli rischiosi sarà quindi l’unico portafoglio efficiente ed equivarrà a tutti i portafogli individuali.

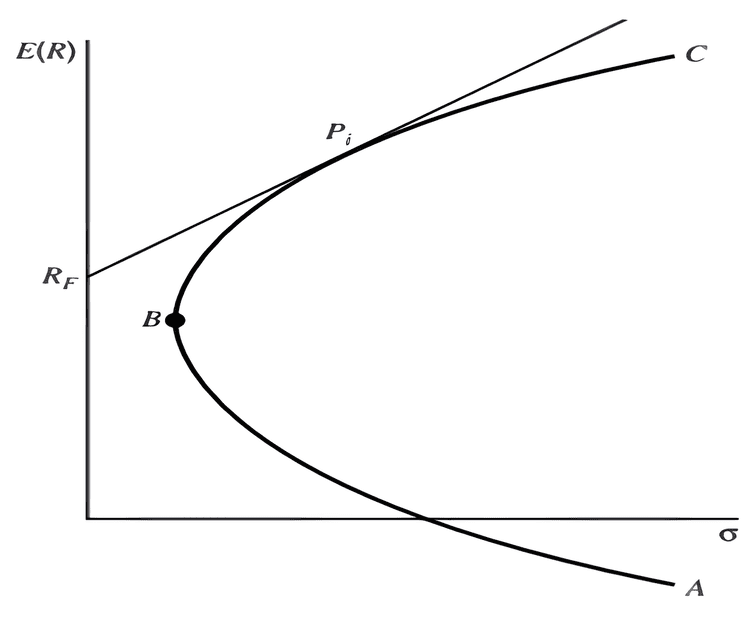

In termini grafici:

Capital Market Line con possibilità di prestare e di prendere in prestito denaro da investire nel portafoglio di mercato

La linea visualizzata nel grafico è detta Capital Market Line (CML, Linea del Mercato dei Capitali in italiano).

Essa si origina dall’asse Y nel punto Rf (all’altezza del tasso di rendimento di un investimento senza rischio) e passa dal portafoglio tangente o di mercato (punto Pi ).

Ipotizzando che un investitore allochi una percentuale x dei propri impieghi nel portafoglio di mercato ed una percentuale (1 – x) in un titolo privo di rischio, egli si troverà in un punto della Capital Market Line compreso tra Rf e Pi, in funzione di x.

Possiamo calcolare il rendimento atteso e la volatilità di questo specifico portafoglio nel modo seguente:

\begin{equation} E[R_{xCML}]=(1-x) R_f+x(E[R_{Mkt}]-R_f ) \end{equation}

\begin{equation} SD[R_{xCML}]=SD[R_{Mkt}] \end{equation}

Al diminuire di x avremo che E[RxCML] tenderà a Rf mentre SD(RxCML) tenderà a 0.

All’aumentare di x, invece, E[RxCML] tenderà a E[RMkt] mentre SD(RxCML) tenderà a SD(RMkt).

Da notare che x può anche essere superiore a 1 (questa fattispecie si verifica quando l’investitore si indebita per aumentare l’investimento nel portafoglio di mercato).

Beta

Dato un portafoglio di mercato efficiente, il rendimento atteso di un investimento i è:

\begin{equation} E[R_i] = (R_i) = R_f + β_i^{Mkt} (E[R_{Mkt}]-R_f) \end{equation}

Dove beta è definito come:

\begin{equation} \beta_i^{Mkt}=\frac{SD(R_i)Corr(R_i,R_{Mkt})}{SD(R_{Mkt})}=\frac{Cov(R_i,R_{Mkt})}{Var(R_{Mkt})} \end{equation}

Il beta di un investimento i è quindi pari al rapporto tra la covarianza tra il rendimento di i e quello del portafoglio di mercato e la varianza del portafoglio di mercato.

Ovviamente il beta del portafoglio di mercato è uguale a 1, dato che la covarianza del portafoglio di mercato con se stesso equivale alla varianza del portafoglio di mercato; il beta dell’investimento privo di rischio sarà invece pari a 0 dato che, essendo la varianza di questo pari a 0, anche la sua covarianza con il portafoglio di mercato sarà nulla.

L’equazione precedente, che possiamo riscrivere semplificandola leggermente come

\begin{equation} R_i=R_f + β_i(R_{Mkt}-R_f) \end{equation}

rappresenta una delle più importanti scoperte nel settore della finanza.

Questa equazione individua i rendimenti attesi di tutti i possibili portafogli esistenti.

La relazione tra i rendimenti attesi di due portafogli qualsiasi è dunque legata unicamente alla differenza tra i rispettivi beta, dato che RMkt e Rf non dipendono da questi portafogli. Questa relazione è di tipo lineare e tanto maggiore è il beta, tanto più grande sarà il rendimento atteso.

Bisogna fare attenzione a non credere che, invariabilmente, titoli con beta più alti abbiano sempre e comunque rendimenti più alti di titoli con beta più bassi. Questo dovrebbe essere vero nel lungo termine ma non lo sarà mai per ogni periodo di tempo: in realtà, se aziende con beta più alti, e quindi con un livello di rischio superiore, producessero costantemente rendimenti più alti di aziende con beta inferiori, le prime diventerebbero meno rischiose delle seconde.

Il CAPM, d’altronde, è un modello di equilibrio e presenterà necessariamente oscillazioni nel breve termine che tenderanno a riportare i valori delle variabili del modello in equilibrio nel lungo termine.

2. Rischio sistematico e rischio specifico

«Some investments do have higher expected returns than others. Which ones? Well, by and large they're the ones that will do the worst in bad times».

William F. Sharpe

Un titolo - un’azione ad esempio - viene definito rischioso perché, nel momento in cui se ne entra in possesso, non è possibile conoscere con certezza il valore dei dividendi futuri o il prezzo futuro dell’azione stessa.

Questi valori si possono stimare (e si parla quindi di valori attesi), ma difficilmente i valori effettivi coincideranno con quelli attesi.

L’investitore si accollerà perciò il rischio che i valori effettivi siano inferiori a quelli attesi.

Il rischio può essere classificato in due tipologie:

- Rischio specifico dell’impresa, legato all’andamento della gestione aziendale di un’impresa (ciclo economico e finanziario della stessa, solidità patrimoniale e così via)

- Rischio generico del mercato, legato all’andamento dell’intera economia nel suo complesso (cicli economici di breve e lungo termine)

Il primo tipo di rischio è un rischio caratteristico della singola impresa. Viene definito specifico proprio perché è unico e non può essere generalizzato; è legato a specifici avvenimenti aziendali che faranno oscillare in alto e in basso il prezzo delle azioni di quell’impresa.

Il secondo tipo di rischio, invece, coinvolge tutte le imprese nel suo complesso: proprio per questo motivo viene definito rischio sistematico o di mercato. Basti pensare a un evento come l’aumento dei tassi di interesse da parte della BCE: per tutte le imprese dell’eurozona finanziarsi diventerà più costoso. Questo aumento del costo del capitale causerà delle ripercussioni sui bilanci di tutte le imprese.

Quando molti titoli sono inclusi in un portafoglio di grandi dimensioni, il rischio specifico di impresa tenderà a compensarsi: qualche impresa sottoperformerà e qualche altra sovraperformerà il proprio rendimento atteso. In un grande portafoglio, il rischio specifico viene diversificato e tenderà quindi ad annullarsi.

Il rischio sistematico, invece, sarà ancora presente, perché l’andamento dell’economia avrà un impatto su tutte le imprese presenti nel mercato (anche su quelle che compongono un certo portafoglio, indipendentemente dalle sue dimensioni).

Ecco perché, nella Teoria moderna del portafoglio, siamo giunti alla conclusione che solitamente un portafoglio costituito da più titoli è meno volatile di un singolo titolo, a parità di rendimento atteso: il titolo singolo, l’azienda singola, incorpora sia il rischio specifico che quello sistematico; un portafoglio ben diversificato soltanto il rischio sistematico.

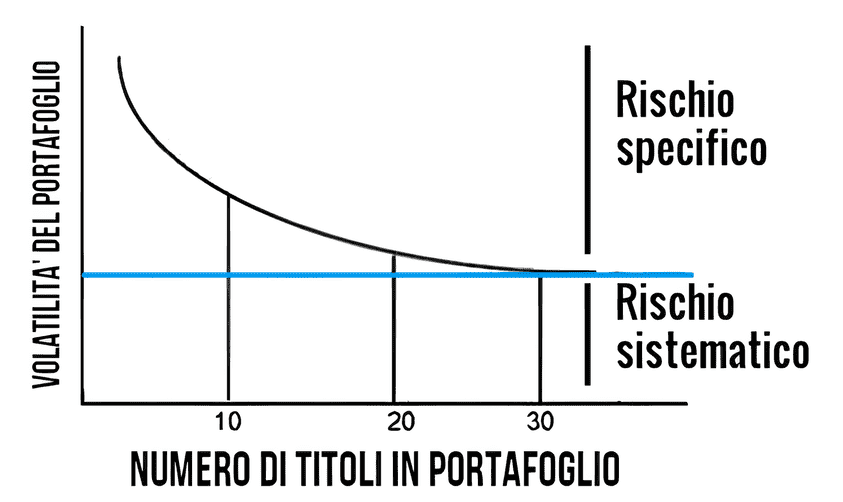

Da un punto di vista grafico possiamo rappresentare la relazione che esiste tra questi due tipi di rischio e il numero di titoli presenti in portafoglio nel modo seguente:

Rischio specifico e rischio sistematico

Un’importante conclusione del CAPM è quella per cui, data la natura di queste due tipologie di rischio, il premio per il rischio di un titolo sarà determinato soltanto dal suo rischio sistematico e non dipenderà dal suo rischio specifico.

Quest’ultimo infatti può essere eliminato in modo “gratuito” diversificando: perché un investitore dovrebbe richiedere quindi un premio aggiuntivo?

Questa conclusione è estremamente importante: implica infatti che, mentre la volatilità di un portafoglio ben diversificato può essere considerata una buona misura del suo premio di rischio, la volatilità di un singolo titolo non lo è affatto, perché tende a quantificare anche il rischio specifico che, come abbiamo appena visto, non viene premiato.

Occorrerà allora trovare un’altra misura del rischio, da utilizzare indirettamente per quantificare anche il premio di rischio: dovrà essere una misura ad hoc del solo rischio sistematico.

L’abbiamo già incontrata: è il beta. Il beta di un titolo, essendo quel valore che quantifica la sensibilità del titolo stesso rispetto al portafoglio di mercato, è lo strumento più adatto per raggiungere questo scopo.

Il portafoglio di mercato, infatti, è quel portafoglio che contiene soltanto rischio sistematico: il beta sarà minore di 1 per quei titoli che comportano un rischio sistematico minore di quello del portafoglio di mercato e maggiore di 1 per quelli con un rischio sistematico più elevato.

Ecco quindi perché avevamo affermato che il rendimento atteso di un portafoglio era legato linearmente al beta: se un beta alto (ipotizziamo superiore a 1) indica un rischio sistematico alto (superiore al portafoglio di mercato), allora l’investitore sarà disposto a detenere quel portafoglio solo se il suo rendimento atteso sarà alto (superiore a quello del portafoglio di mercato), e viceversa.

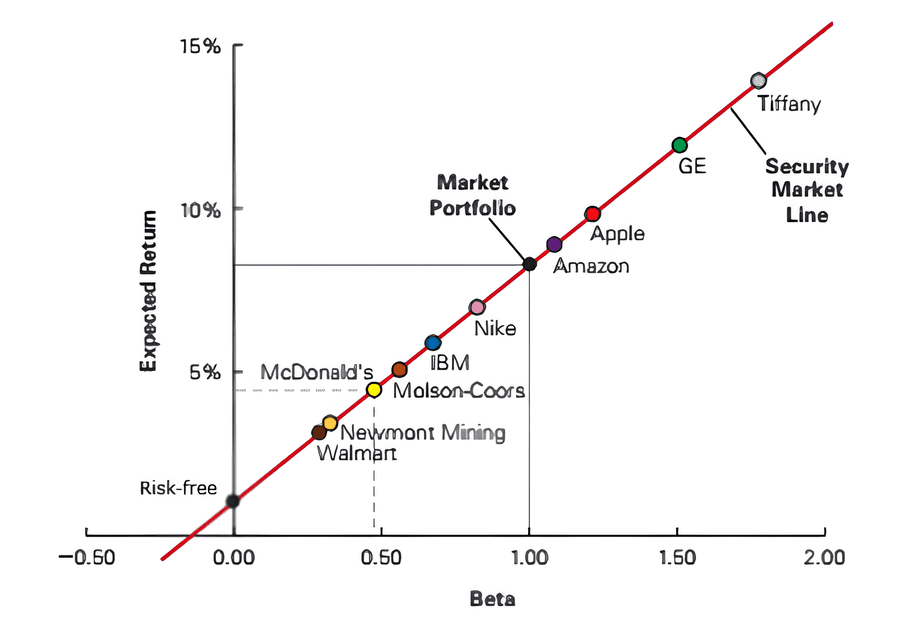

Questa relazione lineare può essere identificata con una retta che passerà senz’altro attraverso il rendimento atteso dell’investimento privo di rischio (corrispondente a un beta uguale a 0) e quello del portafoglio di mercato (beta uguale a 1): la Security Market Line (SML).

Vediamola graficamente:

Security Market Line

Tutti i titoli e tutti i portafogli di titoli giacciono sulla Security Market Line. Non potrebbe essere altrimenti, dato che il rischio sistematico è misurato dal beta e i rendimenti attesi sono il premio del solo rischio sistematico, e quindi linearmente dipendenti da beta.

Questo risultato è ben diverso da ciò che si otteneva con la Capital Market Line, dato che in quel grafico i singoli titoli potevano collocarsi sotto alla Capital Market Line.

Possiamo adesso capire da cosa derivasse la loro distanza sul piano orizzontale dalla Capital Market Line: proprio dal rischio specifico.

Nella realtà, è impossibile acquistare il portafoglio di mercato: esso dovrebbe comprendere non soltanto tutte le azioni presenti sul mercato mondiale ma anche tutte le obbligazioni, proprietà immobiliari, metalli preziosi, opere d’arte e tutti gli altri beni di investimento disponibili.

Non esiste un prodotto finanziario che replichi tutto ciò ed è praticamente impossibile detenere tutti questi beni o titoli: per questo motivo, quando si fa riferimento al portafoglio di mercato, si utilizza di solito una sua approssimazione rappresentata dall’indice S&P 500, un indice che comprende un paniere azionario composto dalle 500 azioni statunitensi a maggiore capitalizzazione.

Un’ultima considerazione: il beta di un portafoglio si ottiene calcolando la media ponderata dei beta di tutti i titoli che lo compongono.

3. Alfa

«Stock-picking pros aren’t stupid. They’re just expensive».

John C. Bogle

Il CAPM è un modello di equilibrio e, nella realtà, ci saranno occasioni in cui determinati accadimenti aziendali modificheranno il rendimento atteso di uno o più titoli.

Naturalmente, sulla base dei postulati del CAPM, il momentaneo disequilibrio tenderà a scomparire nel momento in cui le notizie su quegli accadimenti aziendali diventeranno di dominio pubblico. Fino ad allora, però, il portafoglio di mercato, efficiente per definizione, non lo sarà più e verrà a trovarsi momentaneamente al di sotto della frontiera efficiente.

Simultaneamente, le aziende che hanno visto modificarsi verso l’alto o verso il basso i propri rendimenti attesi non si troveranno più sulla Security Market Line, ma in una posizione spostata verso l’alto o verso il basso rispetto a questa.

La differenza tra il nuovo rendimento atteso e il rendimento atteso richiesto in base alla Security Market Line viene chiamato alfa e si calcola nel modo seguente:

\begin{equation} α_i = E[R_i] -r_i \end{equation}

Questa differenza è pari a zero quando il portafoglio di mercato è efficiente e tutti i titoli si trovano sulla Security Market Line ma, quando ciò non avviene, ci saranno aziende con un valore di alfa positivo o negativo.

Gli investitori più rapidi potranno allora comprare o vendere questi titoli e il loro portafoglio tornerà ad essere efficiente. A brevissima distanza, anche tutti gli altri investitori si comporteranno nello stesso modo: il portafoglio di mercato tornerà quindi ad essere efficiente e quei titoli a posizionarsi sulla Security Market Line, annullando nuovamente i rispettivi alfa.

Nei Fondi Comuni di Investimento e nelle Sicav, alfa è spesso usato per misurarne la bontà della gestione: in particolare, come essi hanno performato in relazione al proprio benchmark.

Il CAPM, pur con i suoi limiti, resta un modello molto studiato ed utilizzato nella pratica per determinare il costo del capitale.

4. Cenni di Arbitrage Pricing Theory

«The investors who generate big returns over five years, the guys they write books about, are supposed to keep winning, right? Well, they don't».

Eugene Fama

I postulati del CAPM ed altre evidenze empiriche scoperte negli anni seguenti alla sua formulazione hanno messo in discussione questa teoria.

Tra le idee alternative che sono state sviluppate, l’Arbitrage Pricing Theory (APT) è forse quella che ha ricevuto maggior consenso da parte degli economisti. L’APT è un modello che esprime il rendimento di un titolo o di un portafoglio di titoli in funzione di una serie di fattori macroeconomici, tra i quali possiamo trovare l’inflazione, il PIL, il prezzo del petrolio e così via.

Ogni fattore può essere rappresentato da un portafoglio e la formulazione del modello multifattoriale del rischio è la seguente:

\begin{equation} E[R_i]=R_f + β_i^{F1}(R_{F1} - R_f) + β_i^{F2}(R_{F2} - R_f) + ... + β_i^{Fn}(R_{Fn} - R_f) \end{equation}

Dove i vari βiF1, ..., βiFn sono i beta dei fattori, uno per ogni fattore di rischio, e possono essere interpretati come i beta nel CAPM.

Ogni beta è la percentuale di cambiamento atteso nel rendimento in eccesso di un titolo per una unità percentuale di cambiamento nel rendimento in eccesso atteso del portafoglio fattore.

Ogni portafoglio fattore può essere pensato come un portafoglio autofinanziato: in un mondo senza costi di transazione e costi del capitale, ci si potrà porre in una posizione lunga su alcuni e corta su altri, per un pari valore di mercato.

In altre parole, in un modello fattoriale non si ricerca più un solo portafoglio efficiente, corrispondente a quello di mercato nel CAPM; esso sarà costruito invece su un insieme di portafogli fattore ben diversificati.

Per la scelta dei fattori sono state fatte molte ricerche e analisi. L’opzione che ha trovato forse il maggior consenso è stata sviluppata da Eugene Fama, Kenneth French e Mark M. Carhart, che hanno scoperto l’esistenza di gruppi di titoli che presentano un’alfa positivo in modo costante.

In base al CAPM, questo fenomeno non potrebbe verificarsi se non sporadicamente. Tra questi gruppi di titoli sono state fatte rientrare le azioni a bassa capitalizzazione (small cap), le azioni con un alto rapporto tra il valore del capitale proprio aziendale e il loro valore di mercato (book-to-market ratio) e le azioni in linea con una strategia di momentum (si acquistano le azioni con i rendimenti migliori nell’ultimo anno e si vendono quelle con i rendimenti peggiori). A questi gruppi è stato poi aggiunto il portafoglio di mercato come aggregato a sé stante.

Questo specifico modello è stato definito modello multifattore di Fama-French-Carhart:

\begin{equation} E[R_i]=R_f + β_i^{Mkt}(R_{Mkt} - R_f) + β_i^{SMB}(R_{SMB} - R_f) + β_i^{HML}(R_{HML} - R_f) + β_i^{PR1YR}(R_{PR1YR} - R_f) \end{equation}

Dove:

Mkt: Portafoglio di mercato.

SMB (Small-Minus-Big): portafoglio di azioni a bassa capitalizzazione.

HML (High-Minus-Low): portafoglio con un alto book-to-market ratio.

PR1YR (Prior 1 Year momentum): portafoglio con alti rendimenti nell’ultimo anno.

L’APT, così come il CAPM, è utilizzata da alcune aziende per calcolare il costo del capitale, che è una delle variabili chiave per testare la bontà di un progetto di investimento. Ma anche e soprattutto in un’ottica di asset allocation, questa teoria è utilizzata da molti gestori di fondi comuni di investimento o Sicav a gestione attiva. Negli ultimi anni, si sono sempre più diffusi anche fondi a gestione passiva, come gli ETF, che replicano indici fattoriali (Factor Investing).

Questi ETF, definiti talvolta Smart Beta, tendono a deviare dal loro principale indice di riferimento sovrappesando o sottopesando le categorie di azioni che abbiamo visto poc'anzi: small cap, azioni con un alto rapporto tra valore del capitale proprio e di mercato, e azioni selezionate da strategie di momentum.

Sono ETF relativamente nuovi e non sono ancora disponibili serie storiche sufficientemente lunghe per poter valutare se effettivamente riescano a generare un rapporto rischio/rendimento migliore degli ETF classici.