Portafogli modello

- Information

- Portafogli modello 14462 hits

- Prima pubblicazione: 17 Novembre 2018

«Only buy something that you’d be perfectly happy to hold if the market shut down for ten years».

Warren Buffett

I portafogli modello disponibili su Dedalo Invest sono l’espressione di una strategia multiperiodale del portafoglio che utilizza la Cluster Analysis per la selezione dei fondi e sfrutta alcuni modelli statistici, tra i quali anche i GARCH multivariati, per l’ottimizzazione vera e propria di ciascun portafoglio.

La Cluster Analysis permette quindi di ridurre un universo di centinaia o addirittura migliaia di fondi a poche unità, che vengono ribilanciate e/o rinnovate periodicamente. Questa strategia è stata oggetto di numerosi backtest, i risultati dei quali saranno discussi in seguito.

Si raccomanda di replicare i portafogli modello di Dedalo Invest in un’ottica di lungo periodo e di scegliere quello più adatto alla vostra propensione al rischio o a quella dei vostri clienti. La procedura necessaria per la creazione dei portafogli modello e tutti i backtest sono stati effettuati in linguaggio R. Verranno approfonditi tutti gli aspetti più importanti di un portafoglio modello e della sua gestione: la lunghezza delle serie storiche utilizzate, il numero ottimale di fondi che li compongono e la frequenza dei ribilanciamenti e/o rinnovi dei portafogli.

Indice

- Metodologia di realizzazione dei portafogli modello

- La verifica dei modelli e delle strategie

- La lunghezza ottimale delle serie storiche

- Il numero ottimale di fondi in un portafoglio modello

- Il periodo ottimale di rinnovo/ribilanciamento

- Costi di transazione e impatto fiscale

- Portafogli modello composti da soli fondi azionari, obbligazionari o bilanciati

- Portafogli modello composti da fondi a gestione attiva, passiva e misti

Metodologia di realizzazione dei portafogli modello

«Every discourse, even a poetic or oracular sentence, carries with it a system of rules for producing analogous things and thus an outline of methodology».

Jacques Derrida

Universo di partenza e prima selezione

L’universo di strumenti finanziari su cui è possibile investire è sconfinato. Uno dei problemi principali dell’investitore è il criterio di selezione degli strumenti finanziari da inserire nel proprio portafoglio modello. Si tratta di una difficoltà che deve essere affrontata prima dell’ottimizzazione del portafoglio stesso e contraddistingue una fase del processo di investimento molto importante, dato che ci permette di passare da un universo composto da decine di migliaia di potenziali prodotti finanziari ad un piccolo paniere di titoli, generalmente compreso tra due e poche decine di unità. In questo contesto una prima selezione è stata effettuata con la scelta di Sicav ed ETF: il database a nostra disposizione ne conta circa 15.000, un numero estremamente grande che costituirà il nostro punto di partenza.

La selezione successiva si avvale di un filtraggio basato sui seguenti parametri:

- Tipologia: ad accumulazione dei proventi. Una delle principali distinzioni (valida sia per le Sicav che per gli ETF) è quella tra fondi ad accumulazione e fondi a distribuzione dei proventi (generalmente dividendi o cedole). La scelta dei fondi ad accumulazione si basa sull’idea di disporre di serie storiche che non siano inficiate da rendimenti negativi dovuti allo stacco di cedole o dividendi, che causano una diminuzione dei NAV per un importo pari ai proventi distribuiti. L’utilizzo di serie storiche di fondi a distribuzione, laddove non correttamente rettificate, produrrebbe quindi una sottostima dei rendimenti ed una sovrastima della volatilità dei fondi stessi, distorcendo gli esiti delle analisi effettuate.

- Classi retail: vengono escluse le classi istituzionali. Le classi retail sono quelle offerte ad ogni tipo di investitore mentre quelle istituzionali sono negoziabili soltanto da operatori professionali (ed hanno generalmente costi minori).

- Classi alternative: spesso uno stesso fondo è disponibile in più classi retail, caratterizzate da specifici costi di gestione o di sottoscrizione. In questi casi la classe selezionata è solitamente una: quella con i minori costi o con la serie storica più lunga.

- Valuta: euro.

Il filtro applicato riduce il numero di fondi in maniera notevole anche se siamo ancora nell'ordine di due o tre migliaia di unità.

Cluster Analysis e scelta finale

Il nostro obiettivo è quello di ridurre il numero di fondi ad un valore compreso tra un minimo di due ed un massimo di quindici unità.

Il numero di fondi che compone un portafoglio modello dipende da molti fattori ma uno dei requisiti principali consiste nell’essere proporzionato all’ammontare investito. Suddividere una piccola somma in un numero eccessivo di fondi produrrebbe un costo troppo elevato rispetto ai vantaggi prodotti dalla diversificazione.

La procedura scelta è stata la Cluster Analysis, un insieme di tecniche di analisi multivariata dei dati che consistono «nella ricerca nelle n osservazioni p-dimensionali di gruppi di unità tra loro simili, non sapendo a priori se tali gruppi omogenei esistono effettivamente nel data set». Nel nostro caso per ogni fondo abbiamo a disposizione la serie storica giornaliera dei rendimenti e il risultato da ottenere è quindi una clusterizzazione a partire dalle similarità o dissimiliarità di queste serie.

È un’analisi che si distingue dalla classica Cluster Analysis in quanto il concetto di dissimilarità è reso particolarmente complesso dalla dinamicità delle serie storiche. Gli indici di similarità/dissimilarità utilizzati nella Cluster Analysis convenzionale non funzionano altrettanto bene quando vengono applicati a serie storiche temporali, in quanto ignorano le interdipendenze tra i valori.

Per questo motivo sono stati sviluppati, soprattutto negli ultimi due decenni, numerosi approcci alternativi, molti dei quali sono accessibili in R con l’ausilio del package TSclust. Di tutte le misure di dissimilarità incluse nel package esiste un’ampia letteratura; inoltre, gli stessi autori di TSclust hanno pubblicato un articolo che presenta e spiega il loro package in maniera esaustiva. Tra le tante misure di dissimilarità disponibili in TSclust abbiamo scelto quella basata sull’indice di correlazione di Pearson, detto più comunemente coefficiente di correlazione lineare.

Il metodo utilizzato per la creazione dei clusters è definito fuzzy k-means algorithm e si basa sulle distanze calcolate nel modo seguente:

![]()

Questa misura di dissimilarità è utilizzata per effettuare la clusterizzazione su un insieme m di serie storiche e permette di ottenere una matrice di dissimilarità su cui verrà successivamente applicato un algoritmo di clusterizzazione classico. Il passaggio precedente può essere anche interpretato come la trasformazione della correlazione in una distanza euclidea.

La scelta della correlazione lineare ci sembra giustificata dai seguenti motivi:

- La correlazione lineare è una misura statistica molto importante da un punto di vista teorico in fase di ottimizzazione di un portafoglio. Gli stessi autori di TSclust mettono in guardia gli utilizzatori nel non effettuare la scelta del metodo calcolando tutte le misure disponibili ed optando poi per quella che ha prodotto il risultato migliore: essi raccomandano semmai di scegliere il criterio più appropriato in relazione alla natura e allo specifico obiettivo della clusterizzazione effettuata.

- Valutazione dei clusters: TSclust permette di valutare i clusters attraverso un indice che misura la concordanza tra la partizione vera e quella generata dal metodo di clusterizzazione scelto. Pur tenendo in considerazione quanto affermato al punto precedente, abbiamo testato i cluster prodotti dai vari metodi disponibili con la partizione vera e l’indice di valutazione dei clusters ottenuti col metodo della correlazione lineare è risultato essere sempre uno dei migliori nei test effettuati.

- Il tempo di calcolo impiegato per generare i clusters col metodo della correlazione lineare è risultato minore di quello di molti altri metodi alternativi.

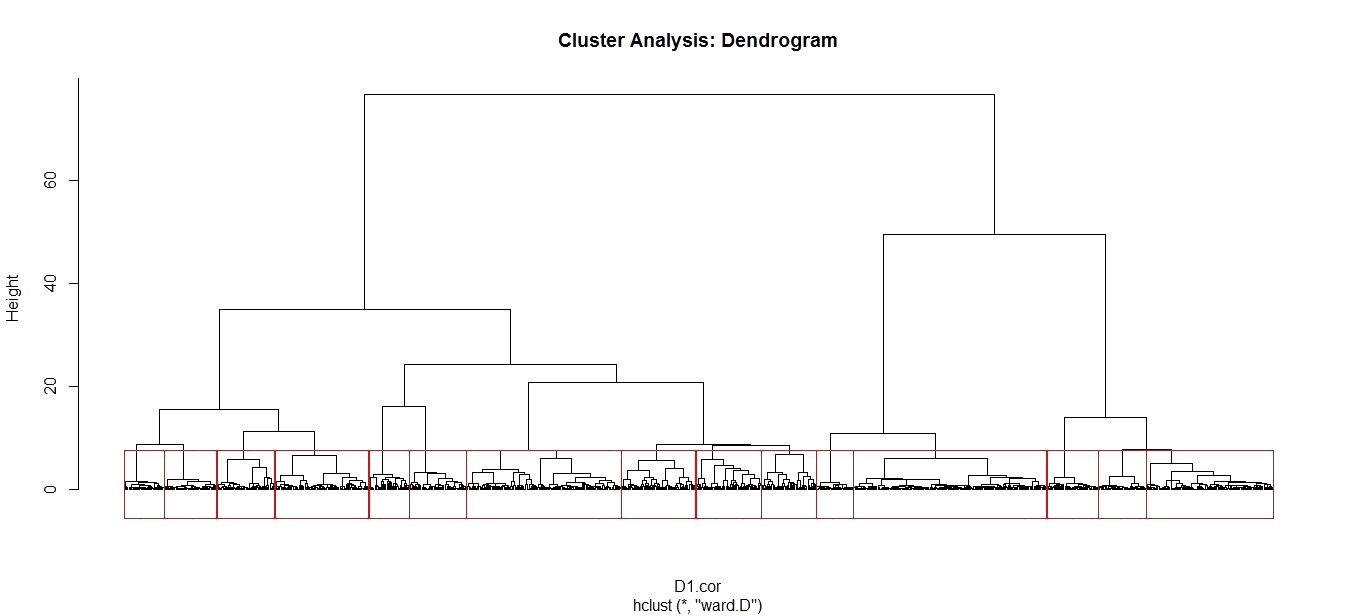

Con l’ausilio della funzione hclust il passaggio successivo è stato la creazione di un dendrogramma, ovvero un diagramma ad albero che permette di rappresentare graficamente la famiglia di partizioni ottenuta. In questa fase si deve prendere un’altra importante decisione, che consiste nella scelta del tipo di raggruppamento dei cluster prodotti. I test effettuati hanno portato alla scelta del metodo ward.D, che ha prodotto gruppi numericamente abbastanza equilibrati e sensati da un punto di vista qualitativo una volta tagliato il dendrogramma.

Un esempio di dendrogramma è il seguente:

Ogni rettangolo rosso rappresenta un cluster.

La scelta del numero dei clusters è una diretta conseguenza della quantità di fondi che si vogliono inserire in un portafoglio modello. Numerosi backtest ci hanno suggerito di selezionare un fondo per ogni cluster: quello con il miglior rapporto rendimento/rischio. Tanto più questo rapporto è alto e tanto più il rendimento del fondo è stato alto (numeratore) o la sua deviazione standard è stata bassa (denominatore). Si opterà per il fondo con il rapporto più elevato tra quelli presenti in ogni cluster.

Questa fase è estremamente importante: volendo creare un portafoglio composto da 15 fondi, il numero di sottoinsiemi di 15 unità che possono essere creati partendo da un universo di 2.000 si ottiene risolvendo il seguente calcolo combinatorio:

Si tratta di un numero enorme, difficile da concepire, formato da 38 cifre e prossimo a 24 miliardi di miliardi di miliardi di miliardi. Provare ad ottimizzare tutte queste combinazioni è un’impresa senza speranza e la probabilità di selezionare la migliore è praticamente nulla.

Il nostro obiettivo non è stato perciò quello di dimostrare la validità della nostra strategia di selezione dei fondi in senso assoluto: ci riteniamo soddisfatti nel momento in cui i risultati prodotti si sono dimostrati superiori a quelli ottenuti con procedure concettualmente opposte o teoricamente subottimali.

Rinnovo e ribilanciamento rolling window

Utilizzare tutto lo storico disponibile per clusterizzare e per ottimizzare i portafogli ha dei vantaggi ma anche alcuni inconvenienti. Il vantaggio principale è che si sfrutta tutta l’informazione disponibile, cogliendo così un po’ tutte le fasi che hanno incontrato i mercati nel periodo analizzato.

Nel caso dei nostri backtest, partendo dall’anno 2000 abbiamo attraversato sia la grave crisi dotcom, causata dallo scoppio della bolla speculativa legata alle nuove tecnologie informatiche, sia quella ancora più grave del 2007-2009, originata dai mutui subprime e scoppiata prima negli Stati Uniti e poi nel resto del mondo. I nostri backtest hanno attraversato anche la crisi del debito sovrano, culminata nel 2011 con effetti soprattutto in Europa, ma anche lunghi periodi di crescita dei mercati accompagnati da una volatilità più o meno accentuata, quali il 2003-2007, il 2009-2011 e il 2012-2018.

Utilizzando un’analogia, l’uso di serie storiche complete in ogni fase di clusterizzazione o ottimizzazione di un portafoglio può essere paragonato ad una persona che affronta il futuro con il massimo bagaglio di esperienza, con tutte le informazioni che il passato gli mette a disposizione: sembrerebbe un vantaggio e spesso lo è, ma non sempre: brutti o bei ricordi di un passato lontano che oggi non esiste più potrebbero distorcergli la visione del futuro e portarla ad effettuare scelte subottimali.

Tra gli svantaggi possiamo annoverare anche il tempo di calcolo maggiore: le serie storiche più lunghe obbligano i computer ad effettuare calcoli più complessi, rendendo la procedura molto più lenta. Backtest basati su serie storiche rolling window di 3 anni hanno prodotto risultati superiori a quelli ottenuti sfruttando l'intera serie storica dei fondi in termini di indice di Sharpe e di rendimenti (soprattutto per i portafogli composti da 8 fondi).

Sembra quindi che l'utilizzo di storici triennali apporti più benefici che svantaggi (questa conclusione sarà approfondita in seguito).

La verifica dei modelli e delle strategie

«Prediction is very difficult, especially if it's about the future».

Niels Bohr

Il Dizionario Treccani di Economia e Finanza definisce il backtesting nel modo seguente (viene riportato soltanto il primo paragrafo):

Metodologia per testare la validità delle capacità esplicative di una teoria o di un modello o la valutazione della bontà di una strategia, basata sull’analisi di dati del passato. Si usa, per es., per valutare quali risultati avrebbe ottenuto una particolare strategia di gestione del portafoglio titoli, se applicata, in un certo periodo di tempo passato, su mercati borsistici per i quali sono disponibili serie storiche appropriate dei prezzi delle attività quotate. Il suo vantaggio principale è da ricercare nella comprensione della vulnerabilità di una strategia messa a confronto con le difficoltà del mondo reale, così come verificate in periodi precedenti. Non tutte le strategie sono valutabili con questo metodo: non lo sono, per es., quelle consistenti nell’acquisto o nella vendita di grandi quantità di un singolo titolo in risposta a certi segnali del mercato. La ragione risiede nel fatto che un brusco movimento della domanda o dell’offerta di un singolo titolo determinerebbero quasi certamente reazioni rilevanti del prezzo del medesimo, e tali modifiche non possono evidentemente essere percepite da una semplice analisi storica dei dati del passato.

L’alternativa al backtest è l’implementazione di una strategia direttamente a mercato. Andare subito a mercato è però sconsigliabile per due motivi: serve molto tempo per conoscere i risultati di strategie di medio/lungo termine e, nel caso in cui la strategia testata sul campo si riveli disastrosa, è troppo tardi per porvi rimedio.

Il backtest si distingue in in-sample e out-of-sample. Generalmente, le serie storiche disponibili vengono divise in due parti, non necessariamente uguali: la prima parte viene utilizzata per l’ottimizzazione del modello (backtest in-sample) e la seconda parte per il test del modello (backtest out-of-sample).

Ad esempio, noi abbiamo utilizzato una parte di dati per la Cluster Analysis (selezione dei fondi da inserire in un portafoglio modello) e per l’ottimizzazione dei modelli (GARCH univariati e multivariati o modello fattoriale di Boudt), finalizzati all’ottenimento dei pesi di ciascun fondo; la seconda parte dei dati è stata invece utilizzata per verificare i risultati dei portafogli modello in termini di rendimento, volatilità, indice di Sharpe e così via.

Ripetendo l’intera procedura ciclicamente, attuando cioè quella che possiamo definire una gestione multiperiodale del portafoglio, siamo arrivati a conoscere i risultati che avremmo ottenuto se avessimo investito nei portafogli originati dai modelli e dalle strategie scelte.

Alla luce di questi risultati, si può quindi decidere a ragion veduta se investire o meno: se sì, si ripeterà l’intera procedura di backtest in-sample con i dati disponibili fino ad oggi ed il portafoglio ottenuto, stavolta, sarà acquistato invece che essere semplicemente testato nel backtest out-of-sample. Se, invece, quei risultati non ci convincono, si potrà decidere di non investire o quantomeno non investire sulla base dei modelli e delle strategie backtestate.

È di fondamentale importanza che i dati utilizzati nel backtest out-of-sample non abbiano influenzato in alcun modo i modelli generati nell’in-sample: se così fosse ci troveremmo in presenza del fenomeno chiamato Look-Ahead Bias.

I backtest, per quanto accurati, non offrono alcuna garanzia sui risultati dell’investimento: il futuro è sconosciuto e nulla vieta che gli esiti reali siano molto distanti dalle nostre aspettative, in meglio o in peggio. Quello che possiamo ragionevolmente attenderci è che, almeno nel lungo termine, aumentino le probabilità di ottenere risultati che ad esse si avvicinano.

Un altro fenomeno da evitare nell’effettuazione dei backtest è l'overfitting. Esso consiste nell’utilizzo di un numero eccessivo di parametri rispetto alla quantità di osservazioni disponibili: quando si verifica siamo in presenza di un modello statistico che sembra perfetto in fase di backtest in-sample ma che poi ha una bassa o nulla capacità predittiva nei backtest out-of-sample o a mercato.

Vale la pena accennare anche ad un ulteriore fenomeno, di più difficile individuazione, che può invalidare un backtest. Quando il backtest di una strategia, pur effettuato rispettando tutti i criteri di correttezza elencati, produce dei risultati soddisfacenti, potrebbe comunque soffrire del Look-back Bias. Esso consiste nel backtesting di molti modelli e nella scelta di quello che produce i risultati migliori. In altre parole, si scartano i modelli che non producono risultati positivi e si sceglie il più efficace dei rimanenti.

Il bias è insito nella scelta, fatta a posteriori, proprio di quel modello (e non di un altro) solo in ragione dei risultati ottenuti, senza un fondamento teorico che ne corrobori la scelta. Il rischio è che l’esito che ha portato a questa selezione possa essere semplicemente frutto del caso; in un altro contesto, testando i modelli su altre serie storiche, uno o più di quelli scartati avrebbero potuto fare meglio.

Questo fenomeno è molto più difficile da individuare perché solo l’autore del o dei backtest può sapere se siamo in presenza di questo tipo di evento. Nel nostro caso, i backtest effettuati sono relativi alla strategia scelta fin dall'inizio; in altre parole non abbiamo scartato alcun modello o strategia sulla base dei risultati ottenuti. Abbiamo semmai cercato di perfezionarli con l’ausilio di ulteriori backtest (laddove possibile), facendo sempre attenzione a non cadere nella trappola dell’overfitting.

Infine, non ci si deve mai dimenticare di prendere in considerazione anche i costi di acquisto e di vendita dei prodotti finanziari negoziati e dei capital gain applicati ad eventuali guadagni. Nella realtà, ogni transazione ha un costo, fisso o in percentuale del controvalore negoziato.

Questi costi possono benissimo trasformare una strategia profittevole in una svantaggiosa. Quando questo avviene, si dovrà rinunciare ad essa oppure implementarla solo se siamo in grado di investire somme tali da minimizzare l’impatto negativo dei costi fissi e lasciare un certo margine di guadagno.

Nei prossimi paragrafi proveremo a rispondere alle seguenti domande:

- E' meglio utilizzare serie storiche brevi o lunghe?

- E’ meglio inserire tanti fondi in un portafoglio modello o un piccolo numero è sufficiente ad apportare la maggior parte dei benefici della diversificazione?

- È sufficiente ribilanciare annualmente o sarebbe opportuno farlo più spesso?

- Qual è l'impatto dei costi di transazione e quello fiscale?

- Ha senso creare portafogli interamente azionari, obbligazionari o bilanciati? Che caratteristiche hanno?

- E' meglio utilizzare soltanto fondi attivi, passivi o entrambi?

La lunghezza ottimale delle serie storiche

«It is of great use to the sailor to know the length of his line, though he cannot with it fathom all the depths of the ocean».

John Locke

Il dibattito riguardante la lunghezza appropriata delle serie storiche da utilizzare in un’ottica di ottimizzazione del portafoglio è irrisolto. Alexander fa notare due cose:

- La lunghezza delle serie storiche deve essere coerente con la periodicità dei dati utilizzati.

- Un anno di dati giornalieri forniscono una rappresentazione del mercato attuale migliore di quella prodotta da cinque o più anni e contengono un numero di osservazioni tale da misurarne accuratamente la volatilità e le correlazioni storiche.

In letteratura non esiste comunque un giudizio unanime sulla lunghezza delle serie storiche da utilizzare. Abbiamo effettuato alcuni backtest utilizzando serie storiche di 1, 3, 5, 7 e 10 anni. La procedura seguita è stata la seguente:

- Effettuazione di backtest classici per ognuna delle suddette durate

- Con l’eccezione della durata più piccola (1 anno) sono stati ripetuti i backtest per ognuna di esse, utilizzando stavolta storici di un solo anno. Si è fatto attenzione ad utilizzare comunque fondi provenienti dagli stessi universi, per far sì che eventuali differenze nei risultati fossero originate soltanto dalle diverse lunghezze dei dati storici

- Abbiamo quindi effettuato i seguenti confronti:

- Storici 10 anni vs 1 anno: 7 ottobre 2009 - 14 febbraio 2018

- Storici 7 anni vs 1 anno: 31 ottobre 2006 - 14 febbraio 2018

- Storici 5 anni vs 1 anno: 22 novembre 2004 - 14 febbraio 2018

- Storici 3 anni vs 1 anno: 9 dicembre 2002 - 14 febbraio 2018

- È stata calcolata la media dei risultati ottenuti da ciascuno dei sottoperiodi di 252 giorni analizzati: 9, 12, 14 e 16 sottoperiodi (storici 10, 7, 5 e 3 anni vs 1 anno)

- È stata calcolata la media finale dei risultati medi ottenuti dai modelli GARCH, da quelli non GARCH e la media complessiva

Per ogni periodo i risultati migliori siano quelli derivanti da ottimizzazioni effettuate con storici lunghi, specialmente sui modelli GARCH. Questo vale sia per le serie storiche di 10 anni (solo modelli GARCH) che per quelle di 7, 5 e 3 anni: l’indice di Sharpe è maggiore, i rendimenti sono spesso superiori e l’unico dato peggiore è il drawdown massimo che è generalmente più alto (anche se non sempre).

È difficile dire se questi risultati siano frutto del caso o possano essere considerati un risultato ripetibile in futuro. Quest’ultima opzione sarebbe auspicabile, perché probabilmente ascrivibile alla maggior accuratezza dei procedimenti statistici basati su serie storiche più lunghe. Ulteriori backtest andrebbero fatti su periodi storici diversi, magari sui 12 anni che precedono il periodo che abbiamo utilizzato (1988-2000). Purtroppo, sono molto pochi i prodotti finanziari con serie storiche giornaliere disponibili per quel periodo.

L’utilizzazione di universi di fondi differenti sullo stesso periodo temporale non sarebbe invece risolutiva, in quanto porterebbe con molta probabilità agli stessi risultati.

A questo punto dobbiamo scegliere tra le varie lunghezze delle serie storiche da utilizzare: meglio 3, 5, 7, 10 o magari più anni? O, perché no, optare per un numero di anni pari? I backtest effettuati non sono direttamente comparabili perché serie storiche più corte permettono periodi di backtest più lunghi. Inoltre, se si volessero utilizzare solo i periodi di backtest comuni alle varie durate, i confronti non sarebbero omogenei in quanto i backtest con serie storiche più corte avrebbero attinto da universi di fondi più grandi.

Partendo quindi dall’unica ipotesi plausibile a cui siamo pervenuti (scartare le serie storiche annuali) la logica ci porterebbe a dire che sia meglio utilizzare le più lunghe serie storiche disponibili. Una scelta del genere sembra sensata. Alternativamente ci si potrà affidare ad un’altra regola, altrettanto ragionevole: utilizzare storici più lunghi per portafogli con un orizzonte temporale più lungo (almeno 7-10 anni in entrambi i casi) e viceversa.

In ogni caso la scelta è almeno in parte soggettiva e dovrà basarsi anche sulla sensibilità dell’analista.

Il numero ottimale di fondi in un portafoglio modello

«Perfect numbers like perfect men are very rare».

Cartesio

Un portafoglio diversificato, composto da molti prodotti finanziari, riduce il rischio dell’investimento e tende a compensare le scelte giuste con quelle meno fortunate.

Tuttavia, è noto che i benefici della diversificazione tendano ad affievolirsi oltre una certa soglia di titoli in portafoglio. Sopra tale livello si potrebbero anzi verificare effetti controproducenti, quali un incremento della correlazione causata dai titoli marginali, un aumento della complessità del modello derivante da prodotti finanziari appartenenti a categorie esoteriche, un aumento dei costi di ribilanciamento e il rischio di incorrere in titoli illiquidi.

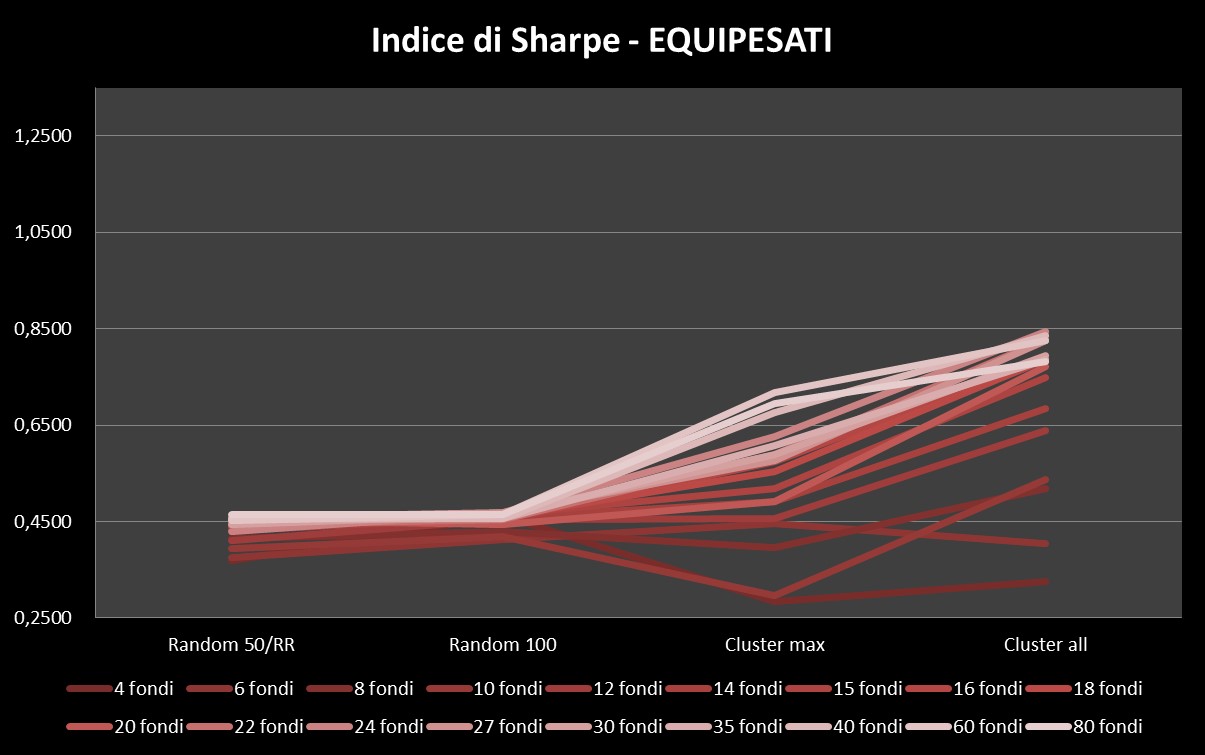

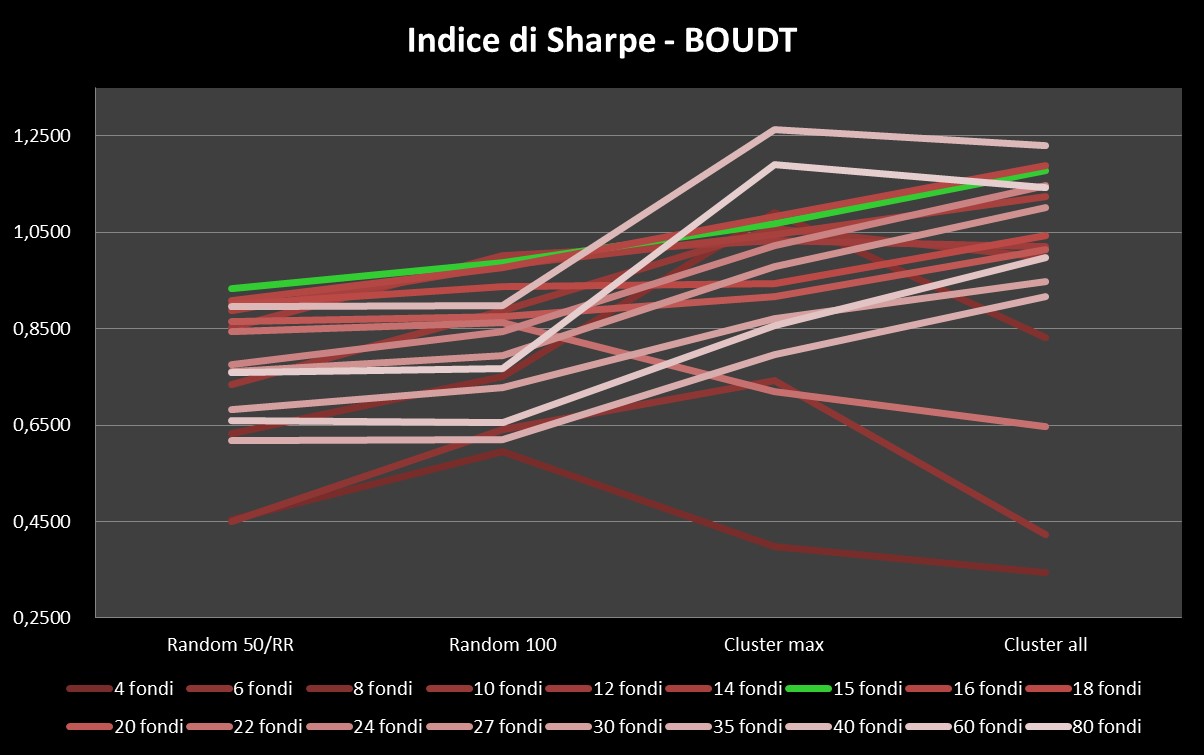

Il nostro obiettivo sarà quello di quantificare questa soglia. Abbiamo svolto i backtest di portafogli modello composti da 4, 6, 8, 10, 12, 14, 15, 16, 18, 20, 22, 24, 27, 30, 35, 40, 60 e 80 fondi, con rinnovo/ribilanciamento annuale e serie storiche rolling window settennali.

Il vincolo di peso minimo e massimo percentuale di ciascun fondo sul portafoglio (box constraints) è stato fissato al 2% e al 25% per tutte le numerosità ad eccezione dei portafogli composti da 4 fondi (15-40%), 40 e 60 fondi (1-25%) e da 80 fondi (0,5-25%).

Per conferire maggiore robustezza ai backtest abbiamo anche proceduto come nel caso dei backtest del paragrafo precedente: per ogni portafoglio è stato effettuato non soltanto il backtest sullo storico più lungo disponibile (31 ottobre 2006 - 14 febbraio 2018), ma anche sui periodi successivi (23 ottobre 2007 - 14 febbraio 2018, 15 ottobre 2008 - 14 febbraio 2018 e così via), partendo ogni volta da un universo di fondi disponibili più numeroso.

È stata quindi calcolata la media dei risultati conseguiti, ottenendo 18 tabelle degli esiti finali, una per ogni numerosità di fondi in portafoglio.

Infine, è stata anche calcolata la media finale delle performance medie realizzate dai modelli GARCH e da quelli non GARCH.

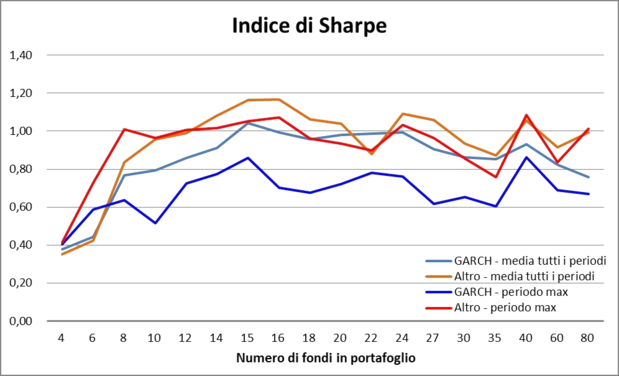

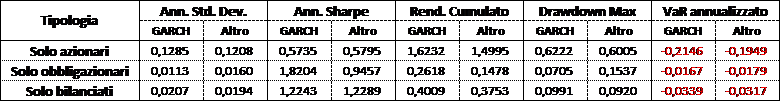

L’esito finale di tutti i backtest può essere sintetizzato con l’analisi grafica dell’indice di Sharpe, del rendimento, del drawdown massimo e del VaR (i primi due valori ed il VaR sono annualizzati). I grafici seguenti riportano gli esiti dei backtest su entrambe le modalità di calcolo poco sopra descritte, suddivise per modelli GARCH e modelli di altro tipo (Boudt, covarianza robusta, naif):

Le linee di colore blu rappresentano i modelli GARCH mentre quelle rosse gli altri modelli. Il valore più alto dell’indice di Sharpe si ha per i portafogli modello formati da 15 fondi. I portafogli con un numero minore o maggiore di fondi non riescono a far meglio.

La conclusione che possiamo trarre è che l’indice di Sharpe viene massimizzato da un portafoglio composto da 15 fondi. In ogni caso, sembra consigliabile non scendere sotto gli 8 fondi e non superare i 24 fondi in portafoglio.

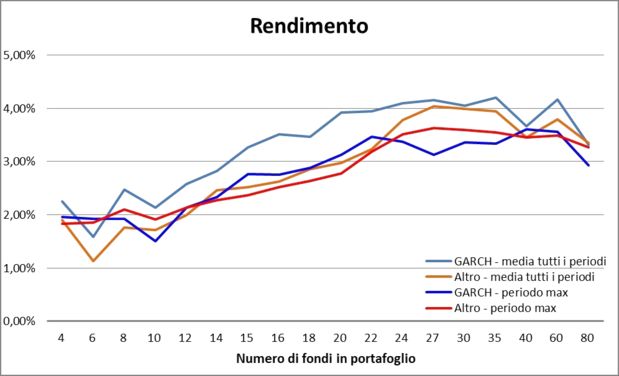

Vediamo se queste conclusioni sono coerenti con altre misure di performance quali il rendimento, il massimo drawdown e il VaR.

Si può notare una correlazione lineare diretta tra il rendimento e il numero di fondi in portafoglio, almeno per i valori compresi tra 6 e 27.

La cosa è confortante perché abbastanza in linea con le precedenti conclusioni in materia di indice di Sharpe. In particolare, i valori associati a un portafoglio formato da 15 fondi sono buoni, soprattutto sui modelli GARCH, e poco lontani dai valori massimi, che si raggiungono con ben 27 fondi in portafoglio.

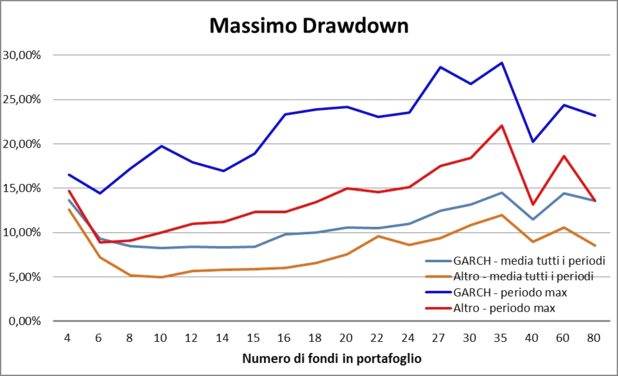

Anche i risultati in termini di massimo drawdown sono incoraggianti. Il massimo drawdown è una misura di rischio importante e gli investitori privilegiano strategie che non generino drawdown elevati.

Nel grafico è visibile una tendenza all’aumento a partire da 6-8 fondi in portafoglio, con punte massime intorno a 35. È da notare come il drawdown massimo associato ai portafogli modello di 15 fondi sia molto vicino ai livelli minimi in assoluto.

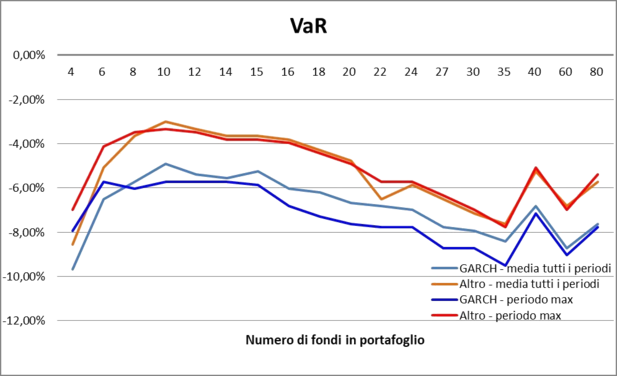

Infine il VaR: coerentemente a quanto visto poco sopra esso tende a scendere (e quindi a peggiorare) a partire dai portafogli con 6-8 fondi, raggiungendo i valori più bassi in concomitanza dei portafogli di 35 fondi.

Il VaR in corrispondenza del portafoglio di 15 fondi è ottimo, posizionandosi ad un livello molto vicino ai migliori in assoluto. Si può concludere affermando che i portafogli modello composti da 15 fondi producano i risultati migliori e siano perciò raccomandabili.

Naturalmente, ai fini pratici dovranno essere prese in considerazione anche altre variabili, tra le quali l’importo investito, la propensione al rischio dell’investitore, le commissioni e il regime fiscale applicato. Dobbiamo però fare attenzione a non assolutizzare questa conclusione: i portafogli di 15 fondi sono i migliori se utilizziamo la strategia basata sulla clusterizzazione che abbiamo presentato precedentemente. Altre strategie potrebbero condurre a deduzioni diverse.

Per dare un ulteriore supporto alle nostre conclusioni abbiamo effettuato un’ulteriore serie di backtest, simulando il comportamento di numerosi portafogli costruiti nel modo seguente:

- Utilizzo di serie storiche rolling settennali. Storico complessivo utilizzato: 3 gennaio 2000 - 18 febbraio 2018

- 1° serie di backtest: calcolo della media dei risultati ottenuti da 50 portafogli composti da fondi scelti in modo casuale (random) per ciascuna delle 18 grandezze di portafoglio già analizzate in precedenza; rinnovo e ribilanciamento di ogni portafoglio con cadenza annuale; universo di fondi a disposizione crescente

- 2° serie di backtest: calcolo della media dei risultati ottenuti da 100 portafogli composti da fondi scelti in modo casuale (random) per ciascuna delle 18 grandezze di portafoglio già analizzate in precedenza; rinnovo e ribilanciamento di ogni portafoglio con cadenza annuale: universo di fondi a disposizione costante e pari a quello iniziale

- Stesse box constraints viste in precedenza

- Modello utilizzato: fattoriale di Boudt

- Fattore di rischio scelto per l’ottimizzazione dei modelli: deviazione standard con livello di avversione al rischio pari a 80 (portafoglio prudente)

Gli indici di Sharpe ottenuti sono stati inseriti in due grafici, a cui abbiamo aggiunto anche i risultati raggiunti in precedenza (portafogli composti da fondi scelti per mezzo della Cluster Analysis).

Ecco il primo grafico:

Le linee di colore più scuro denotano i portafogli con pochi fondi; man mano che il numero di fondi cresce le linee diventano sempre più chiare.

Concentriamoci sulla prima metà del grafico: possiamo notare come i backtest sui portafogli random equipesati producano tutti risultati molto simili. Non importa da quanti fondi siano composti i portafogli e non importa se i fondi li estraiamo da uno stesso universo iniziale o da uno che si incrementa col tempo: l’indice di Sharpe è più o meno sempre lo stesso e si aggira intorno a 0,40-0,45.

In altre parole, se lasciamo fare al caso sia nel momento della scelta dei fondi che in quello della scelta dei pesi, la numerosità dei fondi in portafoglio non fa quasi nessuna differenza. I vantaggi di una maggiore diversificazioni sono minimi e quelli della disponibilità di un universo di fondi più grande nulli.

Nella seconda metà del grafico le cose cambiano: le linee diventano mediamente crescenti, soprattutto quelle più chiare, suggerendo che salvo pochissime eccezioni gli indici di Sharpe di questi portafogli sono molto maggiori dei precedenti. Dato che anche in questo caso i portafogli sono equipesati l’impatto positivo è tutto dovuto alla procedura di selezione dei fondi: Cluster Analysis invece che scelta random.

Questo risultato conferma ancora una volta la bontà della Cluster Analysis e permette in un certo senso di quantificarne l’apporto positivo al netto di quello che viene invece fornito dal modello e dalla procedura di ottimizzazione dei pesi del portafoglio utilizzati.

L’impatto di questi ultimi è invece visibile nel secondo grafico: esso è strutturato esattamente come il precedente ma, stavolta, invece di portafogli equipesati abbiamo pesi derivanti dall’ottimizzazione basata sul modello fattoriale di Boudt.

La scala utilizzata sull’asse Y è la stessa e si può subito notare che tutte le linee sono posizionate molto più in alto di prima.

La parte sinistra del grafico mostra i risultati dei portafogli random: l’impatto della procedura di ottimizzazione, anche al netto dei benefici apportati dalla Cluster Analysis, è molto marcato e l’indice di Sharpe medio si attesta adesso intorno a 0,75-0,80 (circa il 70% in più di prima).

Con l’eccezione dei 4 portafogli più grandi le linee sono crescenti: questo significa che la procedura di selezione che attinge da un universo crescente di fondi non è premiante sui portafogli medio/piccoli.

Se ci spostiamo sulla parte destra del grafico, che mostra i risultati prodotti dalla procedura completa (Cluster Analysis ed ottimizzazione), notiamo un ulteriore incremento degli indici di Sharpe, che si vanno ad attestare intorno al valore di 0,95.

Le linee tendono ulteriormente a crescere se si prendono i risultati medi generati da tutti i periodi e sottoperiodi disponibili. Ciò dimostra ancora una volta l’impatto positivo della Cluster Analysis e, in particolar modo, della bontà di questa strategia soprattutto se associata all’ottimizzazione dei pesi dei fondi basata su un modello statistico.

Precedentemente, avevamo suggerito come 15 fosse il numero di fondi migliore: il portafoglio composto da 15 fondi è quello verde e i suoi ottimi risultati sono confermati e ben visibili anche graficamente.

Il portafoglio composto da 8 fondi, pur essendo in una posizione subottimale rispetto al precedente, produce comunque risultati molto soddisfacenti.

Il periodo ottimale di rinnovo/ribilanciamento

«If you want to find the secrets of the universe, think in terms of energy, frequency and vibration».

Nikola Tesla

L’ultimo importante parametro da ottimizzare è il periodo di ribilanciamento.

Abbiamo effettuato dei backtest per verificare ogni quanto tempo sia più opportuno rinnovare/ribilanciare il portafoglio, non tenendo conto dei costi e della tassazione (variabili che saranno analizzate in seguito).

Utilizzeremo delle serie storiche quinquennali per l’ottimizzazione del modello e, come sempre, copriremo il periodo che va dal 3 gennaio 2000 al 15 febbraio 2018.

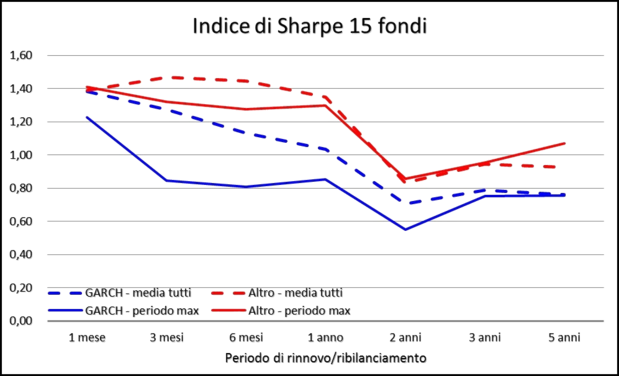

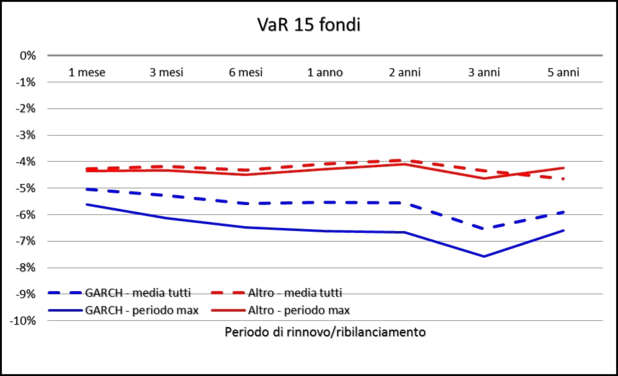

Ci limiteremo ad analizzare portafogli composti da 8, 15 e 24 fondi (con box constraints del 2-25%).

I backtest effettuati prevedono rinnovi/ribilanciamenti a 1 mese (162 ribilanciamenti), 3 mesi (54 ribilanciamenti), 6 mesi (27 ribilanciamenti), 1 anno (13 ribilanciamenti), 2 anni (6 ribilanciamenti), 3 anni (4 ribilanciamenti) e 5 anni (2 ribilanciamenti).

Commenteremo i risultati dei portafogli modello di 15 fondi. Le considerazioni sui risultati saranno poi estese agli altri portafogli.

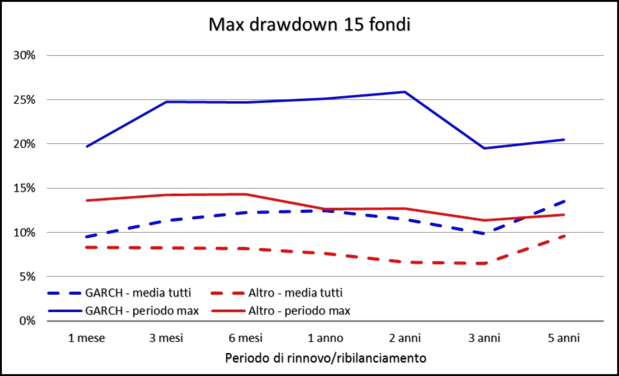

Il grafico degli indici di Sharpe in base ai periodi di ribilanciamento è il seguente:

Le linee continue mostrano i risultati del backtest sul periodo massimo disponibile mentre quelle tratteggiate le medie dei risultati ottenuti considerando anche i sottoperiodi in esso inclusi (attingendo ogni volta da un universo di fondi più numeroso).

La tendenza è decrescente: più spesso si ribilancia il portafoglio modello e migliore è il risultato nel lungo termine. Possiamo quindi affermare che sia consigliabile ribilanciare il più spesso possibile, anche su base mensile laddove fattibile. Tuttavia, i risultati peggiorano in modo accettabile fino al periodo di ribilanciamento di un anno: alla luce delle commissioni e della tassazione, che approfondiremo in seguito, 6 mesi o un anno sarà forse il periodo ideale di ribilanciamento.

Cerchiamo ulteriori conferme dai grafici del VaR, del drawdown massimo e dai rendimenti:

In materia di VaR non sembrano esserci grossi problemi nel ribilanciare ad intervalli annuali invece che più frequenti: i modelli GARCH hanno dei VaR leggermente peggiori mentre per gli altri modelli non c’è alcuna differenza.

Coerentemente con quanto affermato poco sopra anche il drawdown massimo non viene influenzato negativamente da ribilanciamenti meno frequenti.

Per finire, il rendimento presenta un trend leggermente decrescente (i rendimenti più alti sono associati a ribilanciamenti più frequenti e viceversa) ma, tra il periodo mensile e quello annuale, le differenze non sono troppo penalizzanti.

Non riportiamo per motivi di spazio i grafici relativi ai portafogli di 8 e 24 fondi. Ci limitiamo ad osservare che quelli composti da 24 fondi presentano delle dinamiche molto simili a quelle dei portafogli di 15 fondi; quelli composti da 8 fondi, invece, seguono dei pattern meno marcati. Il loro trend sembra comunque non allontanarsi dalle considerazioni a cui siamo giunti.

Possiamo concludere affermando che ribilanciare in modo frequente genera risultati migliori ed è una pratica consigliabile sia in portafogli composti da 8 che da 15 o 24 fondi. Tuttavia, dal momento che ogni ribilanciamento comporta dei costi, dovremo verificare se non convenga invece ribilanciare a cadenze inferiori, ad esempio su base semestrale o annuale.

Il minor guadagno potenziale potrebbe essere compensato abbondantemente dai minori costi sostenuti: è quello che verificheremo nel prossimo paragrafo.

Costi di transazione e impatto fiscale

«Money often costs too much».

Ralph Waldo Emerson

I modelli classici di ottimizzazione del portafoglio non prendono il più delle volte in considerazione i costi di transazione e la tassazione sulle rendite finanziarie. Tuttavia, se queste due voci di costo non vengono conteggiate, i portafogli modello originati dal processo di ottimizzazione potrebbero rivelarsi tutt’altro che ottimali.

Un modo possibile di tenerne conto è inserendole direttamente nel modello di ottimizzazione. La strada che invece seguiremo lascerà invariati i modelli utilizzati e misurerà l’impatto effettivo dei costi sulla nostra strategia. È probabile che le conclusioni a cui siamo giunti finora debbano essere parzialmente riviste.

Effettuare ribilanciamenti presuppone un costo sia in termini di diritti fissi che di imposizione fiscale applicata alle posizioni liquidate in guadagno. Nei nostri backtest i diritti fissi pagati, ovvero la commissione fissa che viene applicata dall’intermediario finanziario ogni volta che si comprano o si vendono delle quote di un fondo, è stata quantificata in 9 euro.

In Italia la normativa fiscale su Sicav ed ETF è abbastanza complessa e prevede quanto segue:

- Si generano redditi di capitale in caso di plusvalenze, quindi al momento della vendita effettiva di quote di Sicav o ETF in guadagno. Questi redditi vengono colpiti da un’aliquota fiscale pari al 26% con l’eccezione di quelli generati da strumenti che investano in Titoli di Stato italiani o emessi da enti o stati inclusi nella white list

- Si generano redditi diversi in caso di minusvalenze

Un portafoglio di soli fondi è quindi fiscalmente inefficiente: le minusvalenze non si possono compensare con le plusvalenze ma solo con altri redditi diversi.

La disciplina fiscale italiana è molto penalizzante ed è per questo che i vantaggi dei ribilanciamenti periodici dei portafogli devono essere pesati con gli svantaggi fiscali. Semplificando al massimo, un portafoglio composto da un solo fondo, tassato nel modo che abbiamo appena visto e che viene ribilanciato annualmente dopo aver prodotto un guadagno costante del 13,50%, genera approssimativamente un profitto netto pari a quello di un portafoglio composto da un solo fondo non tassato (perché non ribilanciato) con un guadagno costante del 10%.

In altre parole, poiché niente ci assicura che anche in futuro non si generino minusvalenze (non compensabili), il ribilanciamento dovrebbe garantire un extra profitto del 35% circa per essere conveniente.

Nella realtà le cose sono più complicate. I fondi in portafoglio sono più di uno e non tutti vengono ribilanciati in guadagno.

Per far luce sui costi effettivi dei ribilanciamenti abbiamo simulato in R i costi effettivamente sostenuti per ogni ribilanciamento nel modo più realistico possibile: diritti fissi pari a 9 euro applicati ad ogni transazione e imposizione fiscale del 26% sul guadagno prodotto da ogni vendita di un fondo.

Gli effetti sono notevoli, dato che ogni imposizione fiscale diminuisce l’ammontare reinvestito in un nuovo fondo: più spesso si ribilancia, più frequenti sono i pagamenti di imposte sul capital gain e più grande è l’impatto in termini di rendimento complessivo.

Dato che nei nostri backtest abbiamo sempre simulato i risultati di 12 diversi modelli e/o modalità di ottimizzazione, i diritti fissi e le imposte pagate sono stati calcolati separatamente su ognuno di essi e sintetizzati nel loro valore medio.

Partiamo dall’analisi dei portafogli con 8 fondi. Sono stati simulati portafogli di valore complessivo compreso tra 25.000 e 1.000.000 di euro con ribilanciamenti mensili, trimestrali, semestrali, annuali o settennali.

Innanzitutto, ribilanciando spesso si pagano imposte sul capital gain più frequentemente e i reinvestimenti sono minori di quello che in teoria potrebbero essere. Nell’ipotesi nemmeno troppo estrema di un ribilanciamento mensile su un portafoglio di 100.000 euro il rendimento cumulato teorico del 29,83% si trasforma, in realtà, in una perdita del 9,83%. A causa dell’impossibilità di compensare le minusvalenze con le plusvalenze, tutto il guadagno (29.960,83 euro) viene azzerato e trasformato in perdita dal fisco (26.982,73 euro) e dai diritti fissi intascati dalle banche (12.384 euro).

Le cose migliorano ribilanciando più raramente, tanto che scegliendo una frequenza annuale il rendimento cumulato lordo teorico del 25,60% si abbassa di soli 11 punti percentuali assestandosi ad un 14.64%. Ulteriori miglioramenti si ottengono aumentando la cifra investita.

Anche su portafogli composti da 15 fondi l'impatto dei costi è considerevole: il ribilanciamento mensile non costituisce in nessun caso un'opzione profittevole. Le cose migliorano con ribilanciamenti trimestrali e semestrali: per questi ultimi il rendimento cumulato lordo del 34,20% si trasforma in un 16,95% netto.

I ribilanciamento migliori sembrerebbero quindi essere quelli con una frequenza di 6 mesi o un anno.

L’impatto dei costi è dunque di vaste proporzioni ed obbliga a rivedere i nostri piani: i benefici dei numerosi accorgimenti strategici a cui siamo giunti grazie ad elaborati modelli statistici rischiano di essere spazzati via in un sol colpo se non si adotta un correttivo fiscale di qualche tipo. Proviamo ad elencarne qualcuno:

- Investire attraverso polizze unit linked o gestioni patrimoniali mobiliari, che hanno il vantaggio di poter compensare plusvalenze e minusvalenze senza dover pagare imposte sul capital gain ogni volta che un fondo viene venduto in guadagno. Purtroppo, questo espediente ha anche lo svantaggio di avere costi di gestione più alti che, nella maggior parte dei casi, annullano ogni beneficio della suddetta compensazione.

- Spostare la residenza fiscale in uno Stato con un’imposta sulle rendite finanziarie minore. Non è una soluzione semplice dato che, per evitare di incorrere nel reato di trasferimento fittizio di residenza all’estero, l’investitore dovrà effettivamente abitare nello stato estero scelto per almeno 183 giorni all’anno. I vantaggi sono però notevoli: esistono molti stati anche all’interno dell’Unione Europea con una bassa tassazione sulle rendite finanziarie (Andorra da 0 a 10%; Bulgaria 10%; Ungheria da 0 a 15%; Romania 16%; Regno Unito 20%) ed altri, non appartenenti all’Unione Europea, in cui questo tipo di imposta non esiste proprio (Nuova Zelanda, Hong Kong ecc).

- Ribilanciare il meno possibile o in maniera non eccessiva. Se le soluzioni fin qui elencate non sono percorribili non resta che minimizzare il numero di ribilanciamenti effettuati e optare per strategie che li prevedano su base semestrale, annuale o pluriennale. In nessun caso si dovrebbero utilizzare i ribilanciamenti mensili o trimestrali.

Portafogli modello composti da soli fondi azionari, obbligazionari o bilanciati

«If investing is entertaining, if you’re having fun, you’re probably not making any money. Good investing is boring».

George Soros

Finora in tutti i backtest effettuati abbiamo attinto indistintamente a fondi di qualsiasi tipo, in funzione del numero di Cluster (e quindi di fondi) desiderato.

Potrebbe però essere interessante vedere cosa succede se si costruiscono portafogli composti da una sola tipologia di fondi: azionaria, bilanciata o obbligazionaria. L’idea nasce proprio da quest’ultima componente: un portafoglio completamente obbligazionario è talvolta scelto dagli investitori in quanto viene ritenuto sufficientemente diversificato, non correlato con altri asset eventualmente detenuti e, soprattutto, meno rischioso.

L’obiettivo sarà quello di verificare se queste assunzioni si confermino valide applicando la nostra strategia di selezione e ribilanciamento. Per completezza saranno poi backtestati anche portafogli totalmente azionari o bilanciati.

Le caratteristiche dei backtest effettuati sono le seguenti:

- Utilizzo di serie storiche rolling quinquennali. Storico complessivo utilizzato: 3 gennaio 2000 - 14 febbraio 2018

- Portafogli composti da 15 fondi in euro

- Rinnovo e ribilanciamento di ogni portafoglio con cadenza annuale; universo di fondi a disposizione crescente

- Box constraints: 2-25%

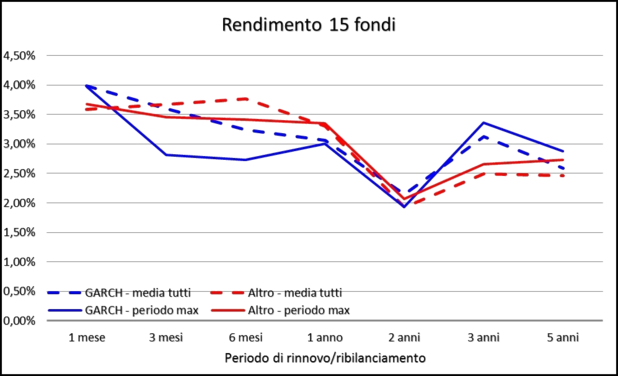

Questi sono i risultati ottenuti:

Finalmente possiamo farci un’idea sulla performance di un portafoglio modello totalmente azionario.

Il rendimento cumulato è abbastanza alto, considerando che il periodo del backtest comprende la crisi del 2008: 162,32% (media dei modelli GARCH) e 149,95% (media degli altri modelli). Gli indici di Sharpe sono però modesti, assestandosi poco sotto a 0,60 per tutti i modelli, a causa dell’elevata volatilità di questi portafogli.

Ciò che fa maggiormente impressione sono i drawdown massimi, addirittura superiori al 60%: anche l’investitore più disciplinato e solido psicologicamente avrebbe passato dei brutti momenti subendo dei drawdown del genere.

In ogni caso, abbiamo la conferma che un portafoglio azionario al 100% è il miglior modo per massimizzare il rendimento nel lungo termine. Il prezzo da pagare non è però indifferente: serve tempo e tanta determinazione per superare i momenti di forte volatilità e i drawdown estremi che come abbiamo visto si potranno subire.

Un portafoglio modello totalmente obbligazionario si comporta invece in maniera opposta: il rendimento cumulato è modesto (intorno al 26% per i modelli GARCH e al 15% per gli altri modelli) ma l’indice di Sharpe è più alto di quello degli azionari, posizionandosi a oltre 1,80 per i modelli GARCH e vicino a 0,95 per gli altri. Questo risultato è da attribuire alla bassissima volatilità di questi portafogli, che permette anche di ottenere valori modesti dei massimi drawdown e del VaR.

Infine i portafogli modello bilanciati: come era da aspettarsi si posizionano ad un livello intermedio in termini di rendimento cumulato (40% per i modelli GARCH e poco meno per gli altri), di indice di Sharpe (circa 1,22 per tutti i modelli) e di volatilità (anche i drawdown e il VaR sono molto contenuti). Il posizionamento dei fondi bilanciati è molto più vicino agli obbligazionari che non agli azionari: significa probabilmente che i fondi bilanciati prudenti e moderati sono più numerosi di quelli aggressivi.

Portafogli modello composti da fondi a gestione attiva, passiva e misti

«When I have one week to solve a seemingly impossible problem, I spend six days defining the problem. Then, the solution becomes obvious».

Albert Einstein

Il dibattito tra i sostenitori della gestione attiva e di quella passiva va avanti da molti anni e, nonostante le numerose argomentazioni avanzate da ciascuna delle due fazioni, non esiste un’opinione condivisa su quale delle due opzioni sia la migliore.

La gestione attiva prevede la figura di un gestore, ovvero di un soggetto che si occupa attivamente della compravendita dei prodotti finanziari che compongono il portafoglio del fondo che amministra. Questo tipo di gestore è presente nei fondi comuni di investimento e nelle Sicav ma non negli ETF.

Il gestore si avvale spesso di uno staff di collaboratori e, per usare una terminologia che abbiamo spesso adoperato in questo contesto, è la persona responsabile del rinnovo/ribilanciamento periodico dei prodotti finanziari che compongono il patrimonio del fondo amministrato.

La bontà della gestione viene solitamente verificata confrontando i risultati ottenuti con quelli di un benchmark di riferimento e l’obiettivo del gestore è quello di generare un rendimento superiore al benchmark.

La gestione passiva ha invece come finalità l’esatta replica dell’andamento del benchmark, realizzata mantenendo un numero di attività finanziarie in portafoglio nella stessa proporzione di quelle del benchmark stesso. Può essere fatta in modo quasi automatizzato e non prevede la figura del gestore attivo visto in precedenza: esisterà ad ogni modo una figura che ha il compito di creare e gestire il portafoglio in modo da mantenerlo il più possibile allineato con il suo benchmark.

In linea generale, gli investitori che credono nella capacità dei gestori attivi di aggiungere valore attraverso la selezione dei titoli tenderanno a preferire i fondi a gestione attiva; quelli che, invece, credono nell’efficienza dei mercati e non si fidano delle capacità dei gestori di sovraperformare i benchmark al netto delle commissioni, investiranno in fondi a gestione passiva quali gli ETF.

Come spesso accade le opinioni in materia sono contrastanti e non è assolutamente nostra intenzione suggerire l’una o l’altra soluzione. Il nostro intento è soltanto quello di verificare le performance della nostra strategia applicata ad una soltanto delle due modalità di investimento o ad entrambe.

A questo riguardo è doveroso premettere che, purtroppo, gli ETF hanno dei limiti rispetto agli altri fondi in termini di numerosità e di lunghezza delle serie storiche: questo potrebbe penalizzarli nei backtest. Questi limiti sono parzialmente superabili nel modo seguente:

- Numerosità: gli ETF replicano un benchmark nel modo più fedele possibile. Di conseguenza, tutti gli ETF che hanno lo stesso benchmark dovrebbero performare in maniera molto simile, dato che l’unica vera differenza è data dalle diverse commissioni di gestione (che sono comunque mediamente molto più basse di quelle dei fondi attivi). Quindi, sebbene un aumento del numero di ETF disponibili sul mercato sia senz’altro auspicabile, ai nostri fini farebbe una differenza soprattutto l’aumento di ETF che replicano indici nuovi.

- Lunghezza delle serie storiche: la soluzione consiste nell’effettuare confronti solo su periodi simili, ovvero periodi in cui abbiamo un numero di serie storiche ragionevole anche di ETF. Purtroppo questo non ci permetterà di andare troppo indietro nel tempo.

Le caratteristiche dei backtest effettuati sono le seguenti:

- Utilizzo di serie storiche rolling triennali. Storico complessivo utilizzato: 2 gennaio 2007 - 14 febbraio 2018

- Portafogli composti da 8, 15 e 24 fondi in euro

- Rinnovo e ribilanciamento di ogni portafoglio con cadenza annuale e semestrale; universo di fondi a disposizione crescente

- Box constraints: 2-25%

I backtest di cui sopra sono stati effettuati una prima volta su portafogli costituiti da soli fondi attivi, poi su portafogli costituiti da soli fond passivi (ETF) ed infine su portafogli misti. Per ognuno di questi 3 gruppi sono stati effettuati 6 backtest: 2 su portafogli composti da 8 fondi, 2 su portafogli composti da 15 fondi e 2 su portafogli composti da 24 fondi (uno con ribilanciamenti annuali ed uno semestrali).

Per ogni numerosità e tipologia di ribilanciamento sono stati poi calcolati i valori medi di alcuni indicatori statistici ottenuti da tutti i modelli di ottimizzazone utilizzati.

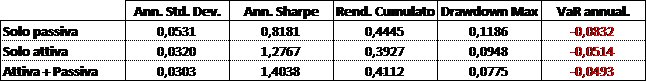

I risultati sono stati i seguenti:

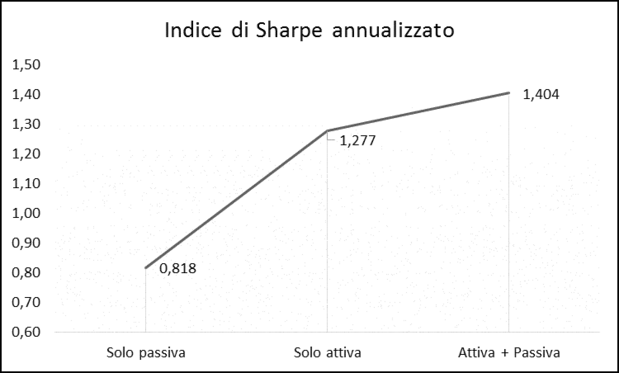

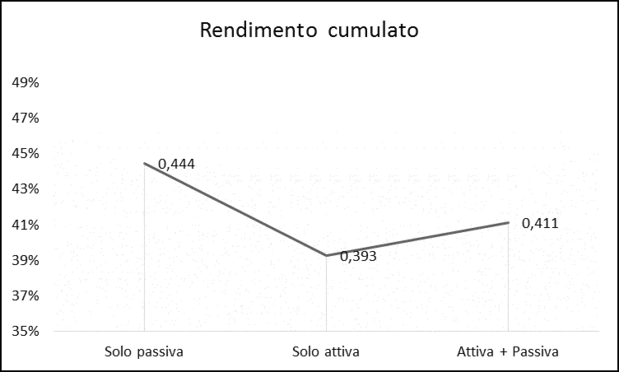

Possiamo rappresentare graficamente un paio di essi:

Prima di commentare i valori aggregati vale la pena osservare che, nonostante il periodo utilizzato in questi backtest sia stato diverso da tutti quelli effettuati in precedenza, alcune conclusioni a cui eravamo giunti si sono ulteriormente avvalorate: ad esempio, in assenza di commissioni e imposizione fiscale i ribilanciamenti semestrali ed i portafogli costituiti da un numero maggiore di fondi hanno prodotto risultati tendenzialmente migliori (indici di Sharpe e rendimenti cumulati più alti a parità di rischio).

Veniamo dunque ai grafici: le gestioni attive e passive, utilizzate sinergicamente, producono i portafogli modello con i più alti indici di Sharpe. Tra sola gestione attiva e sola gestione passiva è invece la prima a spuntarla. Il rendimento cumulato più alto è invece quello prodotto dai soli fondi passivi.

Come ci suggerisce l’indice di Sharpe, le differenze non sono comunque tali da giustificare la maggiore rischiosità che l’investitore si accollerebbe investendo sui soli fondi a gestione passiva.

Si può quindi concludere che la gestione attiva sia meglio di quella passiva in assoluto? La risposta è negativa per i seguenti motivi:

- Per quanto si sia cercato di rendere i confronti il più omogenei possibile alcune differenze sostanziali non possono essere eliminate: i fondi a gestione passiva disponibili sono molti meno di quelli a gestione attiva e la percentuale di fondi passivi azionari sul totale (76,5%) è più alta di quella dei fondi attivi azionari sul totale (49%)

- La nostra strategia prevede la selezione dei fondi per mezzo della Cluster Analysis e la loro ottimizzazione in base ad alcuni modelli statistici (GARCH ed altri). Cambiando strategia i risultati potrebbero essere differenti

Tuttavia ci pare verosimile che un mix di fondi attivi e passivi possa rivelarsi migliore dei soli fondi attivi o dei soli fondi passivi, almeno in una strategia come la nostra che prevede un rinnovo periodico del portafoglio. Sarebbe tra l’altro difficile giustificare da un punto di vista logico come un universo di prodotti finanziari più numeroso possa produrre risultati peggiori di un universo più piccolo, sottinsieme del primo.

La Cluster Analysis si conferma dunque una valida tecnica di selezione dei fondi: ci permette di scegliere quelli che hanno ottenuto i risultati migliori nell’ultimo triennio (o quinquennio) e, dato che i ribilanciamenti sono abbastanza frequenti (annuali o semestrali), di cogliere almeno una parte dell’ottima performance dei fondi inseriti nel portafoglio.

Naturalmente, non si può escludere che il miglior fondo degli ultimi 3 o 5 anni si trasformi nel peggiore dei prossimi 6 mesi o del prossimo anno. Anche i disclaimer nei prospetti informativi o nei KIID di qualsiasi fondo recitano indistintamente che i rendimenti passati non sono indicativi né garantiscono in alcun modo quelli futuri.

Ciononostante, la selezione per mezzo della Cluster Analysis riduce la probabilità che questo si verifichi e non sembra perciò azzardato affermare che con la strategia di investimento utilizzata i maggiori costi dei fondi a gestione attiva possano essere minori del maggior rendimento generato o dal minor rischio assunto.

Come premesso, non è nostro interesse prendere posizione nell’infinita diatriba tra i sostenitori della gestione attiva e quelli della gestione passiva. La nostra strategia sembra semmai beneficiare dalla sinergia di entrambe.

Riteniamo peraltro auspicabile che il numero di fondi passivi possa continuare a crescere, in modo da aumentare l’universo di prodotti finanziari dai quali poter scegliere per la creazione dei portafogli modello ottimali.