Fondi Comuni di investimento

- Information

- Fondi, ETF e Indici 2880 hits

- Prima pubblicazione: 24 Gennaio 2023

«Mutual funds were created to make investing easy, so consumers wouldn't have to be burdened with picking individual stocks».

Scott Cook

Incentrato sui Fondi Comuni di Investimento, si tratta del primo di una serie di quattro articoli che hanno lo scopo di approfondire alcuni importanti strumenti finanziari come i Fondi, gli Hedge fund e gli ETF sia da un punto di vista storico che giuridico.

L'analisi terminerà con un confronto tra le performance di alcuni fondi comuni di investimento, una media di 13 indici di hedge fund e un ETF, nel periodo compreso tra febbraio 1997 e giugno 2021.

In particolare, nell'ultimo articolo verranno calcolate e commentate alcune importanti misure statistiche: il rendimento cumulato e annualizzato, la volatilità, i drawdown e il massimo drawdown, i rendimenti rolling a 5 anni, l'indice di Sharpe annualizzato, il VaR e il CVaR e le correlazioni lineari calcolate sull'intero periodo e in modalità rolling a 5 anni.

Buona lettura!

Indice

- Inquadramento storico

- Inquadramento giuridico

- Tipologie, strategie di investimento e dinamiche di mercato

Inquadramento storico

Possiamo far risalire il primo fondo comune d'investimento al 1774, quando il mercante e broker olandese Abraham Van Ketwich ebbe l'idea di creare un fondo obbligazionario diversificato che aveva lo scopo di ridurre il rischio assunto dai piccoli investitori.

Abraham Van Ketwich sollecitò la raccolta di sottoscrizioni in base al prospetto del fondo, definito Negotiatie. Il fondo venne invece chiamato Eendragt Maakt Magt ("L'unione fa la forza").

Il fondo venne suddiviso in 2.000 quote: una volta sottoscritte, l'unico modo di entrarne in possesso sarebbe stato attraverso l'acquisto di quote cedute da partecipanti ancora in vita. In base a questa caratteristica, probabilmente l'Eendragt Maakt Magt sarebbe stato oggi definito come un fondo di investimento chiuso.

L'innovazione finanziaria, considerando i tempi, fu notevole:

- Il fondo era diviso in quote appartenenti a diverse classi e investiva in 10 categorie di titoli, tutte elencate nel Negotiatie.

- Tra questi, figuravano obbligazioni governative russe, svedesi e danesi ma il focus del fondo erano i prestiti delle piantagioni caraibiche.

- L'idea alla base dell'investimento era quella di equipesare il sottostante, in modo da poter usufruire della massima diversificazione.

- Il fondo pagava un dividendo del 4% all'anno e sarebbe stato sciolto dopo 25 anni.

- Il gestore percepiva una commissione dello 0,50% al momento della costituzione del fondo e una commissione di gestione annua dello 0,2% del patrimonio.

- I titoli fisici erano conservati presso l'ufficio di Van Ketwich in una cassa di ferro con tre lucchetti, le cui chiavi erano conservate dai commissari e dal notaio.

L'idea del lancio di questo fondo fu motivata dalla crisi finanziaria del 1772-1773, che aveva causato il fallimento delle banche britanniche in seguito alla bancarotta della Compagnia Inglese delle Indie Orientali. Abraham Van Ketwich capì che uno strumento diversificato avrebbe tutelato maggiormente gli investitori e sarebbe stato capace di attirare anche piccoli capitali.

Il successo conseguito dall'Eendragt Maakt Magt portò alla nascita di altri fondi simili nei Paesi Bassi; dovranno tuttavia passare quasi 100 anni prima di vedere un fondo del genere in un'altra nazione: nel 1868, venne creato a Londra il Foreign and Colonial Government Trust, mentre intorno al 1890 sorsero i primi fondi comuni di investimento negli Stati Uniti.

Tutti i fondi fin qui costituiti erano di tipo chiuso: dovremo aspettare fino al 1924 prima di vedere un fondo comune di tipo aperto. Il Massachusetts Investors Trust consentiva infatti l'emissione e il rimborso delle quote a un prezzo proporzionale al valore del sottostante.

In Italia, il terreno per la nascita dei fondi comuni di investimento venne preparato nel 1947 quando, grazie a un emendamento presentato da Tommaso Zerbi in rappresentanza di un folto gruppo di deputati, l'articolo 47 della Costituzione Italiana divenne «La Repubblica incoraggia e tutela il risparmio in tutte le sue forme; disciplina, coordina e controlla l'esercizio del credito. Favorisce l'accesso del risparmio popolare alla proprietà dell'abitazione, alla proprietà diretta coltivatrice e al diretto e indiretto investimento azionario nei grandi complessi produttivi del Paese».

I Padri Costituenti sentirono unanimemente l'esigenza di introdurre nella Costituzione un articolo che sancisse l'esigenza di una tutela del risparmio, memori dei disastri monetari affrontati dall'Italia nel periodo tra le due guerre mondiali, quando, come osservato dall'on. Zerbi, si deve ricordare la «tragedia di tutta la nostra generazione di piccoli risparmiatori che negli ultimi trent’anni o poco più ha veduto il potere di acquisto della lira ridotto a un centoquarantesimo della lira del 1913».

L'articolo aveva anche lo scopo di diffondere, in Italia, l'Investment Trust, l'organismo di investimento collettivo nato nel mondo anglosassone: si voleva mettere a disposizione dei risparmiatori italiani uno strumento «capace di attuare accorti assorbimenti di investimenti e rischi azionari e obbligazionari, pronto a mutare tempestivamente gli investimenti medesimi in rapporto alle variabili tendenze del mercato monetario e finanziario».

Come approfondiremo in seguito, dovranno purtroppo passare ben 35 anni prima che il legislatore si decida a dare attuazione concreta all'articolo 47 della Costituzione con l'approvazione della legge n. 77 del 1983.

In Italia, i primi fondi a essere venduti attraverso una rete di agenti furono quelli emessi dalla Investors Overseas Services (IOS), «la più grande organizzazione off-shore al mondo specializzata nella gestione e nel collocamento di fondi comuni», fondata da Bernard Cornfeld.

I fondi vennero venduti, a partire dalla fine degli anni '50, a militari americani di stanza nelle basi del Mezzogiorno mentre, già nella seconda metà degli anni '60, la IOS iniziò a operare con la clientela italiana.

Il modello di vendita porta a porta e una mancanza di concorrenza portarono la IOS ad avere un successo notevole fino al 1970, quando venne contestato il bilancio del Fund of Funds, uno dei fondi principali del gruppo: la successiva corsa al riscatto causerà una crisi di liquidità che farà crollare l'Investors Overseas Services.

In molti aspetti, l'IOS aveva agito al limite della legalità e spesso oltre: la struttura organizzativa dei suoi agenti era di tipo piramidale (per certi versi, simile a uno schema Ponzi) e i soldi degli investitori italiani erano clandestinamente trasferiti oltrefrontiera al di fuori del canale bancario, cosa vietata dalle leggi dell'epoca.

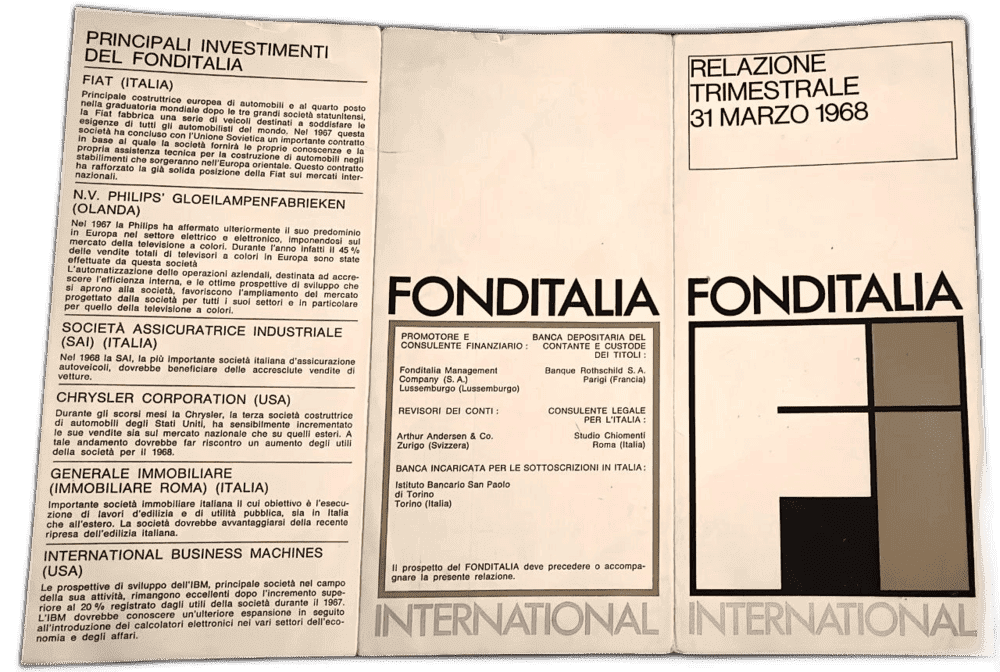

L'Investors Overseas Services lasciò comunque un'eredità importante in Italia: aveva istituito un fondo di diritto lussemburghese, chiamato Fonditalia, e una società che sarebbe dovuta diventare la casa madre degli agenti operanti in Italia: Fideuram.

Relazione trimestrale di Fonditalia del 31 marzo 1968 – Fronte e retro del documento

Il fallimento dell'IOS e la paura che la fuga di capitali si estendesse anche a Fonditalia fecero sì che il Governatore della Banca d'Italia Guido Carli spingesse l'Istituto Mobiliare Italiano (IMI) ad acquisire il 51% di Fideuram. Fideuram, nel frattempo, diventò la prima rete di promotori finanziari in Italia.

Gli anni che seguirono videro l'esodo di molti agenti, che preferirono spostarsi in nuove realtà create in quegli anni: la più importante fu Dival, una società di promotori finanziari del gruppo RAS, che fece del fondo 3R il più importante strumento finanziario del tempo.

Fonditalia non fu, comunque, il primo fondo comune di investimento aperto negoziato in Italia: il primato spetta infatti al fondo Interitalia, istituito nel 1960 dal Banco Ambrosiano, dalla Hardy & Co. di Francoforte e dalla Hentsch & Cie di Ginevra.

Interitalia era specializzato nell'investimento di titoli azionari e obbligazionari italiani e vide la propria nascita in un periodo che possiamo inquadrare come l'ultima fase del "miracolo economico italiano": dopo alcuni anni di ricostruzione post-bellica, già a partire dai primi anni '50 l'economia italiana era cresciuta a ritmi molto alti e aveva permesso al ceto medio di costruirsi una maggiore capacità di risparmio.

Interitalia – così come le iniziative di risparmio gestito successive – era finalizzato a intercettare queste nuove disponibilità finanziarie e diventò anche l'occasione per allargare l'offerta bancaria di strumenti finanziari.

La Borsa aveva attraversato un periodo di marcato sviluppo: addirittura, nel 1960 l'investimento azionario aveva raggiunto un livello record del 35%. Purtroppo, le cose iniziarono a cambiare già a partire dalla seconda metà del 1963, quando l'inflazione (che raggiunse livelli preoccupanti) e il deterioramento della bilancia commerciale italiana indussero il Governatore della Banca d'Italia a effettuare una dura stretta creditizia.

Questa e altre misure dettero origine a una crisi borsistica che sarebbe durata una quindicina d'anni e che coinvolse anche l'economia reale.

Nel periodo pre-crisi, un altro fattore favorevole allo sviluppo dei fondi comuni di investimento era la mancanza di una normativa specifica che ponesse determinati limiti o vincoli particolari: una politica liberale che venne interrotta nella primavera del 1969 con due interventi delle autorità monetarie:

- Alla fine di marzo, vennero sospese dalla Banca d'Italia tutte le autorizzazioni rilasciate alle banche per la promozione di titoli esteri: il provvedimento andò a colpire anche i fondi comuni di investimento che non investivano almeno il 50% del proprio portafoglio in titoli italiani.

- All'inizio di aprile, si impose ai residenti di poter investire soltanto in fondi comuni preventivamente autorizzati dal Ministero del Commercio con l'Estero: il loro numero era intorno alla quindicina, ma sarebbe sceso di lì a poco a non più di una decina di unità (più o meno il numero di fondi che rimasero disponibili agli investitori italiani per tutti gli anni '70).

Nel periodo che va dalla fine degli anni '60 al 1983 ci furono vari tentativi di dar vita a una legge che desse finalmente attuazione alle intuizioni dei Padri Costituenti: alcuni disegni di legge riuscirono addirittura a essere approvati da una delle due Camere, ma la scarsa convinzione che i fondi comuni di investimento potessero davvero aiutare a sanare i problemi dell'economia italiana li fece ogni volta naufragare prima che potessero essere trasformati in legge.

Dovremo quindi aspettare fino al 1983 per l'entrata in vigore di una legge che permetta la creazione e disciplini i fondi comuni di investimento di diritto italiano: la L. 23 marzo 1983, n. 77, denominata "Istituzione e disciplina dei fondi comuni d'investimento mobiliare".

Tra la pubblicazione della legge e l'effettivo arrivo sul mercato di fondi italiani passerà oltre un anno:

- A fine giugno del 1984, viene collocato GestiRAS (fondo obbligazionario).

- Seguono due prodotti Imigest distribuiti da Fideuram, chiamati ImiRend (obbligazionario) e ImiCapital (azionario), e il fondo bilanciato Fondersel.

- I fondi Arca BB e Arca RR, distribuiti da varie banche popolari, debuttano a settembre.

- A ottobre, vengono collocati i tre fondi Primegest (PrimeCash, PrimeCapital e PrimeRend).

- A fine novembre, debutta il Fondo Professionale (gestito dalla Sprind).

- A fine 1984, viene collocato il fondo GenerComit.

I fondi italiani vennero accolti bene dal mercato, tanto che alla fine del 1984 il loro patrimonio complessivo ammontava a circa 1.100 miliardi di lire: «più di un quarto del totale dei fondi esteri autorizzati presenti da anni sul mercato (4.200 miliardi di lire)».

È nel 1985, tuttavia, che la raccolta subisce un vero e proprio boom: debutteranno un'altra trentina di fondi, con una raccolta mensile media di 1.300 miliardi di lire. Alla fine dell'anno, il totale sfiorerà i 20.000 miliardi, superando ogni più rosea aspettativa, e le azioni complessivamente detenute dai fondi italiani ed esteri autorizzati arriveranno a rappresentare circa il 9% dell'intera capitalizzazione di borsa.

La forte crescita del mercato azionario di quel periodo favorì sia l'incremento di valore del patrimonio dei fondi, sia quello della raccolta mensile, che continuò in maniera sempre più travolgente fino al giugno del 1986, quando una robusta correzione borsistica pari al 15% e un deciso stop all'aumento delle quotazioni azionarie che durerà oltre un anno cambieranno decisamente lo scenario.

Molti investitori iniziarono a liquidare i propri investimenti, soprattutto quelli nei fondi azionari e bilanciati; la raccolta mensile subì un brusco rallentamento. Le difficoltà arrivarono, un po' più tardi, anche per i fondi obbligazionari: nell'estate del 1987 la Banca d'Italia alzò i tassi di interesse a breve e questa manovra determinò un forte calo delle quotazioni.

Il flusso negativo nelle sottoscrizioni dei fondi comuni di investimento italiani continuerà nei tre anni successivi, fino all'estate del 1990, nonostante alcune manovre messe in atto dalle società di gestione per arginarlo: sconti commissionali, comparsa dei primi prodotti privi di commissioni d'ingresso e facilitazioni nella realizzazione di piani di accumulo del capitale (PAC).

Per contrastare la crescente disaffezione nei confronti dei fondi comuni, nel 1988 Assofondi lancia un'iniziativa di divulgazione per far conoscere meglio agli investitori le caratteristiche peculiari dei fondi comuni: tra le altre cose, verrà spiegata l'importanza della diversificazione, della gestione professionale, dell'importanza di valutare i risultati di un investimento nel lungo termine, dell'importanza di investire anche quando i mercati sono in fase di decrescita e dei rischi del "fai da te".

È interessante osservare come, a distanza di oltre 30 anni, alcuni di questi concetti siano ancora oggi poco chiari alla maggior parte degli investitori che – al sopraggiungere di una nuova crisi finanziaria – reagiscono esattamente come nella seconda metà del 1986: liquidando le quote dei fondi comuni in loro possesso.

Verso la fine del 1988, le sottoscrizioni di fondi tornano a crescere: vengono lanciati molti nuovi prodotti come i fondi specializzati sui fondi monetari (poco rischiosi) e cresce la diffusione dei PAC. L'anno seguente, anche grazie alla ripresa della Borsa, tornano a crescere anche i fondi azionari.

I primi anni '90 vedranno un continuo susseguirsi di alti e bassi, ma la novità più importante sarà l'approvazione della legge n. 83 del 25 gennaio 1992, che recepisce la Direttiva 85/611/CEE (più comunemente conosciuta come Direttiva UCITS) e aggiornerà in diversi punti la legge del 1983.

Sarà inoltre l'occasione per introdurre nell'ordinamento giuridico italiano la SICAV (Società di Investimento a CApitale Variabile), che verrà considerata come un perfezionamento del fondo comune.

Le Sicav sono società per azioni che hanno come oggetto esclusivo l'investimento collettivo del capitale della società, ovvero il patrimonio raccolto attraverso l'offerta al pubblico delle proprie azioni. Il valore del capitale di una Sicav sarà sempre in continuo mutamento: aumenterà grazie alle plusvalenze realizzate e in seguito all'ingresso di nuovi soci; diminuirà in caso di realizzazione di minusvalenze e di rimborso delle azioni.

La successiva "rivoluzione" legislativa arriva nel 1998, segnato dall'emanazione del Testo Unico delle Finanza (TUF) con il D. Lgs. N. 58 del 24 febbraio, che definisce il Fondo Comune di Investimento come «il patrimonio autonomo, suddiviso in quote aventi il medesimo valore, di pertinenza di una pluralità di partecipanti, gestito in monte».

Nello stesso decreto vengono introdotte le Società di Gestione del Risparmio (SGR), società abilitate a svolgere sia la gestione collettiva che quella individuale, la cui operatività verrà definita ancora meglio con i regolamenti attuativi emessi dalla Banca d'Italia, dalla Consob e dal Ministero del Tesoro nel 1998-1999, tra i quali le delibere che renderanno obbligatori il nuovo prospetto informativo e la definizione di un benchmark.

Il TUF segna anche la nascita di fondi dall'innovativa forma strutturale come quelli speculativi, più comunemente conosciuti come Hedge Fund.

Il 1999 sarà anche un anno fondamentale per molti stati europei: nasce l'euro, la moneta unica che verrà adottata da 12 stati europei (oggi sono 20).

Nel 2000, invece, vedrà la luce il primo fondo di fondi, mentre bisognerà attendere fino all'autunno del 2002 per il debutto dei primi Exchange Traded Fund (ETF).

Le tappe più importanti per l'aggiornamento della legislazione che disciplina i fondi comuni di investimento saranno le seguenti:

- 2002: direttive 2001/107/CE e 2001/108/CE, più conosciute come UCITS III (recepite in Italia nel 2003 con apposite modifiche e integrazioni apportate al TUF).

- 2004-2006: con la direttiva 2004/39/CE (direttiva MiFID) e la successiva direttiva 2006/73/CE, si punta a costruire un mercato finanziario integrato, efficace e competitivo nell'Unione Europea.

- 2009: con la direttiva 2009/65/CE (direttiva UCITS IV), la disciplina legislativa viene ulteriormente modificata con lo scopo di migliorare l'attuazione delle disposizioni vigenti e introdurne altre per consentire una gestione più efficiente dei fondi e una migliore misurazione dei rischi connessi. Ogni fondo, inoltre, dovrà essere contraddistinto da un documento contenente le "informazioni chiave per gli investitori" (Key Investor Information Document, detto più comunemente KIID).

- 2018: entra in vigore la direttiva 2014/65/EU, detta MiFID II, che rivede e amplia la precedente MiFID in materia di prestazione dei servizi di investimento, di tutela degli investitori retail e di definizione dei servizi di consulenza indipendenti e adeguatezza della comunicazione. In particolare, dovrà essere valutata l'adeguatezza del cliente rispetto all'investimento da sottoscrivere (in base al suo profilo, al quale dovrà essere associata una certa propensione al rischio) e diventerà obbligatorio comunicare con trasparenza i costi complessivi pagati dagli investitori (inclusi quelli di consulenza) e il loro peso sul rendimento atteso.

Inquadramento giuridico

«Siamo schiavi delle leggi, per poter essere liberi».

Marco Tullio Cicerone

Il fondo comune d'investimento è stato ed è disciplinato dalle direttive comunitarie e dalle leggi che abbiamo elencato in precedenza.

La sua definizione è evoluta nel tempo:

- Nell'art. 1, comma 1°, lett. j del TUF, per fondo comune si intendeva «il patrimonio autonomo raccolto, mediante una o più emissione di quote, tra una pluralità di investitori con la finalità di investire lo stesso sulla base di una predeterminata politica di investimento; suddiviso in quote di pertinenza di una pluralità di partecipanti; gestito in monte, nell‘interesse dei partecipanti e in autonomia dai medesimi».

- In base all'art. 1, lett. d) del d.lgs. del 4 marzo 2014, n. 44, il fondo comune viene definito come «l'OICR costituito in forma di patrimonio autonomo, suddiviso in quote, istituito e gestito da un gestore». Questa definizione sostituisce la precedente.

- L'OICR, in base alla definizione dell'art. 1, lett. k) del d.lgs. del 4 marzo 2014, n. 44, è definito come «l'organismo istituito per la prestazione del servizio di gestione collettiva del risparmio, il cui patrimonio è raccolto tra una pluralità di investitori mediante l'emissione e l'offerta di quote o azioni, gestito in monte nell'interesse degli investitori e in autonomia dai medesimi nonché investito in strumenti finanziari, crediti, partecipazioni o altri beni mobili o immobili, in base a una politica di investimento predeterminata».

Entrando nei particolari di queste definizioni, si osserva come il fondo comune sia uno strumento che consente a una pluralità di investitori di utilizzare i loro risparmi per la costituzione di un patrimonio autonomo, suddiviso in quote, gestito da una società specializzata (società di gestione) nell'interesse degli investitori e in autonomia dai medesimi.

Il gestore si occupa perciò di un patrimonio comune, unico. La gestione, effettuata in monte, è spersonalizzata; l'interesse perseguito dal gestore è collettivo e i partecipanti al fondo non hanno diritto a ingerenze individuali.

I partecipanti al fondo godranno pro-quota e in via paritaria del risultato comune della gestione, in base al principio della ripartizione dei rischi e dei benefici: il loro solo diritto sarà quello del rimborso della quota sotto forma di liquidazione di una somma di denaro.

La partecipazione al fondo comune è l'espressione di un contratto di credito che lega i partecipanti al fondo alla SGR. Come già anticipato, i primi non possono interferire o controllare le decisioni di investimento della seconda, che agisce «in modo indipendente e nell'interesse dei partecipanti al fondo, assumendo verso questi ultimi gli obblighi e le responsabilità del mandatario».

Le obbligazioni intercorrenti tra la SGR e il partecipante al fondo sono due:

- La SGR deve agire nell'esclusivo interesse dei partecipanti, adottando una diligenza qualificata, in modo da incrementare il più possibile il valore del fondo.

- La SGR è obbligata a liquidare integralmente la quota al singolo investitore.

Per quanto riguarda il fondo, invece, ci viene in aiuto l'art. 1, lett. j del TUF, che afferma come il fondo sia istituito e gestito da un gestore. La posizione della SGR è limitata alla gestione del fondo, senza averne la titolarità.

Questa disposizione, insieme all'art. 36 del TUF, attribuisce quindi alla SGR soltanto la gestione e l'istituzione del fondo. Stabilisce inoltre che il patrimonio è autonomo ed è distinto da quello dei partecipanti, nonché dal patrimonio sociale della SGR.

Vale la pena riportare il comma 4° dell'art. 36 del TUF nella sua interezza, in quanto chiarisce l'aspetto giuridico forse più importante che contraddistingue un fondo comune: l'autonomia e l'indipendenza dei patrimoni dei soggetti coinvolti:

«Ciascun fondo comune di investimento, o ciascun comparto di uno stesso fondo, costituisce patrimonio autonomo, distinto a tutti gli effetti dal patrimonio della società di gestione del risparmio e da quello di ciascun partecipante, nonché da ogni altro patrimonio gestito dalla medesima società; delle obbligazioni contratte per conto del fondo, la Sgr risponde esclusivamente con il patrimonio del fondo medesimo. Su tale patrimonio non sono ammesse azioni dei creditori della società di gestione del risparmio o nell'interesse della stessa, né quelle dei creditori del depositario o del sub depositario o nell'interesse degli stessi. Le azioni dei creditori dei singoli investitori sono ammesse soltanto sulle quote di partecipazione dei medesimi. La società di gestione del risparmio non può in alcun caso utilizzare, nell'interesse proprio o di terzi, i beni di pertinenza dei fondi gestiti».

Il patrimonio del fondo è un patrimonio primario: viene gestito dalla SGR, ma non le appartiene. Il fondo è caratterizzato da una separazione patrimoniale bilaterale rispetto a ogni altro patrimonio.

L'altro soggetto di grande importanza in un fondo comune è la banca depositaria. Il ruolo di depositario è regolato dagli artt. 37 e 47-49 del TUF, dal Regolamento della Banca d'Italia del 14 aprile 2005 e dal Regolamento del 29 ottobre 2007: è affidato a una banca.

Lo scopo della banca depositaria è quello di tutelare i partecipanti al fondo comune, salvaguardando l'autonomia patrimoniale del fondo e impedendo ogni abuso da parte della società di gestione. L'art. del 48, comma 1° del TUF, sancisce infatti che «il depositario agisce in modo indipendente e nell’interesse dei partecipanti all’OICR. Esso adotta ogni misura idonea a prevenire potenziali conflitti di interesse tra l’esercizio delle funzioni di depositario e le altre attività svolte».

Tipologie, strategie di investimento e dinamiche di mercato

«Chi si domanda se il nemico è stato sconfitto dalla strategia o dal valore?».

Virgilio

I fondi comuni di investimento vengono classificati in base a numerose caratteristiche: elencheremo le distinzioni più utilizzate.

In base alla modalità di sottoscrizione e di rimborso, i fondi comuni possono essere:

- Aperti: si caratterizzano per la libertà di entrata e di uscita in qualsiasi momento (sottoscrizione e rimborso delle quote).

- Chiusi: permettono la sottoscrizione delle quote soltanto nel periodo dell'offerta, prima di iniziare l'operatività vera e propria. Il rimborso è consentito soltanto alla scadenza del fondo o in casi eccezionali previsti dal regolamento. I fondi chiusi, di solito, sono riservati a investimenti poco liquidi e di lungo periodo.

La disciplina che governa i vincoli e le regole che devono seguire i fondi li distingue in:

- Armonizzati: la legge comunitaria prevede una serie di vincoli sugli investimenti per mitigare il rischio e salvaguardare i sottoscrittori (ad esempio, vincoli di concentrazione, di utilizzo di strumenti derivati o limiti nell'utilizzo di titoli non quotati).

- Non armonizzati: sono i fondi che non rientrano nella categoria precedente e, di conseguenza, sono contraddistinti da una maggiore libertà di investimento e da maggiori rischi.

In base agli strumenti finanziari su cui investono, i fondi comuni possono essere:

- Azionari: investono prevalentemente in azioni.

- Obbligazionari: investono prevalentemente in obbligazioni (sia governative – emesse cioè da Stati sovrani – che societarie).

- Bilanciati: investono sia in azioni che in obbligazioni. La percentuale di distribuzione del portafoglio in azioni e obbligazioni ne determina il grado di rischiosità (ad esempio, un fondo bilanciato costituito da azioni per l'80% e obbligazioni per il 20% sarà molto più rischioso di un fondo bilanciato costituito da obbligazioni per l'80% e azioni per il 20%).

- Monetari: investono in strumenti del mercato monetario a breve e brevissimo termine (di solito, non superiore a 6 mesi). Sono i fondi comuni dalla minore rischiosità.

- Flessibili: I fondi flessibili sono un particolare tipo di fondi a gestione attiva che non ha alcun vincolo di asset allocation. Di conseguenza, non è previsto un benchmark e i gestori hanno totale libertà di aggiutamento delle percentuali di asset azionaria e obbligazionaria, senza vincoli minimi o massimi.

Talvolta, anche se impropriamente, vengono inseriti tra i flessibili anche i cosiddetti fondi Absolute o Total Return. Essi, però, hanno di solito un obiettivo di rendimento minimo specificato nel loro regolamento (da non confondersi con un benchmark da raggiungere e, possibilmente, superare).

L'obiettivo di rendimento dovrebbe essere raggiunto in maniera "assoluta", cioè in ogni condizione di mercato. I gestori hanno un'ampia libertà di manovra e possono effettuare anche operazioni finanziarie generalmente vietate nelle altre tipologie di fondi – come le vendite allo scoperto – utilizzando una vasta gamma di strumenti derivati.

In base alla destinazione dei proventi degli strumenti finanziari sottostanti, si distinguono i fondi a:

- Distribuzione: i proventi vengono distribuiti ai sottoscrittori proporzionalmente al numero di quote possedute.

- Accumulazione: i proventi vengono sistematicamente reinvestiti nel fondo stesso.

In base al tipo di gestione del patrimonio del fondo, si distinguono i fondi a:

- Gestione attiva: caratterizza la stragrande maggioranza di fondi comuni e prevede la figura di un gestore, il soggetto che si occupa della compravendita degli strumenti finanziari che compongono il portafoglio del fondo, che amministra insieme al suo staff. La gestione attiva ha l'obiettivo di ottenere una performance superiore a quella del benchmark di riferimento, rappresentativo della strategia dichiarata, entro l'orizzonte temporale raccomandato (ad eccezione della maggior parte dei fondi flessibili).

- Gestione passiva: ha come finalità l’esatta replica del benchmark, realizzata mantenendo in portafoglio un numero di attività finanziarie nella stessa proporzione di quelle del benchmark stesso. Può essere fatta in modo quasi automatizzato e non prevede la figura del gestore attivo: esisterà, ad ogni modo, una figura che ha il compito di creare e gestire il portafoglio in modo da mantenerlo il più possibile allineato con il suo benchmark. I tipici fondi a gestione passiva sono, in Italia, gli Exchange-Traded Fund (ETF).

Quest'ultima distinzione contraddistingue una vera e propria diversità nella strategia di investimento seguita dal fondo. Più che strategia, forse, bisogna parlare di filosofia di investimento: da una parte la gestione attiva, che ricerca l'extra-performance, ovvero l'ottenimento di un rendimento superiore a quello del mercato; dall'altra la gestione passiva, che abbandona fin dall'inizio ogni velleità di battere il mercato e opta per una sua marcatura stretta, dal momento che il suo obiettivo è proprio quello di replicare il mercato il più esattamente possibile.

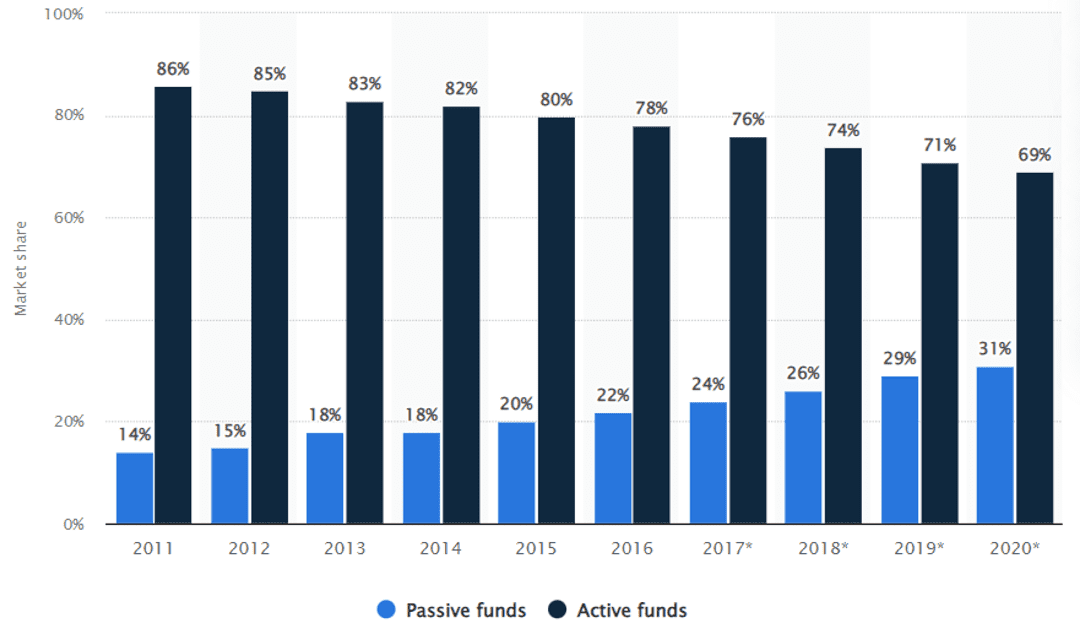

La gestione attiva, tipica dei fondi comuni di investimento, sta forse cedendo il passo a quella passiva. Le dinamiche di mercato di queste due filosofie di investimento sembrano essere ben definite:

Le statistiche seguenti riguardano gli investitori degli Stati Uniti:

- Gli investimenti nel mercato azionario statunitense con strumenti finanziari a gestione passiva hanno superato quelli a gestione attiva nell'agosto del 2018. Alla fine del 2020, il 54% circa della quota del mercato degli azionari statunitensi è a gestione passiva.

- Gli investimenti nel mercato azionario globale, invece, vedono ancora il predominio della gestione attiva: Alla fine del 2020, soltanto il 41,5% della quota del mercato degli azionari internazionali è a gestione passiva.

- Il mercato obbligazionario vede ancora un netto predominio della gestione attiva, con una quota del mercato pari al 69% (fine 2020).

A livello globale, la gestione attiva è ancora dominante: nel 2020, i fondi aperti distribuiti in tutto il mondo sono a gestione attiva per il 69%.

Il trend, comunque, vede una continua crescita dell'investimento a gestione passiva, come il seguente grafico dimostra:

È probabile che la crescita della gestione passiva e la decrescita di quella attiva siano destinate a continuare ancora per diversi anni, ma – quasi certamente – non fino all'azzeramento della gestione attiva: a un certo punto si avrà una stabilizzazione delle quote di mercato e un equilibrio che, si spera, sarà ottimale per tutte le parti in causa.

Il dibattito tra i sostenitori della gestione attiva e di quella passiva va avanti da molti anni e, nonostante le numerose argomentazioni avanzate da ciascuna delle due fazioni, non esiste un’opinione unanime su quale delle due opzioni sia la migliore. In seguito, approfondiremo i vantaggi e gli svantaggi sia della gestione attiva che di quella passiva, introducendo ulteriori elementi di confronto.

Nel seguente articolo potete inoltre trovare un'analisi dettagliata della gestione attiva vs passiva.

Per finire, effettueremo un'analisi comparata tra alcuni fondi comuni, diversi indici di hedge fund e un ETF, sulla base di serie storiche reali dei rendimenti.

1. Fondi Comuni di Investimento

4. Un'analisi su dati reali realizzata confrontando Fondi Comuni di Investimento, Hedge Fund ed ETF