13.3.2 World Stocks Lazy portfolio

- Information

- Lazy portfolios 4496 hits

- Prima pubblicazione: 05 Aprile 2022

«There's quite a bit of evidence that even professionals don't show any ability to pick stocks or to predict market rollbacks. Most of the people we identify as skilled based on returns have probably just been lucky».

Eugene Fama

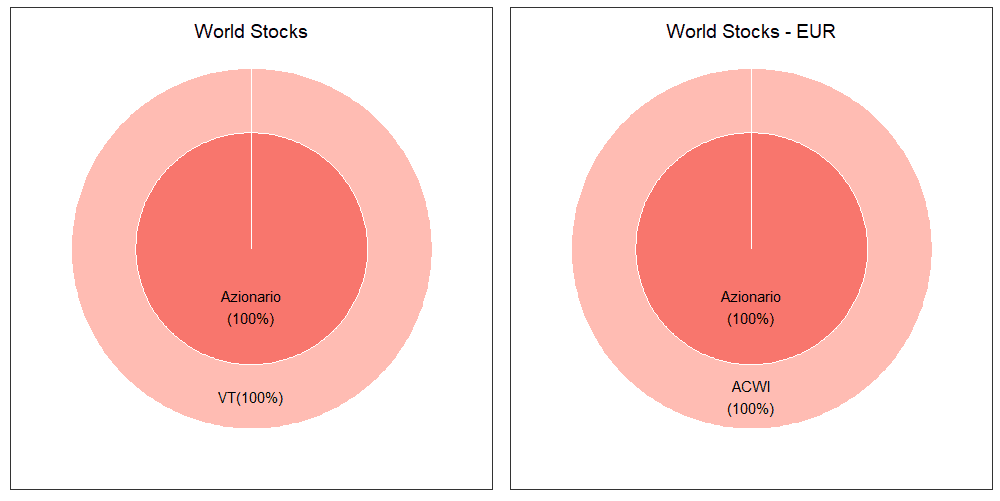

Il World Stocks è il secondo portafoglio pigro composto da un solo ETF ed è un portafoglio al 100% azionario.

Sia nella versione USD che in quella in EUR, l’ETF che lo caratterizza è un azionario globale: VT e ACWI. Entrambi gli ETF investono sia nei paesi sviluppati che in quelli emergenti.

Il VT ha un TER dello 0,08%.

Vediamo più in dettaglio l’ETF utilizzato nella versione in EUR (descrizione e caratteristiche):

| Descrizione degli ETF che compongono il World Stocks | ||||

|---|---|---|---|---|

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| ACWI | LU1829220216 | Lyxor MSCI All Country World UCITS ETF - Acc (EUR) | Lyxor | Replica titoli azionari a grande e media capitalizzazione di 24 mercati sviluppati e 21 mercati emergenti a livello globale |

| Caratteristiche degli ETF che compongono il World Stocks | |||||

|---|---|---|---|---|---|

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

| ACWI | 0.45% | Sintetica (Unfunded swap) | No | - Amplissima diversificazione - Lunga serie storica rispetto ad altri ETF della stessa categoria |

- TER alto - Rischio di cambio |

Asset allocation del World Stocks Lazy portfolio

Nonostante l’ampia diversificazione degli ETF utilizzati sia in USD che in EUR, il World Stocks è uno dei portafogli pigri più rischiosi in assoluto: l’investimento è 100% azionario.

Le performance di questo Lazy portfolio sono state deludenti. Nonostante la sua semplicità e l’orizzonte temporale di lungo e lunghissimo termine dei backtest, che avrebbe dovuto favorire i portafogli particolarmente volatili, il World Stocks si colloca nelle parti basse di tutte le classifiche.

Equity lines, rendimenti e drawdown

Come per il World Bond, mostreremo:

- Le equity lines ottenute dalle nostre analisi nei periodi 1985-2020, 2000-2020 e 2010-2020.

- I grafici dei rendimenti giornalieri.

- I grafici dei drawdown.

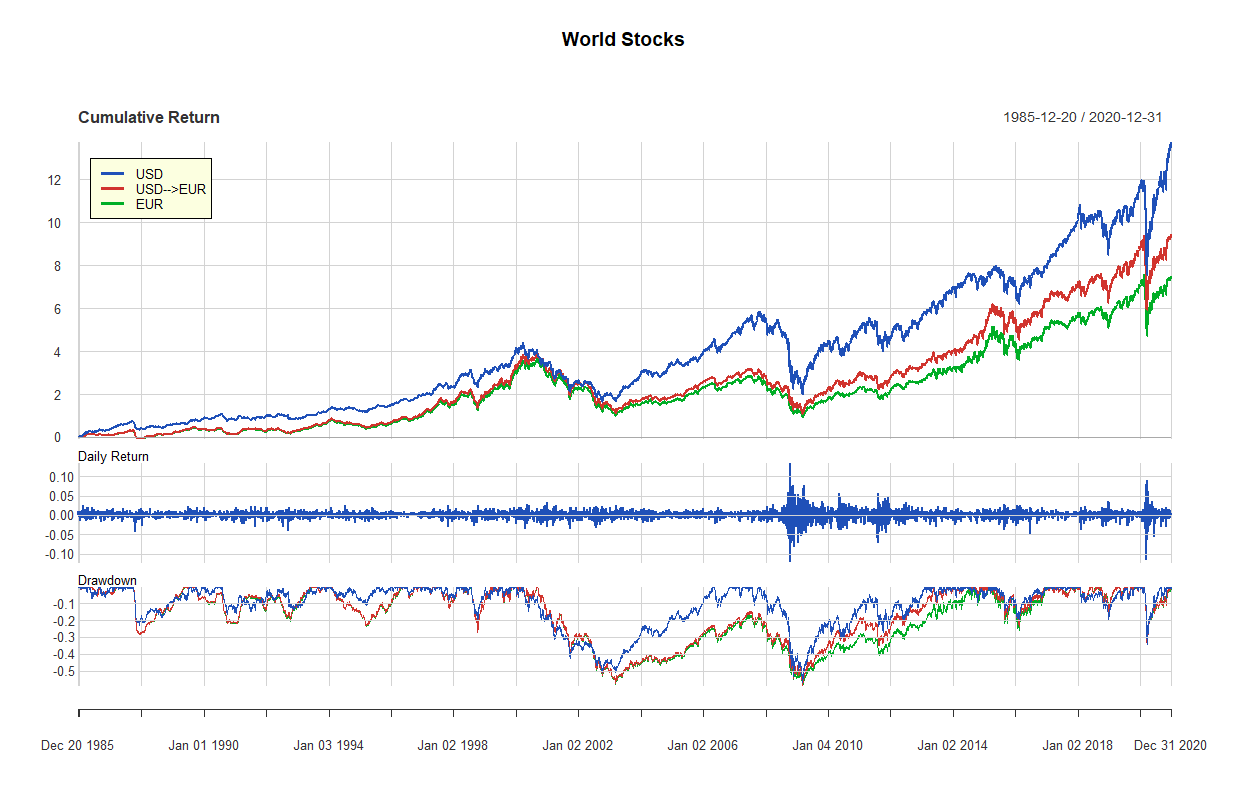

Partiamo dal grafico che copre il periodo 1985-2020:

La parte superiore del grafico rappresenta l’equity line del World Stocks in USD, USD→EUR e EUR.

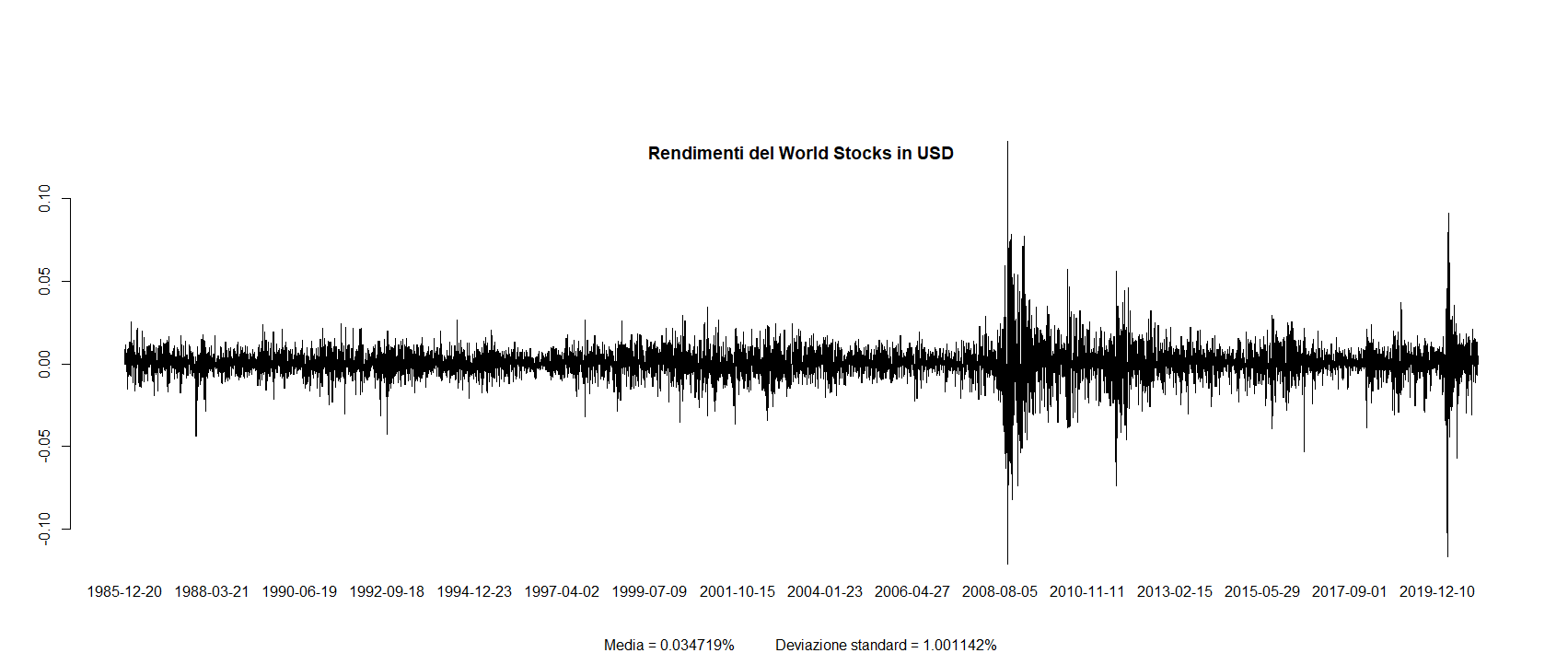

La parte centrale del grafico misura il rendimento giornaliero del World Stocks in USD. Il rendimento medio del World Stocks in USD è stato 0,0347% e la deviazione standard dei rendimenti giornalieri è stata 1,0011%.

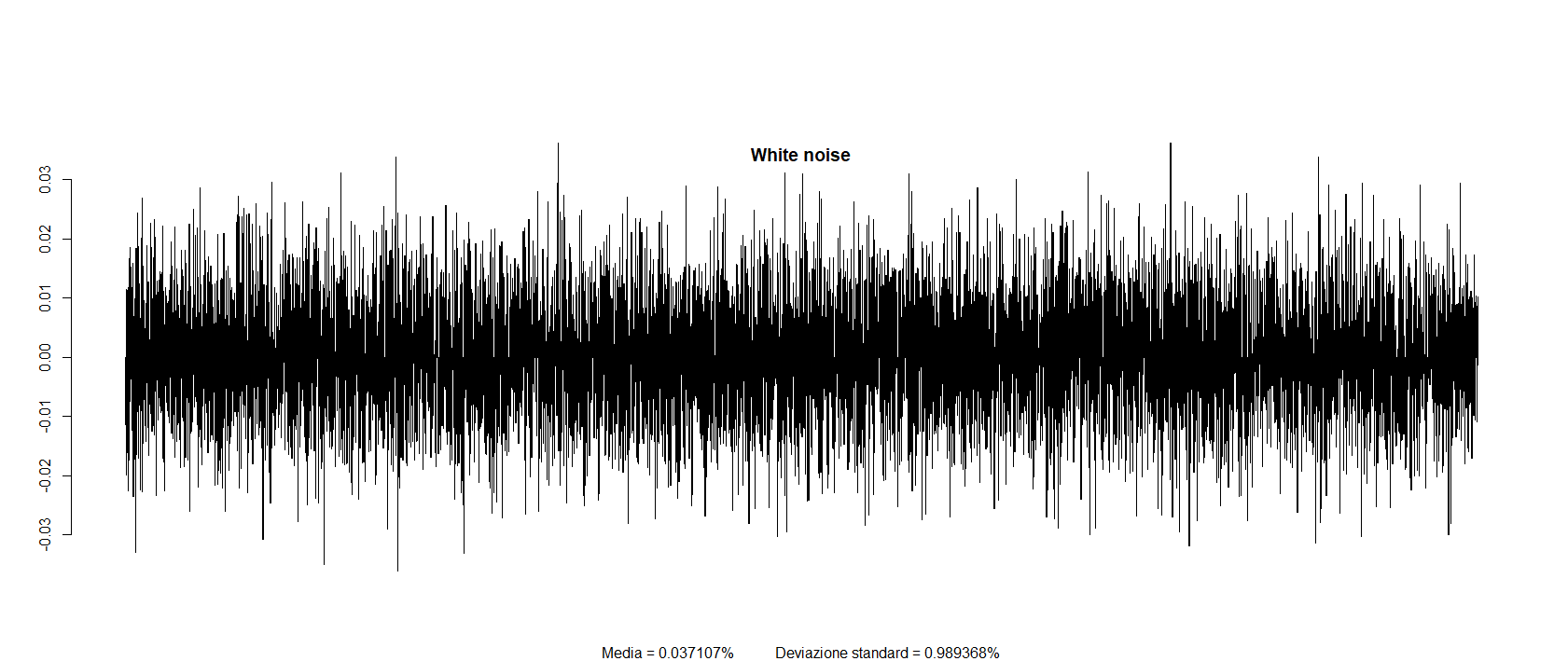

Vediamo di quanto si discosta la conformazione del grafico a barre dei rendimenti giornalieri da quella di un white noise.

Il grafico sottostante rappresenta un white noise generato in modo che abbia una media approssimativamente pari a 0, 0347% e una deviazione standard dell’1,0011%:

Il grafico a barre dei rendimenti del World Stocks in USD è il seguente:

La media e la deviazione standard delle due distribuzioni sono quasi identiche, ma esse sono ancora più diverse di quelle del World Bond. Sono visibili in maniera chiara i picchi di volatilità relativi alla crisi dei subprime del 2008/2009 e a quella del COVID-19 del 2020.

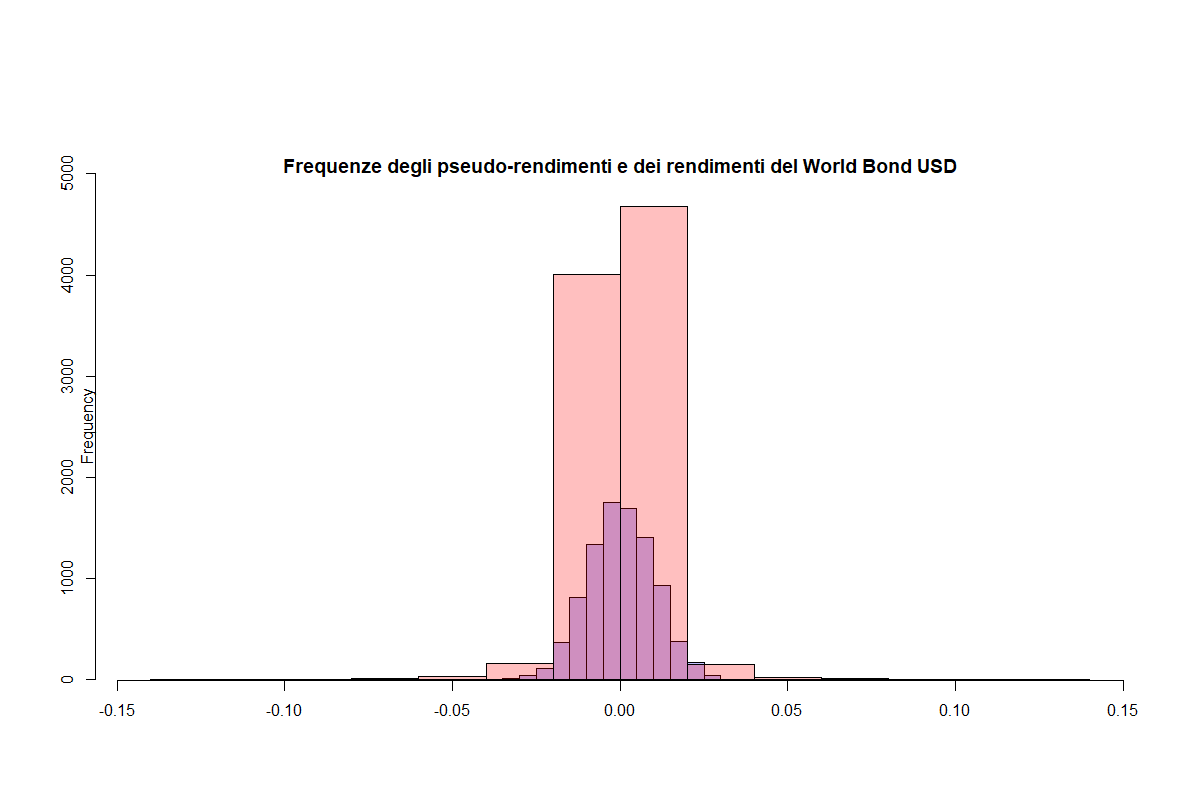

Vediamo le distribuzioni degli pseudo-rendimenti white noise e quelli del World Stocks in USD:

Come ci aspettavamo, la distribuzione con le frequenze più alte e più vicine a 0 e con le code più spesse è quella dei rendimenti del World Stocks in USD; l’altra è la distribuzione degli pseudo-rendimenti white noise che, come ormai sappiamo, sono gaussiani.

Il grafico situato nella parte inferiore raffigura l’andamento del drawdown: diminuzioni di rendimento calcolate dai livelli massimi di rendimento cumulato dalla equity line.

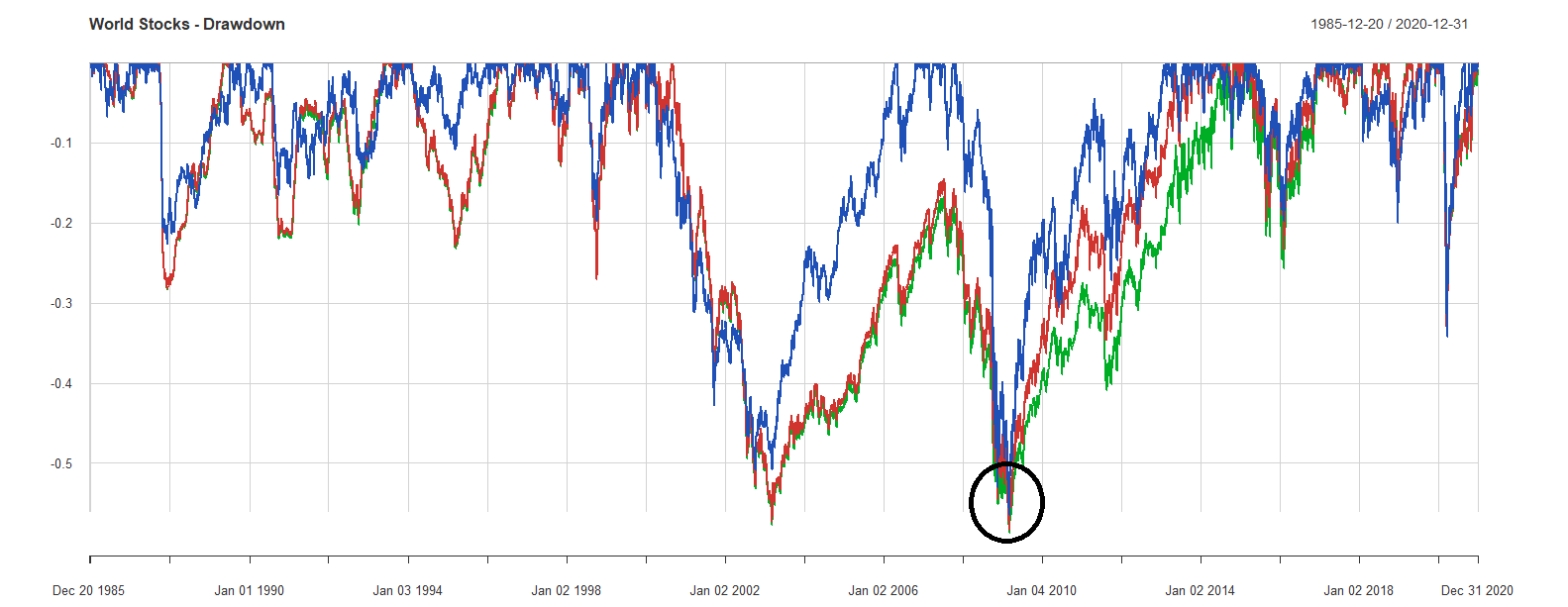

Lo visualizziamo di nuovo:

I massimi drawdown del World Stocks sono stati contrassegnati dal cerchietto neri:

- In USD, il massimo drawdown è stato del 56,54%

- In EUR, il massimo drawdown è stato del 58,78%

- In USD→EUR, il massimo drawdown è stato del 58,34%

Accade qualcosa di apparentemente strano: a parte il drawdown massimo, i drawdown del World Stocks in USD sono minori di quelli del World Stocks in EUR. Esattamente l’opposto di ciò che era accaduto per il World Bond.

Come possiamo spiegare questo risultato? Forse nel periodo in esame il mercato azionario dell’area euro è stato molto più volatile di quello statunitense? O forse c’entra in qualche modo il rapporto di cambio tra dollaro ed euro anche stavolta?

L’ultima domanda coglie nel segno: c’è di mezzo il rapporto di cambio.

L’ETF utilizzato nel World Stocks in USD è il Vanguard Total World Stock (VT): un azionario che investe in tutto il mondo (replica il FTSE Global All Cap Index):

- Emerging Markets: 10,10%

- Europe: 16,40%

- Pacific: 10,80%

- Middle East: 0,20%

- North America: 62,30%

- Other: 0,20%

L’ETF utilizzato nel World Stocks in EUR è il Lyxor MSCI All Country World UCITS ETF Acc EUR (ACWI): anche questo, un azionario che investe in tutto il mondo (replica l’indice MSCI All Country World Index):

- Stati Uniti: 59,79%

- Giappone: 5,72%

- Cina: 4,07%

- Regno Unito: 3,54%

- Canada: 2,94%

- Francia: 2,80%

- Svizzera: 2,63%

- Germania: 2,24%

- Altro: 16,27%

La valuta sottostante è il dollaro americano per il 60% circa di entrambi gli ETF. L’euro copre meno del 10% di entrambi gli ETF.

Tornando ai grafici precedenti, abbiamo che:

- La linea blu che traccia l’equity line e i drawdown del World Stocks in USD è soggetta al rischio di cambio per un 40% circa (percentuale di azioni quotate in valuta diversa dal dollaro americano).

- La linea verde (World Stocks in EUR) è soggetta al rischio di cambio per oltre il 90% (percentuale di azioni quotate in valuta diversa dall’euro).

- La linea rossa trasforma in euro i rendimenti della linea blu: in altre parole, aggiunge il rischio di cambio tra dollaro ed euro; niente di diverso a ciò che accade nell’ETF utilizzato dal World Stocks in EUR, che contiene – già espressa in euro – tutta la componente azionaria la cui valuta sottostante è il dollaro.

Si può inoltre notare che fino al 2005/2010 circa, la linea rossa e quella verde sono quasi sovrapposte; successivamente, rimangono vicine ma tendono ad allontanarsi l’una dall’altra. Il motivo è che gli ETF sono stati lanciati a metà 2008 (VT) e verso la fine del 2011 (ACWI): prima di queste date, l’analisi è stata effettuata in base agli indici disponibili.

L’utilizzo nel World Stocks in EUR di un ETF azionario dell’area euro avrebbe eliminato interamente il rischio di cambio con le altre valute (soprattutto il dollaro americano) e possiamo ipotizzare che l’eventuale linea verde del portafoglio così costruito sarebbe stata meno volatile e molto più vicina alla linea blu che non a quella rossa (grafico del drawdown incluso).

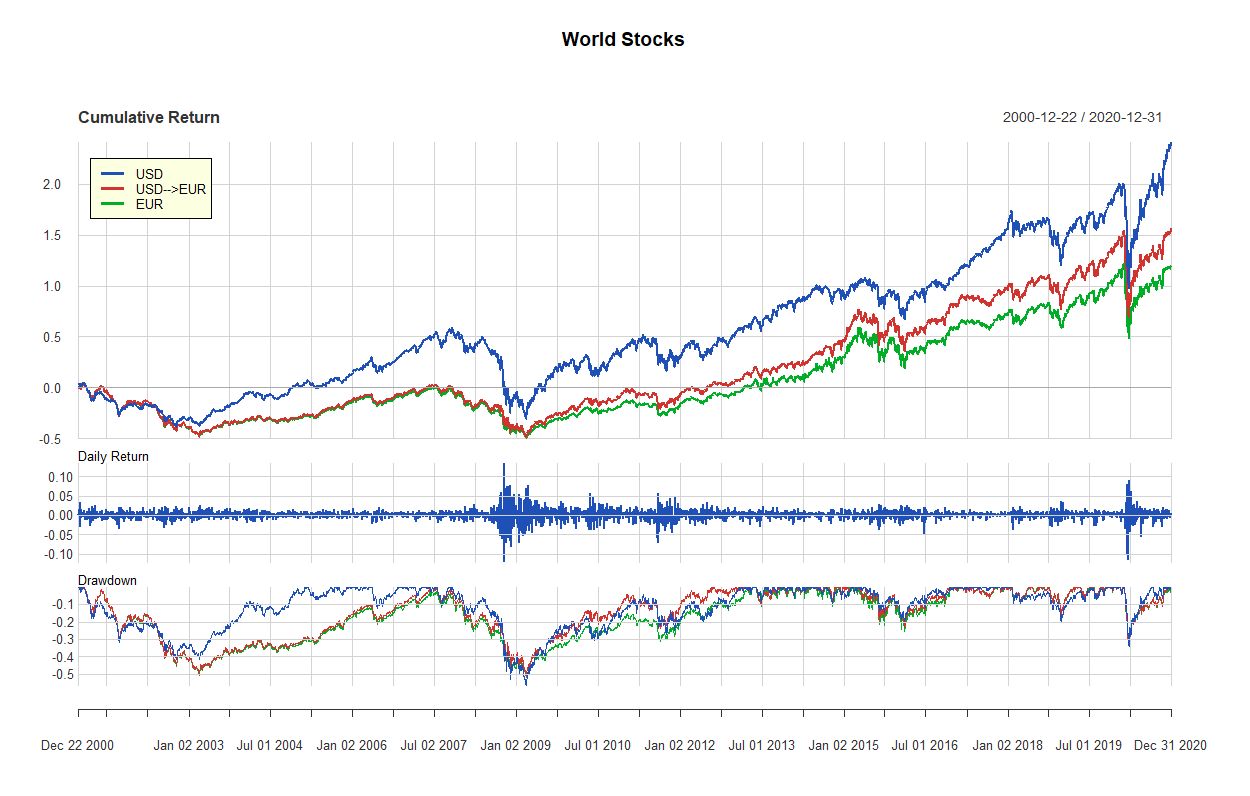

Vediamo il grafico relativo al periodo 2000-2020:

L’andamento non è molto diverso da quello del periodo più lungo: le considerazioni fatte in precedenza sono valide anche per il periodo 2000-2020.

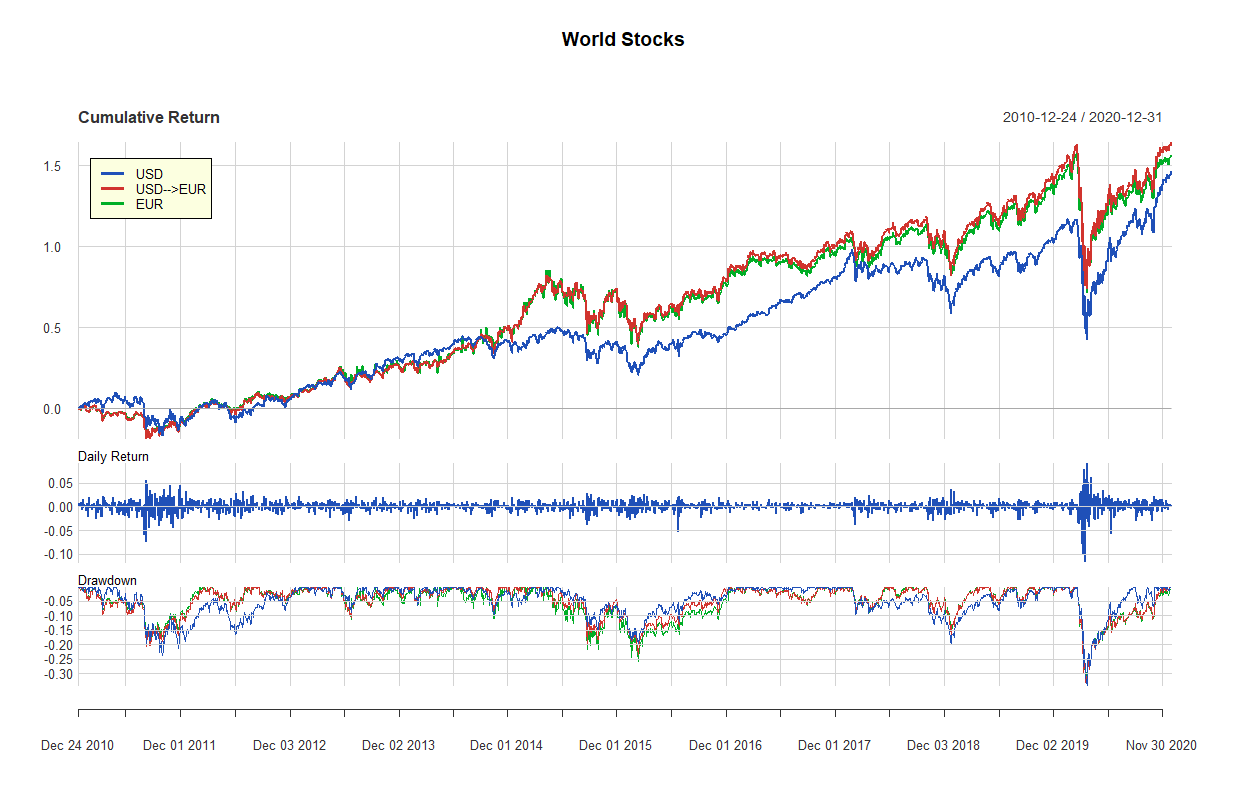

Vediamo infine il grafico del periodo 2010-2020:

Come era avvenuto nel caso del World Bond, stavolta il rischio di cambio avrebbe favorito l’investitore dell’area euro.

Performance del World Stocks

Come nel caso del World Bond, tutti i modelli di ottimizzazione hanno prodotto lo stesso risultato:

| World Stocks: Tutti i modelli | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| Performance delle 12 misure statistiche (tutti i modelli producono lo stesso risultato) | |||||||||

| Misura statistica | USD 1985-2020 | USD 2000-2020 | USD 2010-2020 | USD→EUR 1985-2020 | USD→EUR 2000-2020 | USD→EUR 2010-2020 | EUR 1985-2020 | EUR 2000-2020 | EUR 2010-2020 |

| Return | 7.77% | 6.17% | 9.18% | 6.74% | 4.69% | 9.94% | 6.13% | 3.93% | 9.60% |

| Standard Deviation | 15.89% | 18.88% | 17.52% | 14.06% | 17.50% | 17.50% | 12.95% | 15.91% | 19.52% |

| Sharpe Ratio | 0.4888 | 0.3268 | 0.5242 | 0.4796 | 0.2683 | 0.5683 | 0.4735 | 0.2471 | 0.4917 |

| Cumulative Return | 1,374.35% | 241.47% | 146.47% | 946.04% | 156.28% | 164.61% | 750.33% | 120.59% | 156.16% |

| Worst Drawdown | 56.54% | 56.54% | 34.24% | 58.34% | 51.45% | 33.60% | 58.78% | 51.88% | 33.35% |

| Average Drawdown | 1.93% | 2.31% | 1.83% | 2.39% | 2.66% | 2.42% | 2.61% | 3.30% | 2.71% |

| Average Length | 27.4304 | 30.6543 | 19.0000 | 42.3861 | 47.2150 | 22.1982 | 47.6188 | 53.1354 | 21.5431 |

| Average Recovery | 17.1297 | 18.6420 | 10.6279 | 21.1287 | 18.6075 | 11.6577 | 24.8508 | 22.2604 | 11.1379 |

| Hurst Index | 0.3557 | 0.3589 | 0.3735 | 0.3630 | 0.3613 | 0.3748 | 0.3335 | 0.3313 | 0.3345 |

| VaR | −1.34% | −1.67% | −1.71% | −1.13% | −1.55% | −1.66% | −1.07% | −1.39% | −1.74% |

| CVaR | −1.34% | −1.91% | −3.98% | −1.13% | −1.69% | −3.48% | −1.07% | −1.52% | −2.27% |

| Sortino Ratio | 0.7700 | 0.5723 | 0.8030 | 0.7404 | 0.4857 | 0.8674 | 0.7419 | 0.4583 | 0.8208 |

I pesi ottimali più recenti di tutti i Lazy portfolios possono essere consultati al seguente link (per avere accesso è necessario sottoscrivere un abbonamento PRO): Lazy portfolios modello.

Vai agli altri Lazy portfolios (link in basso) o all'articolo principale sui Lazy portfolios:

13.3.1 World Bond

13.3.2 World Stocks

13.3.3 Two funds portfolios

13.3.4 Warren Buffett

13.3.5 Simple Path to Wealth

13.3.6 Couch Potato

13.3.7 Three Funds Bogleheads

13.3.8 Second Grader's Starter

13.3.9 Talmud

13.3.10 Margaritaville

13.3.11 Andrew Tobias

13.3.12 Gyroscopic Investing Desert

13.3.13 Permanent

13.3.14 Core Four

13.3.15 Bogleheads Four Funds

13.3.16 No Brainer

13.3.17 Larry

13.3.18 Golden Butterfly

13.3.19 All Weather

13.3.20 Ivy

13.3.21 Dynamic 60/40 Income

13.3.22 Dynamic 40/60 Income

13.3.23 Five Asset

13.3.24 David Swensen Lazy Portfolio

13.3.25 Coffee House

13.3.26 Rob Arnott

13.3.27 Ultimate Buy and Hold Strategy

13.3.28 Ultimate Buy & Hold

13.3.29 Dedalo Three

13.3.30 Dedalo Four

13.3.31 Dedalo Eleven