L' analisi avanzata dei PAC a rate costanti: prima parte

- Information

- PAC 4279 hits

- Prima pubblicazione: 02 Agosto 2021

«Yesterday I was a dog. Today I'm a dog. Tomorrow I'll probably still be a dog. Sigh! There's so little hope for advancement».

Charles M. Schulz

In questa prima parte dell'analisi avanzata dei PAC a rate costanti, parleremo dell'impatto delle commissioni percentuali, del giorno di versamento della rata e del calcolo della performance di un PAC: in concomitanza del versamento dell'ultima rata o un periodo successivo a questo.

Scopriremo che, mentre alcuni di questi elementi influiscono marginalmente sul rendimento finale di un PAC, altri devono essere attentamente valutati prima di investire.

I parametri che saranno analizzati in questo articolo sono disponibili nell' Analisi PAC di Dedalo Invest: la loro personalizzazione è disponibile soltanto agli utenti PRO. Gli utenti FREE e BASIC possono comunque modificare a piacimento i parametri dell'analisi di base dei PAC.

Tra i fattori che hanno un grosso impatto sulle performance di un PAC troviamo le commissioni percentuali. Questo tipo di commissioni, pur essendo applicate sempre meno frequentemente, non sono affatto scomparse.

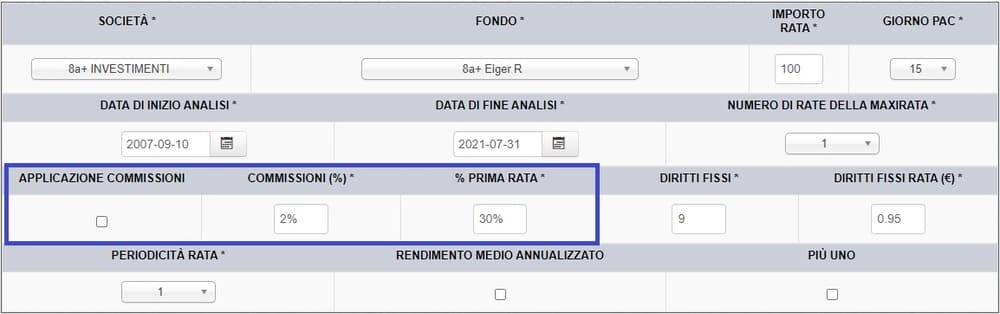

La loro collocazione nel form di analisi PAC è la seguente:

Selezionando la prima checkbox, le commissioni specificate nelle due checkbox seguenti verranno conteggiate. Se la checkbox non è selezionata, le commissioni non verranno applicate, anche laddove fossero specificate (come nell'immagine).

Nel campo "COMMISSIONI (%)", deve essere inserita la percentuale di commissioni che verranno applicate sul valore totale del PAC, pari al numero di rate per l'ammontare di ciascuna rata.

Nel campo "% PRIMA RATA", infine, deve essere inserita la percentuale dell'ammontare commissionale che verrà addebitata al momento del versamento della prima rata.

Torniamo ad analizzare il fondo che abbiamo già utilizzato per l'analisi di base dei PAC: Raiffeisen – Azionario Globale VT – EUR (ISIN: AT0000785266).

Questa tipologia di commissioni viene applicata ai fondi a gestione attiva e, per poter addebitare una parte rilevante delle commissioni sulla prima rata, viene di solito utilizzata una maxi-rata iniziale di importo pari a 12 rate standard.

Supponiamo di costruire un PAC di 120 rate mensili da 100 euro ciascuna, con una maxi-rata iniziale dal controvalore di 12 rate. Verranno applicate delle commissioni di ingresso del 2%, con addebito del 30% sulla prima rata. Saranno inoltre applicate delle commissioni di transazione di 9 euro sulla prima rata e di 0,95 euro su quelle successive.

L’ammontare del versamento iniziale è pari a 12 rate mensili, ovvero 1.200 euro. Al momento dell’apertura del PAC saranno quindi addebitati 1.209 euro sul conto dell’investitore: 1.200 euro di versamento iniziale e 9 euro di diritti fissi.

A questo punto, vengono conteggiate le commissioni d’ingresso: il 30% graverà sul primo versamento (la maxi-rata iniziale); il 70% verrà distribuito sulle restanti 108 rate.

Per calcolare le commissioni d’ingresso, la prima cosa da fare è determinare l’importo complessivo del PAC. Nel nostro esempio, è pari a 12.000 euro: 1.200 euro (importo 1° rata: 100 euro x 12) + 108 (numero di rate rimanenti: 120 − 12) x 100 euro (rata standard) = 1.200 + 10.800 = 12.000 euro. Su questo importo verrà applicata la commissione d’ingresso del 2%.

Moltiplicando 12.000 euro per 2% otteniamo 240 euro: è l’importo complessivo delle commissioni d’ingresso del PAC.

Il 30% dei 240 euro di commissioni d’ingresso è pari a 72 euro. Questa somma verrà stornata dal primo versamento.

Le commissioni applicate su ciascuna delle 108 rate rimanenti saranno determinate nel modo seguente: (240 euro − 72 euro) diviso per il numero di rate rimanenti, pari a 108 = 168/108 = 1,56 euro.

Al momento del versamento della maxi-rata iniziale il controvalore investito sul fondo Raiffeisen sarà di 1.200 − 72 = 1.128 euro.

Ogni rata successiva avrà invece un costo pari a 100,95 euro (100 euro rata + 0,95 euro di diritti fissi): di questi, soltanto 98,44 saranno effettivamente investiti (100 − 1,56 euro di quota parte delle commissioni d’ingresso su ciascuna rata standard).

Naturalmente, applicando il 2% di commissioni sul controvalore che sarà versato dall'investitore, il rendimento finale del PAC sarà inferiore a quello di un analogo PAC non gravato da questa tipologia di commissioni.

Quanto inferiore?

Intorno al 2%, nel caso in cui il rendimento finale del PAC risulti intorno allo zero. In caso di rendimento positivo, però, l'impatto sarà superiore, perché quegli 1,56 euro stornati da ogni rata non parteciperanno alla capitalizzazione composta.

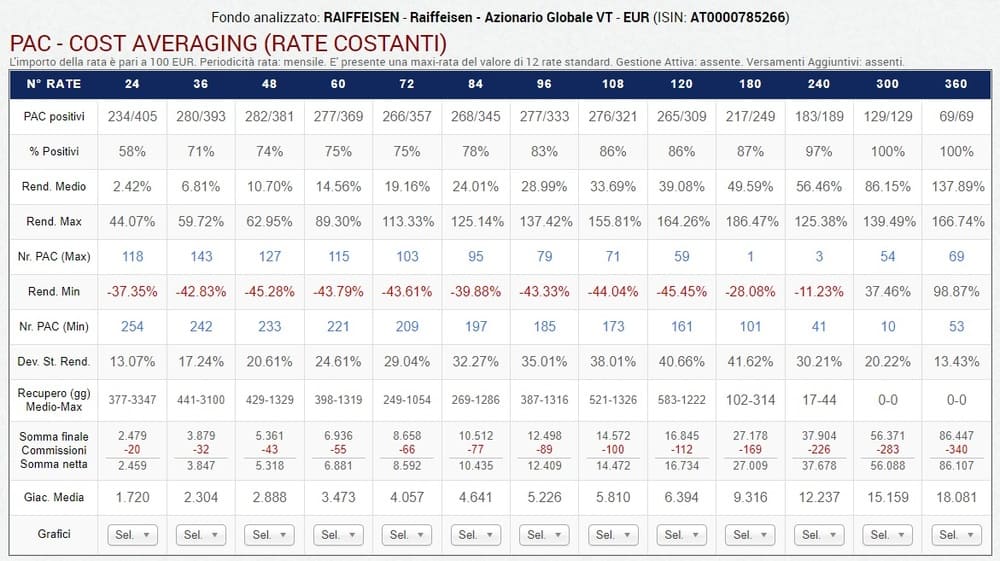

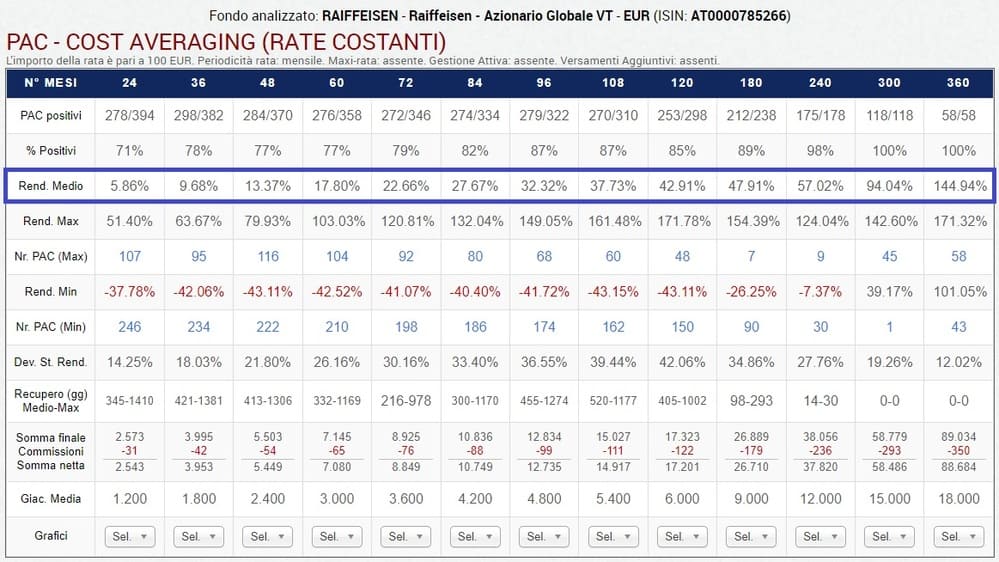

Lanciamo un'analisi PAC rolling sul fondo in analisi, applicando le suddette commissioni percentuali:

I risultati sono buoni, mediamente positivi su tutte le lunghezze dei PAC, dal momento che l'andamento di lungo termine del mercato azionario globale è stato positivo.

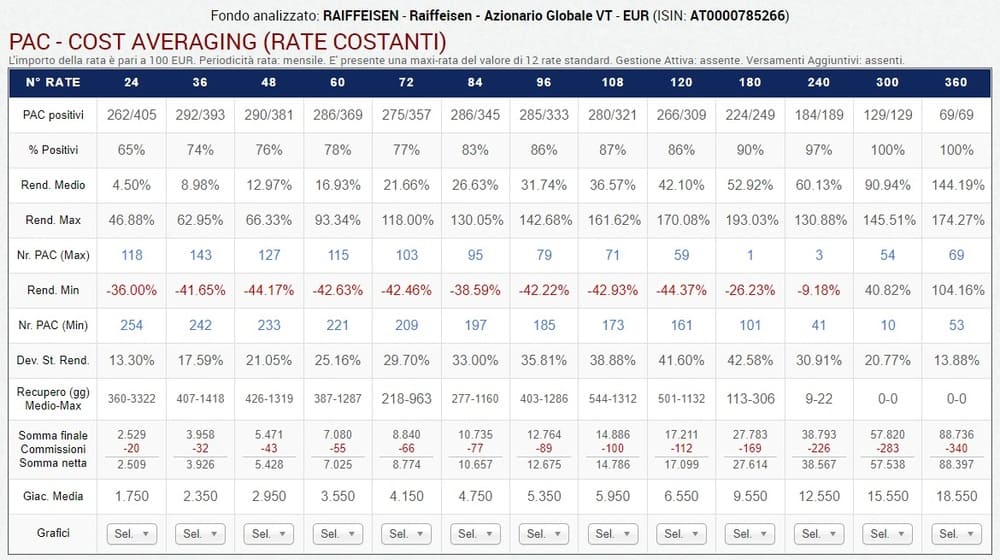

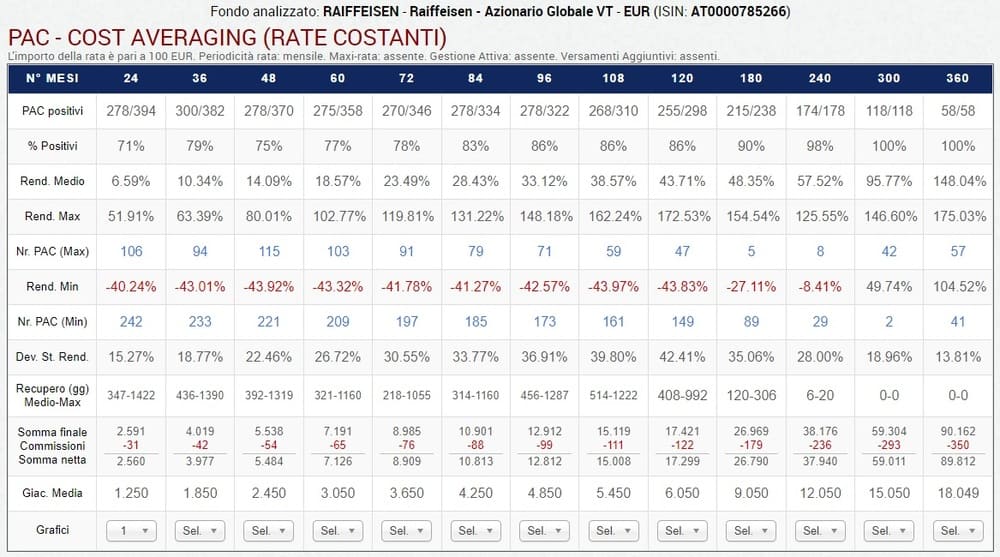

Vediamo i risultati ottenuti senza l'applicazione delle commissioni percentuali:

I rendimenti medi sono aumentati, come ci aspettavamo. L'incremento però non è del 2%: è sempre stato superiore.

Focalizzandoci sui PAC di 120 rate, possiamo notare come la somma finale netta generata dai PAC gravati dalle commissioni percentuali sia stata di 16.734 euro; quella prodotta dai PAC senza questa tipologia di commissioni di 17.099 euro.

A fronte di un pagamento di 240 euro, avremmo ottenuto una somma finale di 365 euro inferiore: i 125 di differenza sarebbero stati ottenuti grazie alla capitalizzazione decennale dei 72 euro trattenuti dalla prima rata e degli 1,56 euro stornati dalle rate seguenti.

Nei PAC di più lunga durata questa differenza è stata ancora più grande (e viceversa).

Un altro elemento che potrebbe influire sul rendimento finale dei PAC è il giorno di versamento della rata. Il valore di default dell'analisi PAC è il 15 di ogni mese.

La collocazione di questa variabile nel form di analisi PAC è la seguente:

Il 15 del mese non ha niente di speciale. Poteva essere scelto un qualsiasi altro giorno.

Quando un investitore utilizza un piano di accumulo automatico, la scelta del giorno potrebbe non essere disponibile, in quanto predefinita dalla banca o dalla società di investimento.

La scelta di un diverso giorno di versamento delle rate non dovrebbe avere un impatto eccessivo sulle performance medie, anche se potrebbe averne su singoli PAC.

Vediamo, ad esempio, quale sarebbe stata l’entità delle differenze tra i piani di accumulo iniziati il giorno 1 e quelli iniziati il 15 del mese.

Togliamo le commissioni percentuali e la maxi-rata, lasciando soltanto i costi di transazione (diritti fissi). L'importo di ciascuna rata è pari a 100 euro e il giorno del versamento della rata è il 15 del mese.

I risultati del backtest sono i seguenti:

Cambiando il giorno del versamento dal 15 al primo di ogni mese, otteniamo invece questi risultati:

La riga dei rendimenti medi per durata mostra una leggerissima diminuzione dei rendimenti quando il versamento viene effettuato il primo del mese.

Le differenze sono comunque minime: in media, −0,036% nelle durate comprese tra 24 e 300 mesi. I 58 PAC trentennali, invece, hanno riportato una differenza più ampia (in valore assoluto): −1,31%.

È difficile dire se questa differenza abbia delle motivazioni macroeconomiche oppure sia soltanto frutto del caso. Quest'ultima ipotesi è forse la più probabile.

In generale, laddove sia possibile scegliere il giorno di versamento della rata, il consiglio è di iniziare il PAC il prima possibile.

L'ultima variabile da analizzare è il momento del calcolo delle performance dei PAC.

La collocazione di questa variabile nel form di analisi PAC è la seguente:

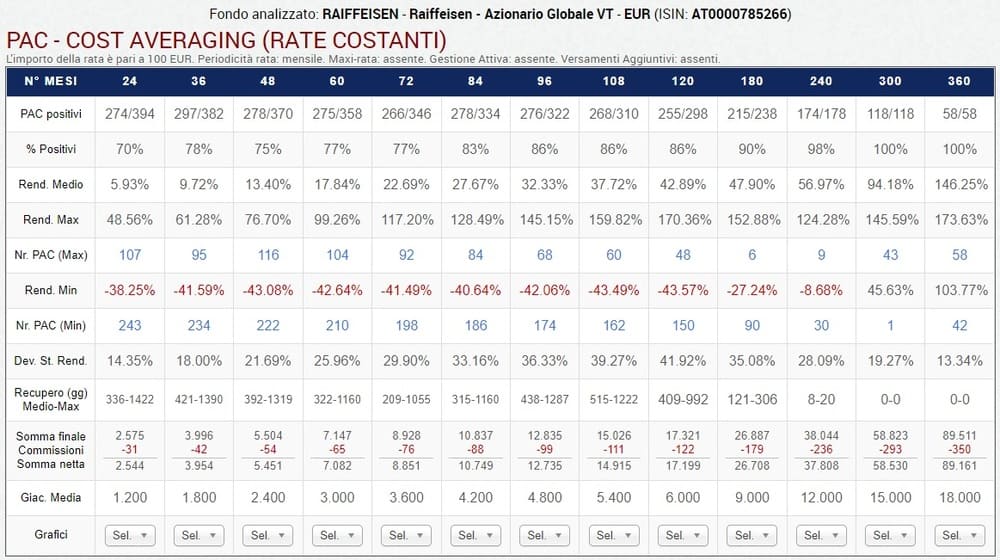

Selezionando la checkbox “PIÙ UNO”, stabiliamo come momento finale della vita di un PAC quello corrispondente ad un periodo successivo al versamento dell’ultima rata, indipendentemente dalla frequenza.

Ad esempio, il primo dei 394 PAC di 24 rate backtestati è iniziato il 17 novembre 1986 ed è terminato il 17 ottobre 1988.

Lanciando l'analisi con la checkbox "PIÙ UNO" selezionata, le performance dello stesso PAC saranno calcolate non al 17 ottobre 1988 ma al 15 novembre 1988: un mese dopo il versamento della 24° e ultima rata.

Nei piani di accumulo di durata superiore ai 2 anni, sarà applicato lo stesso principio di calcolo.

In un PAC costruito su un fondo dal trend crescente, i rendimenti medi calcolati con il parametro “PIÙ UNO” selezionato saranno più elevati: il periodo di investimento è infatti superiore di 1-12 mesi, a seconda della periodicità scelta.

Nei PAC mensili, le differenze sono già significative, ma tendono a crescere quando la frequenza del versamento delle rate aumenta. Analizzeremo l'impatto della periodicità delle rate nel prossimo articolo.

I risultati dell'analisi PAC con il parametro "PIÙ UNO" selezionato sono i seguenti:

Confrontandoli con i precedenti, si può notare come tutte le performance relative ai rendimenti siano migliorate: l'unica eccezione è costituita dai rendimenti minimi.

L'analisi avanzata dei PAC permette quindi di approfondire lo studio delle dinamiche interne dei PAC e le valutazioni relative ai confronti tra PAC di diverse durate.

La collezione di articoli "I segreti dei PAC svelati dai backtest" contiene:

- Analisi di base dei PAC a rate costanti.

- Analisi avanzata dei PAC a rate costanti, parte prima.

- Analisi avanzata dei PAC a rate costanti, parte seconda.

- Motivazioni e conseguenze del disinvestimento anticipato di una parte delle quote accumulate nei PAC.

- Motivazioni e conseguenze dei versamenti aggiuntivi nei PAC (prima parte).

- Motivazioni e conseguenze dei versamenti aggiuntivi nei PAC (seconda parte).

- Value Averaging: critiche, vantaggi, tipologie.

- Analisi di base dei PAC Value Averaging.

- Analisi avanzata dei PAC Value Averaging.

- Conclusioni.

Articolo completo sui PAC a rate costanti: PAC Cost Averaging – Costruire un capitale in ogni condizione di mercato.

Articolo completo sui PAC Value Averaging: Value Averaging – Investire senza temere una crisi finanziaria.