Fondi a gestione attiva e passiva: qual è la scelta migliore per investire?

- Information

- Fondi, ETF e Indici 5357 hits

- Prima pubblicazione: 01 Febbraio 2021 Stampa

«Don't look for the needle in the haystack. Just buy the haystack».

John C. Bogle

Il dibattito tra gestione attiva e passiva degli investimenti finanziari è uno dei temi più discussi nel mondo della finanza.

Come spesso accade di fronte a scelte importanti, è naturale chiedersi quale sia l'approccio migliore.

Per ragioni di trasparenza, abbiamo deciso di esplicitare fin da subito la nostra opinione, in modo che il lettore sia consapevole della posizione da cui partiamo: siamo convinti che la gestione passiva sia la scelta più vantaggiosa per la stragrande maggioranza degli investitori.

Naturalmente, ognuno è libero di fare le proprie valutazioni e, in questo articolo, cercheremo di esaminare con oggettività le caratteristiche di entrambe le strategie, permettendo ai lettori di comprendere le ragioni dietro alla nostra valutazione.

Indice

- Introduzione

- Inquadramento storico e caratteristiche della gestione attiva e passiva

- La componente attiva nell'investimento passivo: una distinzione necessaria

- Un confronto tra due fondi della stessa categoria

- Un confronto tra molti fondi della stessa categoria

- Conclusioni

1. Introduzione

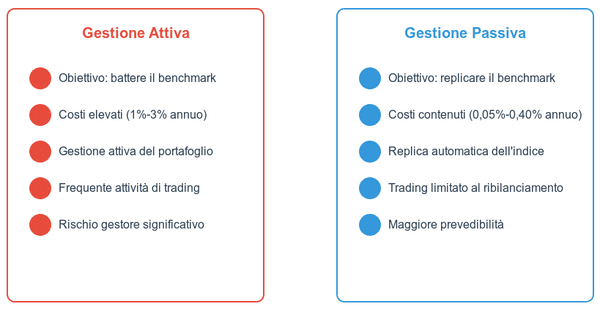

La gestione attiva si distingue per la presenza di un gestore professionale che, insieme al proprio team di analisti, seleziona e negozia attivamente gli strumenti finanziari che compongono il portafoglio a lui affidato.

Il gestore, presente nei fondi comuni di investimento e nelle Sicav, prende decisioni sulla base delle proprie ricerche e in linea con le sue previsioni di mercato.

Le strutture di questo tipo hanno dei costi rilevanti e le commissioni applicate ai fondi riflettono questo lavoro intensivo di ricerca.

L'obiettivo dichiarato è ambizioso: generare una performance superiore a quella del benchmark di riferimento, cercando di "battere il mercato" attraverso scelte di investimento azzeccate, sia da un punto di vista tattico che strategico.

La gestione passiva, d'altra parte, adotta un approccio più sistematico e trasparente: invece di tentare di superare il mercato, mira semplicemente a replicarne l'andamento attraverso la fedele riproduzione di un indice di riferimento.

Sebbene sia comunque necessaria una figura professionale per il monitoraggio tecnico e il ribilanciamento periodico, l'assenza di un gestore attivo e di complesse strategie di trading si traduce in costi di gestione significativamente più contenuti.

Il risparmio sui costi rappresenta uno dei principali argomenti a favore della gestione passiva, ma non è l'unico.

Come vedremo nel corso dell'articolo, le performance di lungo periodo supportano la nostra tesi: per la maggior parte degli investitori retail, la gestione passiva rappresenta la scelta più logica ed efficiente.

2. Inquadramento storico e caratteristiche della gestione attiva e passiva

«For most of us, trying to beat the market leads to disastrous results».

Jeremy Siegel

Il 1975 rappresenta un momento chiave nella storia della gestione passiva.

In quell'anno, John Bogle rivoluzionò il mondo degli investimenti con un'intuizione che oggi possiamo definire geniale: la creazione degli "Index funds", fondi che invece di tentare di battere il mercato si limitavano a replicarlo fedelmente.

L'innovazione di Bogle si basava su una logica tanto semplice quanto potente: se la maggior parte dei gestori attivi non riesce a battere il mercato nel lungo periodo, perché non creare fondi che seguano semplicemente il mercato ma con costi molto più bassi?

Questa intuizione si è dimostrata corretta nel corso dei decenni successivi: i fondi indicizzati, grazie alle loro basse commissioni, hanno costantemente superato le performance della maggior parte dei fondi attivi.

L'evoluzione naturale degli Index funds è arrivata con gli ETF (Exchange Traded Funds), che ne hanno ereditato l'approccio passivo aggiungendo un elemento di flessibilità: la quotazione in Borsa.

Gli ETF sono negoziabili in continuo durante le sessioni di Borsa, proprio come le azioni, con prezzi che possono temporaneamente discostarsi dal loro valore patrimoniale netto (NAV). Questa caratteristica li rende particolarmente liquidi e versatili.

Gli interessati possono trovare un approfondimento sugli ETF al seguente link: Exchange-Traded Fund (ETF).

La scelta tra gestione attiva e passiva riflette spesso una diversa visione dei mercati finanziari:

- Chi crede nella capacità dei gestori di identificare sistematicamente opportunità di mercato tende a preferire i fondi attivi.

- Noi, insieme a un numero crescente di investitori, aderiamo invece alla teoria dei mercati efficienti, secondo la quale è estremamente difficile per i gestori attivi battere sistematicamente il mercato, specialmente al netto delle commissioni applicate.

A proposito di costi, le parole pronunciate da John Bogle nel 2005 rimangono illuminanti (il grassetto è nostro):

In investing, you get what you don't pay for. Costs matter. So intelligent investors will use low-cost index funds to build a diversified portfolio of stocks and bonds, and they will stay the course. And they won't be foolish enough to think that they can consistently outsmart the market.

Investendo, ottieni ciò per cui non paghi. I costi sono importanti. È per questo che gli investitori intelligenti utilizzeranno fondi indicizzati a basso costo per costruire un portafoglio diversificato di azioni e obbligazioni e lo manterranno nel tempo. Non saranno così sciocchi da pensare di poter costantemente battere il mercato.

Questa affermazione, apparentemente paradossale, è molto profonda ed evidenzia un principio fondamentale: l'impatto determinante dei costi sul rendimento finale dell'investimento.

A parità di condizioni di mercato, maggiori sono le commissioni applicate, minore sarà il rendimento netto per l'investitore. Si tratta di un semplice calcolo matematico che, in un'ottica di lungo periodo, genera una differenza sostanziale.

Sebbene i fondi a gestione attiva mantengano ancora oggi una quota significativa del mercato, stiamo assistendo a un progressivo e inesorabile spostamento di capitali verso la gestione passiva.

Questo trend, supportato da evidenze empiriche sempre più robuste sulla superiorità della gestione passiva nel lungo periodo, sembra destinato a continuare nei prossimi anni.

L'importanza dei costi nella gestione degli investimenti trova ulteriore conferma in uno studio condotto nel 2015 da Tim Cohen, Chief Investment Officer di Fidelity.

La sua ricerca prova a rispondere a una domanda critica, che molti investitori si pongono: è possibile identificare in anticipo i fondi a gestione attiva che riusciranno a battere il loro benchmark?

Concentrandosi sul mercato americano nel periodo 1992-2014, lo studio identifica due fattori chiave che sembrano favorire la sovraperformance dei fondi attivi:

- Il primo è la dimensione del patrimonio gestito (Assets Under Management o AUM), con particolare riferimento ai fondi che investono nel segmento delle grandi aziende americane (US Large-cap). L'ipotesi sottostante è che i fondi più grandi possano disporre di maggiori risorse finanziarie, consentendo loro di costruire team di ricerca più ampi e, potenzialmente, più qualificati.

- Il secondo fattore, che conferma quanto sosteneva Bogle, è il livello delle commissioni: i fondi appartenenti al quartile con i costi più bassi mostrano risultati decisamente migliori.

L'applicazione combinata di questi due criteri di selezione avrebbe permesso di trasformare una sottoperformance media del −0,67% rispetto al benchmark in una sovraperformance del +0,18%, con un miglioramento complessivo dello 0,85% annuo.

Sebbene questi risultati siano interessanti, dobbiamo considerare la possibilità di essere vittima di "data-snooping", ossia trarre conclusioni fondate su correlazioni osservate retrospettivamente che potrebbero svanire in futuro.

Inoltre, mentre il legame tra dimensione del fondo e performance potrebbe essere discutibile, l'impatto negativo dei costi elevati sui rendimenti netti rimane un dato di fatto matematico indiscutibile.

Il trend di mercato, che vede una progressiva crescita della gestione passiva a discapito di quella attiva, sta ponendo le società di gestione tradizionali di fronte a una scelta strategica:

- Alcune mantengono invariata la loro struttura commissionale elevata, contribuendo involontariamente all'ulteriore crescita della gestione passiva.

- Altre, più sensibili alle dinamiche di mercato, stanno optando per una riduzione delle commissioni, cercando di trovare un nuovo punto di equilibrio competitivo con i fondi passivi.

Negli ultimi anni, il panorama degli investimenti ha visto emergere una terza via che cerca di combinare i vantaggi di entrambi gli approcci: gli ETF a gestione attiva.

Questi strumenti rappresentano un tentativo di trovare un compromesso tra l'efficienza dei costi tipica degli ETF tradizionali e la potenziale sovraperformance della gestione attiva.

A differenza degli ETF passivi tradizionali, che si limitano a replicare un indice di riferimento, gli ETF a gestione attiva utilizzano algoritmi sofisticati e strategie quantitative per tentare di battere il mercato.

L'automazione di questi processi consente di mantenere costi operativi più bassi rispetto alla gestione attiva tradizionale, pur conservando un elemento di selezione attiva degli investimenti.

Dal punto di vista dei costi, questi strumenti si posizionano in una fascia intermedia: le loro commissioni sono tipicamente più elevate rispetto agli ETF passivi tradizionali, ma inferiori a quelle dei fondi a gestione attiva classici.

Questo posizionamento riflette la natura ibrida del prodotto: da un lato, l'utilizzo di algoritmi riduce i costi rispetto alla gestione attiva umana; dall'altro, la complessità delle strategie implementate potrebbe richiedere risorse superiori rispetto alla semplice replica di un indice.

Benché questa soluzione di compromesso possa sembrare allettante, la nostra posizione rimane a favore degli ETF a gestione passiva.

Le ragioni sono molteplici: innanzitutto, anche un piccolo incremento nei costi di gestione può erodere significativamente i rendimenti nel lungo periodo.

Inoltre, la complessità degli algoritmi utilizzati può rendere meno trasparente la strategia di investimento, allontanandosi da uno dei principali vantaggi della gestione passiva: la chiarezza e la prevedibilità dell'approccio di investimento.

Ma c'è di più. La proliferazione degli ETF a gestione attiva sembra rispondere non solo a un'evoluzione tecnologica del settore, ma anche a precise strategie di marketing delle società di gestione: esse hanno compreso che molti investitori sono naturalmente attratti dalla prospettiva di ottenere rendimenti elevati in breve tempo, un desiderio profondamente radicato nella psicologia umana.

Proponendo prodotti che promettono di combinare l'efficienza degli ETF con le potenzialità della gestione attiva, queste società riescono a giustificare commissioni più elevate rispetto agli ETF passivi tradizionali.

Si tratta di una strategia commerciale sofisticata che fa leva sui bias cognitivi degli investitori per aumentare i margini di profitto dell'industria del risparmio gestito.

La domanda che naturalmente sorge a questo punto è se sia auspicabile una completa transizione verso la gestione passiva.

William Sharpe, premio Nobel per l'economia e creatore dell'indice che porta il suo nome, oltre che del modello Capital Asset Pricing Model (CAPM), offre una risposta illuminante a questo quesito in un suo noto intervento allo Spring President's Forum del Monterey Institute of International Studies (il grassetto è nostro):

Should everyone index everything? The answer is resoundingly no. In fact, if everyone indexed, capital markets would cease to provide the relatively efficient security prices that make indexing an attractive strategy for some investors. All the research undertaken by active managers keeps prices closer to values, enabling indexed investors to catch a free ride without paying the costs. Thus there is a fragile equilibrium in which some investors choose to index some or all of their money, while the rest continue to search for mispriced securities.

Should you index at least some of your portfolio? This is up to you. I only suggest that you consider the option. In the long run this boring approach can give you more time for more interesting activities such as music, art, literature, sports, and so on. And it very well may leave you with more money as well.

Tutti dovrebbero indicizzare i loro investimenti? La risposta è un netto no. Se tutti lo facessero, i mercati finanziari non sarebbero più in grado di prezzare i titoli in maniera relativamente efficiente, cosa che rende la replica degli indici una strategia attraente per alcuni investitori. Tutte le ricerche svolte dai gestori di fondi attivi avvicinano i prezzi al valore intrinseco, permettendo agli investitori passivi di godere di questo vantaggio senza sostenerne il costo. Si crea quindi un fragile equilibrio, in cui alcuni investitori scelgono di indicizzare parte o tutto il loro capitale, mentre altri continuano a cercare titoli non correttamente prezzati.

Dovresti indicizzare almeno una parte del tuo portafoglio? Dipende da te. Il mio suggerimento è di prendere seriamente in considerazione questa opzione. Nel lungo termine, questo approccio, pur risultando noioso, ti lascerà più tempo libero per attività interessanti come la musica, l'arte, lo sport e così via. E potrebbe persino aiutarti a guadagnare di più.

Il consiglio di Sharpe ci sembra condivisibile e, pur mantenendo la nostra preferenza per la gestione passiva, riconosciamo che esistono situazioni specifiche in cui l'utilizzo di fondi a gestione attiva potrebbe essere giustificato (il condizionale è d'obbligo):

- Esistono mercati dove gli ETF non sono ancora presenti, rendendo la gestione attiva l'unica opzione disponibile. È il caso di alcuni mercati di nicchia o emergenti, dove la limitata liquidità o le barriere regolamentari possono ostacolare la creazione di strumenti passivi.

- Alcuni sostengono che certi mercati, come ad esempio quello obbligazionario dei paesi emergenti, presentino delle inefficienze strutturali che sembrerebbero offrire maggiori opportunità ai gestori attivi. In questi contesti, la percentuale di fondi che riesce a battere il benchmark sarebbe superiore rispetto ad altre categorie di investimento.

- Un caso particolare riguarda la collaborazione con un Consulente Finanziario Abilitato all'Offerta Fuori Sede (CFAOFS). Questi professionisti, che tradizionalmente non fatturano direttamente la loro consulenza, vengono remunerati attraverso una quota delle commissioni di gestione dei fondi attivi. Se si sceglie di avvalersi della loro consulenza, è quindi ragionevole prevedere l'utilizzo di fondi attivi per una parte del portafoglio, considerando questo costo come la remunerazione per il servizio di consulenza ricevuto.

Nell'analisi degli investimenti, il rendimento, pur essendo probabilmente l'aspetto più importante, è solo una delle tante dimensioni da considerare nella valutazione. Tra gli altri fattori meritevoli di attenzione, la volatilità riveste un ruolo molto importante.

È innegabile che, talvolta, i fondi a gestione attiva registrino una volatilità inferiore rispetto agli ETF della stessa categoria. Alcuni sostengono che questa caratteristica sia un vantaggio decisivo, poiché durante le crisi di mercato un gestore attivo potrebbe aiutare a limitare le perdite del portafoglio.

I numeri, però, raccontano una storia diversa: spesso, la minore volatilità viene utilizzata come pretesto per giustificare rendimenti significativamente inferiori rispetto ai benchmark di riferimento.

In altre parole, molti fondi attivi sacrificano una porzione considerevole del rendimento potenziale in cambio di una riduzione della volatilità che, nella maggior parte dei casi, non è giustificata dal costo sostenuto.

Riconosciamo che per alcuni investitori, specialmente quelli meno esperti o con una bassa tolleranza al rischio, l'idea di avere un gestore attivo che "controlli" il portafoglio potrebbe offrire un conforto psicologico nei momenti di turbolenza dei mercati.

Questo senso di sicurezza, però, è quasi sempre soltanto apparente: ha un costo-opportunità in termini di rendimenti mancati nel lungo periodo e, spesso, non si traduce in una reale protezione del capitale nelle fasi di mercato più difficili.

La presunta protezione offerta dalla gestione attiva deve essere valutata anche considerando un elemento spesso sottovalutato: il rischio gestore.

Questo rischio, intrinseco della gestione attiva, si manifesta in due modalità, entrambe potenzialmente dannose per l'investitore:

- In senso stretto, il rischio gestore si verifica quando un fondo che si presenta come attivo opera in realtà in modo molto simile a un fondo passivo. In questa situazione, il gestore costruisce un portafoglio che replica in larga parte la composizione del benchmark, effettuando solo marginali scostamenti e un numero limitato di operazioni. Questo comportamento, noto nel gergo finanziario come "closet indexing", rappresenta una forma particolarmente insidiosa di inefficienza: l'investitore si trova a pagare commissioni elevate tipiche della gestione attiva per un prodotto che, nella sostanza, replica passivamente il mercato. Il risultato inevitabile è un rendimento netto sistematicamente inferiore a quello che si sarebbe potuto ottenere investendo direttamente in un ETF.

- In senso più ampio, il rischio gestore si presenta quando il gestore adotta un approccio genuinamente attivo, costruendo un portafoglio diverso dal benchmark e operando frequentemente sul mercato. In questo caso, emerge il rischio fondamentale legato alla capacità del gestore di generare valore attraverso le proprie scelte di investimento. Le elevate commissioni applicate devono essere giustificate da una sovraperformance costante nel tempo, un obiettivo che, come dimostrano numerosi studi empirici, risulta molto difficile da raggiungere con regolarità.

In entrambi i casi, l'investitore si trova esposto a un rischio asimmetrico: le commissioni elevate sono una certezza, mentre i benefici della gestione attiva rimangono ipotetici.

Nel primo scenario, paga per un servizio che non riceve; nel secondo, paga per un servizio la cui efficacia è statisticamente improbabile nel lungo periodo.

Tra i benefici meno evidenti della gestione passiva troviamo anche quello di favorire la concorrenza tra i fondi comuni di investimento.

Questa dinamica è stata oggetto di un importante studio del 2016, Indexing and Active Fund Management: International Evidence, che ha analizzato l'impatto della gestione passiva sull'industria dei fondi comuni di investimento in 32 paesi.

I risultati della ricerca rivelano un effetto positivo, dato che la crescente presenza della gestione passiva ha spinto l'industria dei fondi attivi a muoversi in due direzioni:

- Ha spinto i gestori attivi ad aumentare il loro Active Share, ovvero la percentuale del portafoglio che si discosta effettivamente dal benchmark di riferimento. L'Active Share, che può variare da 0% (replica perfetta dell'indice) a 100% (nessuna sovrapposizione con l'indice), è diventato un importante indicatore della vera attività di gestione.

- La pressione competitiva esercitata dagli strumenti passivi ha indotto molti gestori attivi a rivedere al ribasso le proprie commissioni di gestione.

Si è così innescato un circolo virtuoso in cui la gestione passiva, oltre a offrire direttamente vantaggi ai propri utilizzatori grazie a costi ridotti e maggiore trasparenza, ha portato benefici indiretti anche a chi preferisce un approccio attivo.

I gestori attivi, infatti, sono stati spinti a dimostrare con maggiore chiarezza il valore aggiunto del loro operato, adottando una gestione più distintiva e una struttura commissionale più competitiva.

3. La componente attiva nell'investimento passivo: una distinzione necessaria

«Non giudicare sbagliato ciò che non conosci, cogli l’occasione per comprendere».

Pablo Picasso

Quando parliamo di gestione passiva, potrebbe sembrare che l'investitore rinunci completamente a prendere decisioni soggettive o "attive".

In realtà, questa è una semplificazione che merita un'analisi più approfondita.

La gestione passiva, infatti, elimina la discrezionalità nella selezione dei singoli titoli all'interno di un indice o di un'asset specifica, ma non esime l'investitore dal prendere decisioni fondamentali nella fase di costruzione del portafoglio.

Prima di iniziare qualsiasi investimento, è necessario compiere una serie di scelte strategiche fondamentali.

Prendiamo ad esempio la selezione dell'indice da replicare: optare per lo S&P 500 invece dell'MSCI World è già di per sé una decisione attiva, che comporta profonde differenze in termini di esposizione geografica, valutaria e di capitalizzazione di mercato.

L'asset allocation rappresenta un altro ambito dove le scelte attive sono inevitabili e necessarie.

Stabilire le proporzioni tra azioni e obbligazioni, decidere il peso da assegnare ai mercati emergenti rispetto a quelli sviluppati, inserire o meno le materie prime e l'oro oppure determinare l'esposizione valutaria del portafoglio sono tutte decisioni che richiedono un'analisi attenta e consapevole.

Queste scelte devono riflettere gli obiettivi e le preferenze dell'investitore, la sua propensione al rischio e il suo orizzonte temporale d'investimento.

Anche la definizione della strategia di gestione del portafoglio richiede una decisione attiva. Il ribilanciamento periodico, per esempio, è una pratica comune nella gestione passiva, ma le sue modalità di attuazione – frequenza, soglie di intervento, metodo di esecuzione – sono tutte scelte che l'investitore deve compiere attivamente.

Analogamente, la decisione di investire in un'unica soluzione o di entrare gradualmente nel mercato oppure di mantenere una quota di liquidità per cogliere opportunità in fasi di mercato particolarmente negative, sono elementi che richiedono una pianificazione attiva.

La vera distinzione, quindi, non sta tanto tra gestione attiva e passiva in senso assoluto, quanto piuttosto nel momento e nel livello in cui si esercita la discrezionalità.

Nella gestione passiva, le decisioni attive si concentrano nella fase iniziale di costruzione del portafoglio e nella definizione delle regole di manutenzione dello stesso.

Una volta stabilite queste regole, l'esecuzione diventa sistematica e disciplinata, eliminando le decisioni emotive o opportunistiche tipiche della gestione attiva tradizionale.

Questo approccio combina il meglio dei due mondi: la riflessione strategica e la pianificazione consapevole, tipiche della gestione attiva, con l'efficienza e la disciplina caratteristiche della gestione passiva.

Il risultato è un metodo d'investimento che, pur utilizzando strumenti a gestione passiva, richiede e valorizza le competenze dell'investitore o del suo consulente finanziario nella fase di progettazione e implementazione della strategia.

Alcuni fautori della gestione attiva utilizzano proprio questa inevitabile presenza di scelte attive per argomentare che, in fondo, non esiste una vera distinzione tra i due approcci di gestione: "Se anche nella gestione passiva dobbiamo fare scelte attive", sostengono, "quale sarebbe la reale differenza con la gestione attiva tradizionale?"

Questa argomentazione, per quanto apparentemente sensata, è in realtà fuorviante e rischia di confondere gli investitori.

La distinzione tra i due approcci è infatti chiara e ben definibile: esiste un momento preciso che segna il confine tra le scelte attive e l'inizio della vera gestione passiva. Questo momento coincide con l'effettiva sottoscrizione degli strumenti finanziari selezionati.

Prima, siamo nella fase di progettazione: definiamo obiettivi, studiamo il mercato, scegliamo gli strumenti, stabiliamo le regole di gestione.

Dopo la sottoscrizione, se abbiamo scelto un approccio passivo, ci atteniamo rigorosamente alle regole prestabilite, eliminando quella continua discrezionalità che caratterizza invece la gestione attiva tradizionale.

Questa distinzione non è un mero esercizio teorico: ha implicazioni pratiche significative.

Riconoscere il confine tra la fase di progettazione (attiva) e quella di esecuzione e di manutenzione del portafoglio (passiva) aiuta l'investitore a mantenere la disciplina necessaria per il successo di lungo termine, evitando le tentazioni del market timing e dello stock picking, che spesso si traducono in pesanti perdite finanziarie.

4. Un confronto tra due fondi della stessa categoria

«I would rather be certain of a good return than hopeful of a great one».

Warren Buffett

Per comprendere meglio le differenze tra gestione attiva e passiva, analizziamo un caso concreto confrontando due strumenti finanziari che investono nello stesso mercato: l'iShares Core MSCI World UCITS ETF USD (Acc) (EUR) (ISIN: IE00B4L5Y983, Ticker: SWDA), uno degli ETF più popolari e liquidi, e il fondo attivo Capital Group Global Equity Fund (LUX) B (ISIN: LU0114999021).

Entrambi appartengono alla categoria Azionari Internazionali Large Cap Blend, permettendoci quindi un confronto diretto delle due strategie.

Per garantire un'analisi obiettiva e rappresentativa, esamineremo le performance di questi strumenti su un orizzonte temporale compreso tra 2 e 30 anni, adottando un approccio di tipo rolling.

Questo metodo consiste nel misurare i rendimenti di investimenti periodici, a distanza di un mese uno dall'altro, e ci permette di valutare le performance attraverso diversi cicli di mercato.

In questo modo, si riduce l'influenza che la scelta del momento d'ingresso potrebbe avere sui risultati finali.

Poiché l'iShares Core MSCI World UCITS ETF ha iniziato la sua operatività il 25 settembre 2009, abbiamo integrato la sua serie storica utilizzando i dati di un indice molto simile a quello replicato dall'ETF.

Vediamo quanto avremmo guadagnato investendo in un'unica soluzione (PIC o, in inglese, Lump sum) su questi 2 strumenti finanziari.

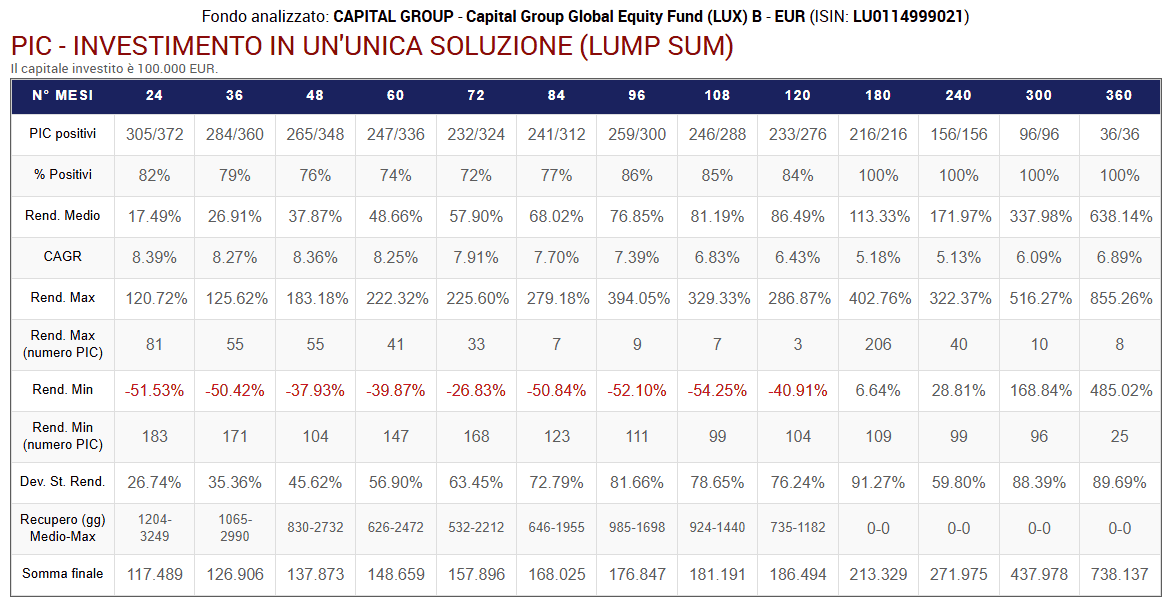

Partiamo dal fondo di Capital Group, a gestione attiva:

Iniziamo l'analisi esaminando i risultati degli investimenti più lunghi, quelli trentennali, rappresentati nella colonna all'estrema destra della tabella (360 mesi).

Come già accennato, i nostri backtest sono di tipo rolling: con la serie storica disponibile, è stata misurata la performance degli investimenti in un'unica soluzione (PIC) della durata di 30 anni, iniziati a un mese di distanza l'uno dall'altro a partire da febbraio 1992.

Come si può vedere nella terza riga della tabella, il rendimento medio dei 36 PIC è stato del 638,14%. I 36 investimenti sono stati tutti positivi. In media, chi avesse investito 100.000 euro, si sarebbe ritrovato con 738.137 euro dopo 30 anni.

Osserviamo inoltre come il CAGR medio sia stato pari al 6,89%, mentre la deviazione standard dei rendimenti finali sia stata dell'89,69%.

Se fossimo interessati agli investimenti decennali, dovremmo invece esaminare la colonna corrispondente a 120 mesi.

In questo caso, il rendimento medio dei 276 PIC è stato dell'86,49%. Soltanto l'84% di essi ha ottenuto un rendimento positivo e, in media, chi avesse investito 100.000 euro avrebbe ottenuto 186.494 euro dopo 10 anni.

Il CAGR medio si è attestato al 6,43%, con una deviazione standard dei rendimenti finali del 76,24%.

Le altre colonne della tabella mostrano le performance ottenute dagli investimenti a partire da 2 anni di durata.

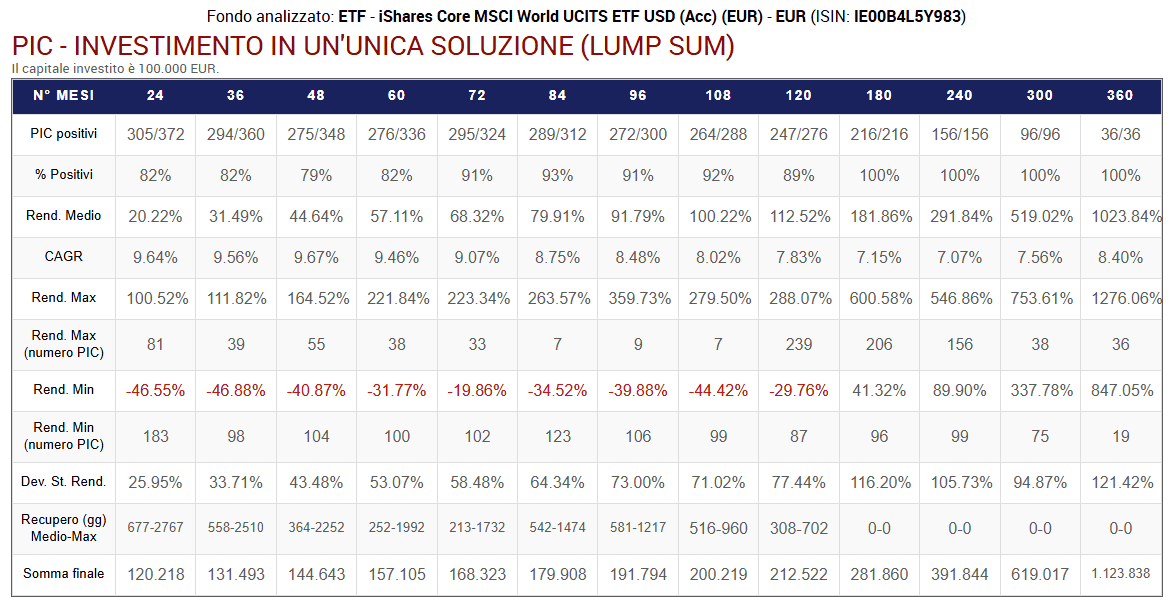

Vediamo adesso i risultati dell'ETF:

Il rendimento medio dei 36 PIC trentennali, stavolta, è stato del 1.023,84%. Tutti questi investimenti sono stati positivi e, in media, chi avesse investito 100.000 euro si sarebbe ritrovato con 1.123.838 euro dopo 30 anni.

Il CAGR medio è stato pari all'8,40%, mentre la deviazione standard dei rendimenti è stata del 121,42%.

La differenza di CAGR medio tra l'ETF a gestione passiva e il fondo a gestione attiva è stata dell'1,51%. Anche se potrebbe sembrare modesta, nell'arco di 30 anni questa differenza avrebbe consentito a un investitore di accumulare 385.701 euro in più, partendo da una somma iniziale di "soli" 100.000 euro.

Per quanto riguarda gli investimenti decennali, invece, la differenza tra i CAGR medi è stata del 7,83% − 6,43% = 1,40%.

Una delle critiche più comuni alla gestione attiva si concentra sulla presunta incapacità dei gestori di superare il benchmark. Quest'argomentazione, per quanto diffusa, non coglie il punto essenziale: il vero ostacolo non è tanto la capacità dei gestori di battere il mercato, quanto la necessità di superarlo con un margine sufficiente a compensare le elevate commissioni che caratterizzano i fondi attivi.

Prendiamo il caso concreto del fondo Capital Group analizzato in precedenza. Le sue spese correnti ammontano all'1,70% annuo, in netto contrasto con lo 0,20% dell'ETF.

Quando esaminiamo la differenza di CAGR medio dell'1,51% o dell'1,40% tra i due strumenti, emerge che esso è praticamente uguale alla differenza tra le loro spese correnti.

Questo confronto diretto tra due strumenti rappresentativi delle diverse strategie di gestione evidenzia l'impatto determinante dei costi sulla performance finale.

Anche in presenza di una gestione attiva competente, il peso delle commissioni più elevate rappresenta un grave ostacolo al raggiungimento di performance uguali o superiori a quelle della gestione passiva.

Come vedremo nell'analisi di un campione più ampio di fondi, questo esempio non rappresenta un'eccezione, ma rispecchia una tendenza sistematica del mercato.

5. Un confronto tra molti fondi della stessa categoria

«Non aver paura della perfezione, tanto non la raggiungerai mai».

Salvador Dalí

Finora abbiamo esaminato un caso specifico confrontando il fondo Capital group con un ETF comparabile.

Ma quanto è rappresentativo questo esempio?

Per rispondere a questa domanda, è utile allargare lo sguardo all'intera gamma di fondi appartenenti alla categoria Azionari Internazionali Large Cap Blend.

Invece di presentare una lunga e poco maneggevole serie di tabelle individuali, possiamo condurre un'analisi sintetica dei rendimenti decennali di tutti i fondi della categoria.

In questo caso, a differenza dell'analisi rolling precedente, considereremo un unico periodo di investimento di 10 anni, calcolato dalla data di aggiornamento di questo articolo (23 dicembre 2024):

| POS. | FONDO | ISIN | 10 ANNI |

|---|---|---|---|

| 1 | JPM Global Focus X (acc) EUR | LU0168343431 | 247,14% |

| 2 | Amundi ETF MSCI World Ex Europe ETF-C EUR (EUR) | LU1681045537 | 229,45% |

| 3 | Robeco Sustainable Global Stars Equities F EUR | LU0940004913 | 226,73% |

| 4 | JPM Global Focus C (acc) EUR | LU0168343191 | 218,99% |

| 5 | JPM Global Research Enhanced Index Equity X (acc) - EUR | LU0512953828 | 212,73% |

| 6 | Robeco Sustainable Global Stars Equities D EUR | LU0387754996 | 211,70% |

| 7 | Nordea-1 Global Portfolio BP | LU0476541221 | 207,86% |

| 8 | Schroder ISF - Global Equity Alpha C EUR Acc | LU0248167883 | 205,32% |

| 9 | iShares Core MSCI World UCITS ETF USD (Acc) (EUR) | IE00B4L5Y983 | 203,02% |

| 10 | iShares World Equity Index Fund (LU) X2 EUR | LU0839962346 | 202,45% |

| 11 | Xtrackers MSCI World Swap UCITS ETF 1C (EUR) | LU0274208692 | 200,89% |

| 12 | JPM Global Focus A (acc) EUR | LU0210534227 | 196,93% |

| 13 | Fidelity Funds - Global Focus Fund Y-Acc-EUR | LU0933613696 | 194,00% |

| 14 | GS II GMS Global Equity Portfolio P EUR Cap | LU0403286882 | 190,58% |

| 15 | NN (L) - Institutional Global Enhanced I Cap EUR | LU0371018267 | 188,23% |

| 16 | Pictet - Quality Global Equities I EUR | LU0845340057 | 184,55% |

| 17 | Fidelity Funds - World Y-Acc-EUR | LU0318941662 | 183,31% |

| 18 | Candriam Equities L Global Demography Class I EUR Cap | LU0654531341 | 183,10% |

| 19 | Sifter - Global I | LU0168577939 | 182,83% |

| 20 | Sifter - Global R | LU0168736675 | 181,71% |

| 21 | SPDR MSCI ACWI IMI UCITS ETF (EUR) | IE00B3YLTY66 | 179,42% |

| 22 | Schroder ISF - Global Equity Alpha A EUR Acc | LU0248168428 | 179,41% |

| 23 | iShares MSCI ACWI UCITS ETF USD (Acc) (EUR) | IE00B6R52259 | 178,63% |

| 24 | Lyxor MSCI All Country World UCITS ETF Acc (EUR) | LU1829220216 | 177,57% |

| 25 | Xtrackers MSCI AC World Index UCITS ETF (DR) 1C (EUR) | IE00BGHQ0G80 | 177,51% |

| 26 | Capital Group Global Equity Fund (LUX) C | LU0115000050 | 173,18% |

| 27 | Pictet - Quality Global Equities P EUR | LU0845340131 | 171,36% |

| 28 | Amundi Funds - Pioneer Global Equity I2 EUR (C) | LU1883833946 | 170,99% |

| 29 | iShares Dow Jones Global Sustainability Screened UCITS ETF USD (Acc) (EUR) | IE00B57X3V84 | 170,79% |

| 30 | BNY Mellon - Global Opportunities C EUR | IE0004093286 | 168,14% |

| 31 | Russell - World Equity C Acc | IE0034046981 | 159,65% |

| 32 | Candriam Equities L Global Demography Class C EUR Cap | LU0654531184 | 156,57% |

| 33 | Eurizon Azioni Internazionali | IT0001080446 | 156,55% |

| 34 | Anima Geo Globale Y | IT0004301831 | 153,19% |

| 35 | NEF Global Equity R Acc | LU0102238572 | 152,36% |

| 36 | Generali Investments SICAV - Global Equity BX | LU0260157663 | 150,12% |

| 37 | Eurizon Azionario Internazionale Etico | IT0001083424 | 143,08% |

| 38 | Russell - World Equity II F | IE00B1V6Q947 | 142,89% |

| 39 | BlackRock Global Funds - Global Dynamic Equity EUR A2 | LU0238689623 | 142,66% |

| 40 | BNY Mellon - Global Opportunities A EUR | IE0004084889 | 142,61% |

| 41 | Fidelity Funds - World E-Acc-EUR | LU0115769746 | 142,42% |

| 42 | AB - Global Equity Blend Portfolio I EUR Acc | LU0232552199 | 138,28% |

| 43 | BNY Mellon - Global Equity A EUR | IE0004003764 | 135,11% |

| 44 | Capital Group Global Equity Fund (LUX) B | LU0114999021 | 134,28% |

| 45 | iShares Edge MSCI World Minimum Volatility UCITS ETF USD (Acc) (EUR) | IE00B8FHGS14 | 133,16% |

| 46 | MFS Meridian Funds - Global Research A1 EUR | LU0219417861 | 131,81% |

| 47 | Investec Global Strategy Fund - Global Strategic Equity A Acc EUR | LU0345771702 | 131,62% |

| 48 | Euromobiliare IF - Dynamic Multimanager B | LU0241092831 | 130,12% |

| 49 | Generali Investments SICAV - Global Equity DX | LU0260158638 | 127,54% |

| 50 | Raiffeisen - Azionario Etico T | AT0000677919 | 126,78% |

| 51 | Arca Azioni Internazionali | IT0000382264 | 126,09% |

| 52 | Soprarno Esse Stock B | IT0004353469 | 125,87% |

| 53 | Amundi Funds - Pioneer Global Equity F EUR (C) | LU1883833789 | 124,21% |

| 54 | BNP Paribas Funds Sustainable Global Low Vol Equity I Cap | LU0823418115 | 121,57% |

| 55 | AB - Global Equity Blend Portfolio A EUR Acc | LU0232549211 | 120,03% |

| 56 | Anima Selezione Globale B | IT0001036257 | 119,66% |

| 57 | Robeco QI Global Conservative Equities I EUR | LU0705783958 | 118,74% |

| 58 | Esperia Funds SICAV Russell Global Equity I Acc | LU0668369670 | 116,00% |

| 59 | Soprarno Esse Stock A | IT0004245590 | 114,49% |

| 60 | Allianz MultiPartner - Multi90 | IT0003081574 | 111,19% |

| 61 | Esperia Funds SICAV Russell Global Equity C Acc | LU0559616114 | 109,08% |

| 62 | SEB Sustainability Fund Global C EUR | LU0036592839 | 105,90% |

| 63 | Euromobiliare IF - Dynamic Multimanager A | LU0284571469 | 105,47% |

| 64 | BNP Paribas Funds Sustainable Global Low Vol Equity Classic Cap | LU0823417810 | 100,27% |

| 65 | Raiffeisen - Azionario Multimanager Attivo T | AT0000796453 | 96,39% |

| 66 | Kathrein - Mandatum 100 T | AT0000739792 | 91,57% |

| 67 | Etica Azionario R | IT0004097405 | 91,30% |

| 68 | Mediolanum Challenge International Equity L A | IE0032082988 | 84,06% |

| 69 | Mediolanum Challenge Provident 1 P A | IE00B1P83Q26 | 83,88% |

| 70 | Natixis AM Funds Seeyond Global MinVariance I/A (EUR) | LU0935230671 | 82,26% |

| 71 | SEB Global Chance/Risk C | LU0122113094 | 81,67% |

| 72 | Planetarium Fund - Riverfield Equities B EUR | LU0221439135 | 77,51% |

| 73 | Enjeux Nouveaux Mondes | FR0010701433 | 76,39% |

| 74 | Corbeille Univers Performance International | FR0010147694 | 74,16% |

| 75 | Oddo Investissement CR-EUR | FR0000446692 | 72,52% |

| 76 | Natixis AM Funds Seeyond Global MinVariance R/A (EUR) | LU0935231216 | 64,38% |

| 77 | LUX IM ESG Pictet Future Trends FX | LU1130036343 | 61,05% |

| 78 | GAM Star Worldwide Equity EUR Acc | IE00B0HF3C06 | 55,69% |

| 79 | LUX IM ESG Pictet Future Trends EX | LU1130036186 | 54,74% |

| 80 | Robeco QI Global Conservative Equities B EUR | LU0705780269 | 39,02% |

| 81 | BG Selection SICAV - Global Dynamic AX | LU0343766381 | 35,15% |

Dall'analisi della classifica, che comprende 81 fondi ad accumulazione dei proventi, emerge un quadro interessante sulla distribuzione dei 9 ETF (evidenziati in blu) rispetto ai fondi a gestione attiva.

Le ottime performance degli ETF li colloca nelle posizioni di vertice della classifica. In particolare, troviamo:

- Un ETF che replica l'MSCI World ex-Europe al 2° posto.

- Due ETF che replicano l'indice MSCI World rispettivamente al 9° e 11° posto.

Un gruppo di quattro ETF che replicano l'indice MSCI All World Country (ACWI) – che include sia mercati sviluppati che emergenti – si posiziona in modo compatto tra il 21° e il 25° posto.

Chiudono la presenza degli ETF in classifica due prodotti con caratteristiche particolari:

- Al 29° posto, un ETF che applica filtri ESG e non contiene società legate ad alcool, tabacco, scommesse ecc.

- Al 45° posto, un ETF che privilegia società a bassa volatilità.

Un importante aspetto che emerge dall'analisi è che i fondi a gestione attiva con le performance migliori – salvo pochissime eccezioni – appartengono a classi istituzionali o sono soggetti a vincoli particolari, come elevate soglie minime di investimento.

Di fatto, questi prodotti non sono accessibili all'investitore retail medio.

Ma anche ignorando le limitazioni previste dalle classi istituzionali, il quadro che emerge non è incoraggiante per la gestione attiva: solo una minima parte dei fondi attivi è riuscita a superare le performance degli ETF, mentre molti hanno registrato rendimenti largamente inferiori a quelli del mercato.

Nonostante l'ampia analisi effettuata, è importante sottolinearne i limiti metodologici o tecnici:

- Il database potrebbe non includere tutti i fondi esistenti della categoria.

- Sono stati considerati solo fondi denominati in euro, escludendo quelli in altre valute o quelli hedgiati.

- Non sono stati inclusi i fondi con una serie storica inferiore a 10 anni.

- Alcuni fondi attivi potrebbero aver registrato una volatilità inferiore agli ETF.

- La classifica potrebbe variare parecchio modificando il periodo di analisi.

- Nonostante l’impegno profuso nel mantenere un database aggiornato, diversi fondi hanno modificato il loro nome. Per non fare confusione, il modo più affidabile per identificarli è attraverso il loro ISIN.

- Presenza del Survivorship Bias. L'analisi non include i fondi che negli ultimi 10 anni sono stati chiusi, fusi, hanno modificato la loro strategia di investimento o la loro categoria. Questi fondi, generalmente caratterizzati da performance scadenti, avrebbero reso la classifica molto più penalizzante per i fondi a gestione attiva qualora fossero stati inclusi.

Il futuro del risparmio gestito vedrà probabilmente una lunga coesistenza tra gestione attiva e passiva, uno scenario che, paradossalmente, porta benefici a entrambe le categorie di investitori.

Da un lato, come brillantemente osservato da Sharpe, gli investitori in strumenti passivi traggono vantaggio dall'attività di ricerca e analisi svolta dai gestori attivi, beneficiando dell'efficienza dei prezzi di mercato senza sostenerne i costi.

Dall'altro, la presenza e la crescita della gestione passiva esercita una pressione competitiva sul settore attivo, spingendolo verso una maggiore efficienza e costi più contenuti, a vantaggio anche degli investitori che preferiscono mantenere un approccio attivo.

Questa dinamica di mercato crea quindi un equilibrio virtuoso, dove la competizione tra i due approcci sembra contribuire a migliorare l'efficienza complessiva del sistema finanziario.

6. Conclusioni

La scelta tra gestione attiva e passiva, pur essendo fondamentale, rappresenta solo uno dei tasselli nel processo di investimento.

Un investimento di successo richiede un'attenta valutazione di molteplici fattori: la definizione di una strategia coerente, la scelta di un orizzonte temporale adeguato, l'analisi della propria propensione al rischio e una chiara comprensione dei mercati e degli strumenti finanziari utilizzati.

L'efficacia di un investimento dipende dalla combinazione equilibrata di tutti questi elementi, senza dimenticare che anche la migliore strategia deve fare i conti con l'imprevedibilità dei mercati: persino un processo d'investimento impeccabile può generare risultati negativi se il mercato si muove nella direzione opposta alle attese.

Il mondo degli investimenti ci insegna una lezione fondamentale: la pazienza è una virtù indispensabile. Purtroppo, non esistono scorciatoie per la creazione di valore nel lungo termine: anzi, la ricerca di guadagni facili e veloci spesso si rivela la strada più breve verso pesanti perdite.

Un ultimo, essenziale, punto da tenere sempre in mente è il seguente: le crisi dei mercati finanziari non sono eventi eccezionali, ma parte integrante del funzionamento dei mercati stessi.

In un orizzonte di lungo termine, è quasi inevitabile che il vostro portafoglio attraversi almeno una fase di forte turbolenza. In questi momenti, mantenere la calma è essenziale: il panico e le decisioni impulsive rischiano di arrecare più danni della crisi stessa.

Il tempo, non il timing, è il vero amico dell'investitore consapevole.