Value Averaging: analisi avanzata

- Information

- PAC 4342 hits

- Prima pubblicazione: 26 Settembre 2021

«Progress lies not in enhancing what is, but in advancing toward what will be».

Khalil Gibran

Passiamo al backtest di un numero molto più elevato di PAC Value Averaging e PAC a rate costanti sul fondo Raiffeisen Azionario Globale VT (ISIN: AT0000785266).

Al solito, ribadiamo che la nostra scelta non esprime alcun giudizio di merito su questo specifico fondo o sulla gestione attiva: il consiglio, semmai, è quello di investire utilizzando strumenti passivi come gli ETF.

Il motivo per cui utilizziamo il Raiffeisen è essenzialmente uno: ha una serie storica molto lunga.

Gli ETF, parecchio più economici dei fondi a gestione attiva, sono invece lo strumento ideale per investire nel mondo reale, se desiderate farlo: il problema è che sono prodotti finanziari relativamente nuovi e i loro backtest non permettono di andare più indietro di 10-15 anni.

Potete considerare i risultati dei backtest presentati in questo articolo (e anche quelli degli articoli precedenti) come approssimazioni per difetto delle performance che si sarebbero realizzate utilizzando un ETF.

In questo articolo simuliamo i piani di accumulo delle seguenti durate: 2, 3, 4, 5, 6, 7, 8, 9, 10, 15, 20, 25 e 30 anni. L’ammontare della rata è ancora pari a 300 euro. Il periodo di analisi è compreso tra novembre 1986 e settembre 2021.

Stavolta, saranno conteggiate anche le commissioni di transazione: 3 euro per ogni versamento e, nel caso del Value Averaging puro, 3 euro per ogni vendita.

Il giorno del pagamento delle rate (o di eventuali vendite di quote) è il 15 di ogni mese.

Simuleremo le varianti di Value Averaging analoghe a quelle dei PAC Value Averaging dell'articolo precedente e le confronteremo con i PAC a rate costanti di pari rata e durata.

È bene ricordarsi che i parametri personalizzabili sono numerosi e, chi volesse eseguire altri backtest di questo o di qualsiasi altro fondo o ETF, potrà farlo grazie all'Analisi PAC di Dedalo Invest.

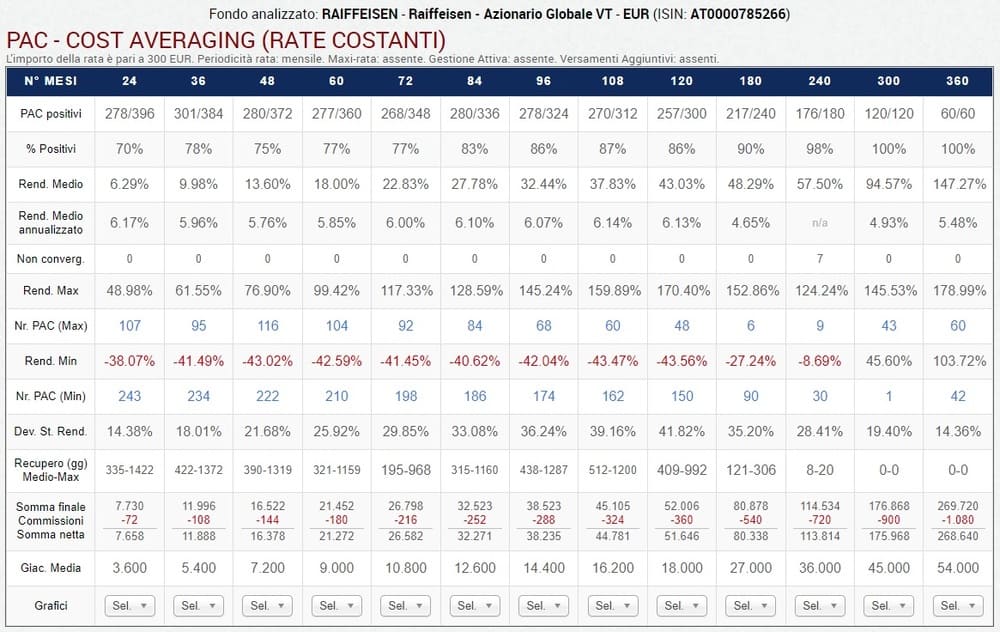

Partiamo dall’analisi dei PAC a rate costanti (Cost Averaging):

Questi risultati verranno confrontati con quelli delle diverse tipologie di Value Averaging.

Il PAC a rate costanti analizzato in precedenza aveva generato 257.517,32 euro, con un rendimento del 136,08%.

I piani di accumulo di durata trentennale sono adesso 60 (ultima colonna sulla destra), con una somma finale media di 268.640 euro: circa 11.000 euro in più.

Il piano di accumulo analizzato nel capitolo precedente è il primo di questi 60 ed è, evidentemente, un PAC che ha performato sotto la media.

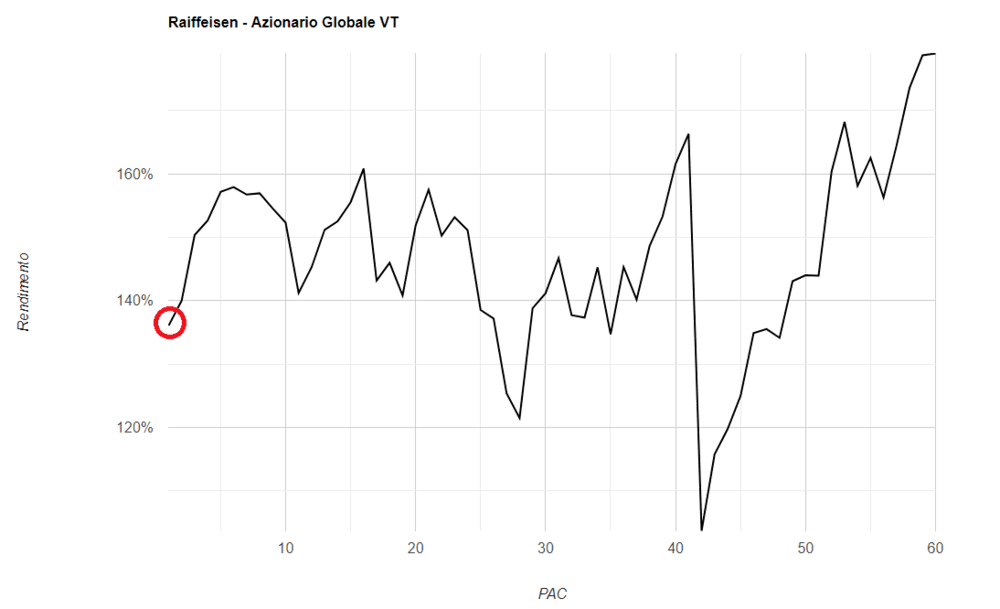

Il grafico seguente, che mostra i rendimenti dei 60 PAC, lo conferma:

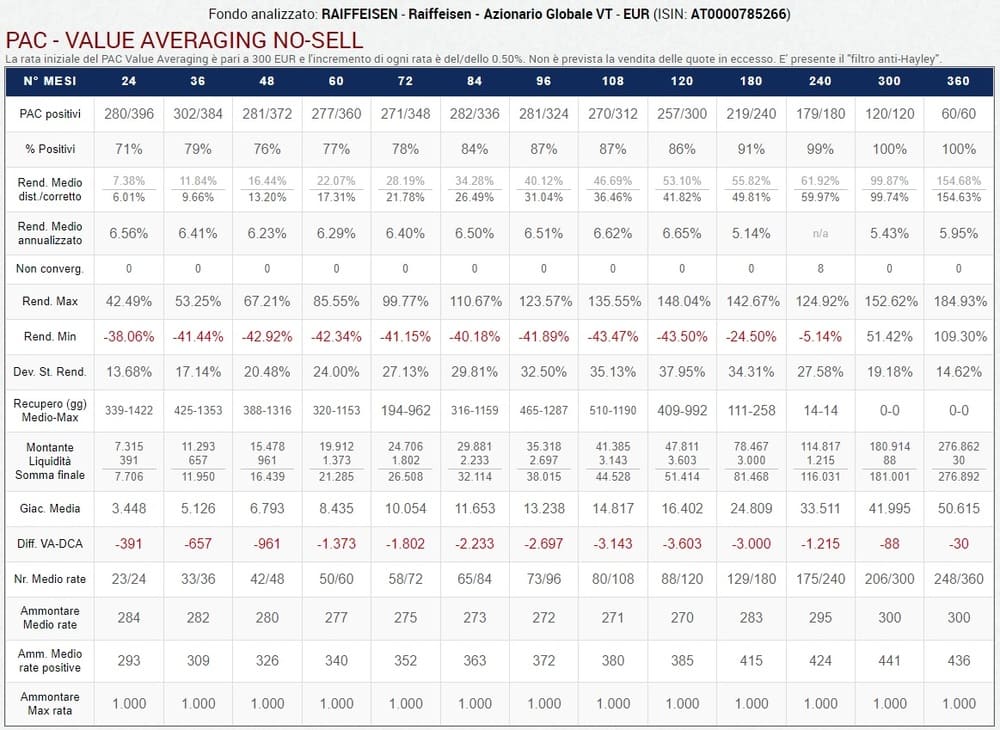

Passiamo adesso ai PAC Value Averaging No-Sell: partiamo con un incremento del target dello 0,50%, un massimale di 1000 euro a versamento e il filtro anti-Hayley attivato:

La tabella fornisce molte informazioni, che saranno commentate e confrontate con quelle del Cost Averaging:

- Il numero e la percentuale di piani di accumulo positivi sono superiori (o uguali) in ogni durata. Ad esempio, 4 PAC a rate costanti su 180 della durata di 20 anni hanno prodotto un rendimento negativo: 179 su 180 PAC Value Averaging, invece, sono risultati positivi.

- Vengono visualizzati due rendimenti medi: il primo, in grigio più chiaro, è il rendimento medio distorto, ovvero quello calcolato senza tenere conto della liquidità residua. Il secondo rendimento è quello corretto: fino alla durata di 15 anni è inferiore a quello dei PAC a rate costanti: dai 20 anni in su, è superiore.

Questi risultati aiutano a capire l’entità della distorsione di cui avevamo accennato nell'articolo precedente e nella terza critica al Value Averaging. - I rendimenti annualizzati sono più elevati: 6,56% contro 6,17% nei PAC della durata più breve (2 anni); 5,95% contro 5,48% nei piani della durata massima.

Vedremo in seguito come queste differenze siano dovute alla distorsione originata dalla liquidità residua e da quella sottolineata da Hayley, presentata nella quinta critica al Value Averaging.

I rendimenti annualizzati sono la misura meno affidabile nella valutazione del Value Averaging. - I rendimenti massimi sono inferiori a quelli dei PAC a rate costanti fino alla durata di 15 anni. Sulle durate più lunghe, sono più alti.

- I rendimenti minimi sono superiori a quelli dei PAC a rate costanti. Sono rendimenti corretti e costituiscono un primo indizio di come i rendimenti del Value Averaging siano meno volatili di quelli del Cost Averaging.

- La miglior riprova della minore volatilità viene fornita dalla deviazione standard dei rendimenti, che nei PAC Value Averaging è inferiore a quella dei Cost Averaging in quasi tutte le durate. È un risultato interessante, perché gli investitori sono spesso disposti a rinunciare a un po’ di rendimento atteso in cambio di un rischio minore.

- I periodi di recupero medi e massimi del Value Averaging sono molto simili a quelli del Cost Averaging. Un periodo di recupero più corto è preferibile: nei PAC che hanno originato una perdita (eventualità che nessuna strategia di investimento riuscirà mai a evitare nel 100% dei casi), il numero di giorni che devono trascorrere prima che l'investimento torni in parità è minore.

Non sembrano esserci molte differenze da questo punto di vista. - Giacenza media: è minore nei piani di accumulo Value Averaging. Giacenza media e liquidità residua sembrano essere grandezze inversamente proporzionali. Una giacenza media bassa si verifica di solito in concomitanza di PAC Value Averaging dall’alta liquidità residua. L’assenza di liquidità residua al termine dei PAC, tuttavia, non comporta necessariamente una giacenza media uguale a quella di un PAC Cost Averaging: conta non tanto la liquidità residua al termine dei PAC, quanto la liquidità media disponibile durante la vita dei PAC.

- Montante/Liquidità/Somma finale: Il montante è il valore delle quote che, a fine investimento, risultano ancora investite. La liquidità (residua) è la somma non investita che, a fine PAC, sarà disponibile sul conto corrente o sul conto deposito (sempre pari a 0 in un PAC a rate costanti). La somma finale è la cifra totale generata dal piano di accumulo e si ottiene aggiungendo il montante alla liquidità.

La somma finale generata dai PAC Value Averaging è inferiore a quella dei Cost Averaging soltanto nei PAC della durata compresa tra 6 e 10 anni.

La tabella del Value Averaging dispone di alcune misure che non sono presenti nei PAC a rate costanti:

- Differenza tra i pagamenti cumulati di un piano di accumulo Value Averaging e di un Cost Averaging: corrisponde alla liquidità inutilizzata a fine investimento (con segno opposto) e non comprende eventuali fondi di liquidità iniziale.

- Numero medio delle rate versate: nel Value Averaging i versamenti sono generalmente inferiori al numero dei mesi; questa differenza cresce con l’aumentare della lunghezza dei piani di accumulo (se nei PAC di 24 mesi sono state mediamente versate 23 rate, in quelli di 360 mesi ne sono state versate soltanto 248).

- Ammontare medio delle rate versate (rate nulle incluse): nei piani di accumulo brevi è di poco inferiore alla rata iniziale di 300 euro. Con l'aumentare della durata dei PAC questa differenza cresce, per poi tornare a diminuire e ad annullarsi nei PAC di 25 e 30 anni.

- Ammontare medio delle sole rate positive: è una misura simile alla precedente, ma esclude le rate nulle (e le vendite, nel Value Averaging puro). Il valore è ovviamente più alto del precedente. L’importo medio di tutte le rate moltiplicato per il numero di rate previste da un PAC dovrà essere uguale all’importo medio delle sole rate positive moltiplicato per il numero di rate effettivamente versate.

Nei piani trentennali, ad esempio, 300 x 360 = 436 x 248 (la differenza è dovuta alle approssimazioni agli interi, sia degli importi medi che del numero delle rate). - Ammontare massimo versato: identifica il valore della più alta rata versata. È l’importo più elevato in assoluto tra quelli versati in tutti i piani di accumulo di una certa durata; non si tratta quindi di una media delle rate più alte.

La seconda critica al Value Averaging faceva riferimento proprio all’ammontare molto alto di alcuni versamenti, che possono adesso essere misurati con precisione.

Nel nostro backtest, in tutte le durate dei PAC si è arrivati a versare l'importo massimo previsto: 1000 euro. Di nuovo, non si tratta di una media: questo significa che, ad esempio, in almeno uno dei 396 PAC della durata di 2 anni si è arrivati a versare un importo pari a 1000 euro.

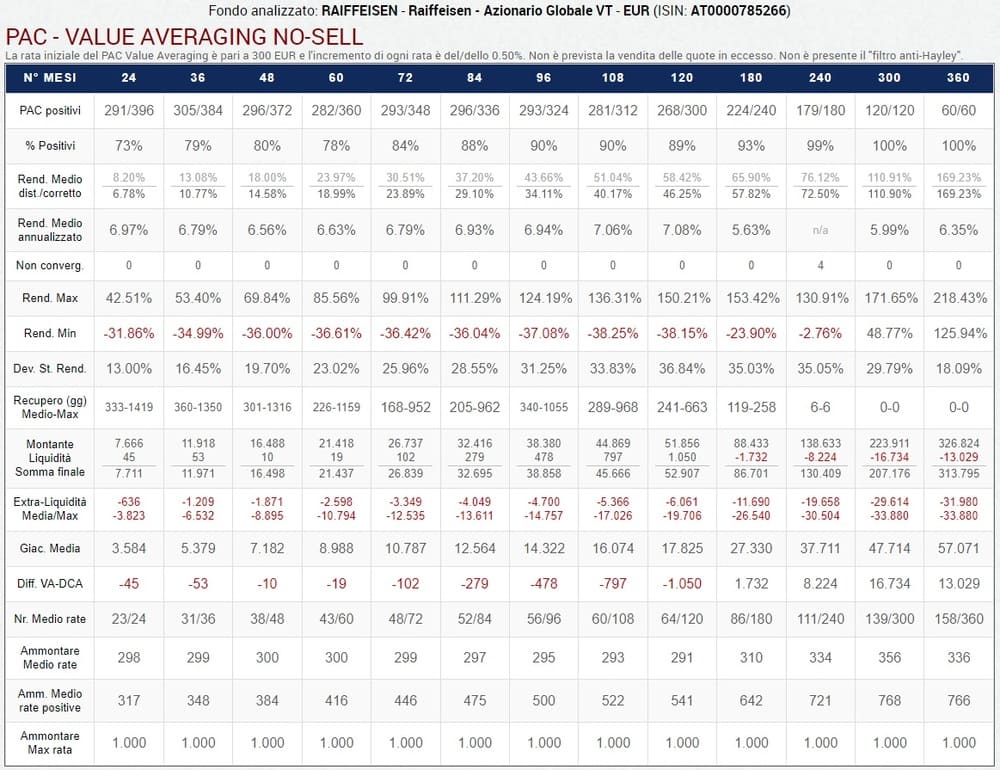

Disattiviamo adesso il filtro anti-Hayley. Vediamo come cambiano i risultati dei nostri backtest:

Rispetto a prima, ci sono delle differenze importanti:

- Il numero e la percentuale di PAC positivi sono aumentati.

- Il rendimento medio e i rendimenti del PAC migliore e peggiore sono cresciuti sensibilmente.

- La deviazione standard dei rendimenti è addirittura diminuita per i PAC di durata uguale o inferiore ai 10 anni, mentre è cresciuta per quelli più lunghi.

- Il periodo di recupero medio è diminuito sensibilmente; quello massimo è stato ritoccato al ribasso un po' in tutte le durate dei PAC.

- Le somme finali e le giacenze medie sono cresciute, in modo tanto maggiore quanto più lunga è la durata dei PAC. Nei PAC di durata uguale o superiore a 15 anni la liquidità è negativa: significa che, in media, al termine di ogni PAC è stata impiegata della extra-liquidità.

Quanta liquidità sarebbe stato necessario accantonare, esattamente?

Ce lo dice la riga successiva, quella della Extra-Liquidità Media/Max: i due valori che appaiono in ogni cella identificano, per ogni durata dei PAC, il fabbisogno medio e massimo di extra-liquidità che sarebbe servita durante la vita dei PAC.

In altre parole, quando non si applica il filtro anti-Hayley, è molto probabile che durante la vita dei piani di accumulo debba essere impiegata extra-liquidità. Anche quando a fine investimento rimane molta liquidità inutilizzata, ci potrebbero essere stati dei momenti precedenti in cui un po’ di extra-liquidità sarebbe stata necessaria: il valore medio e massimo viene quantificato proprio da queste misure.

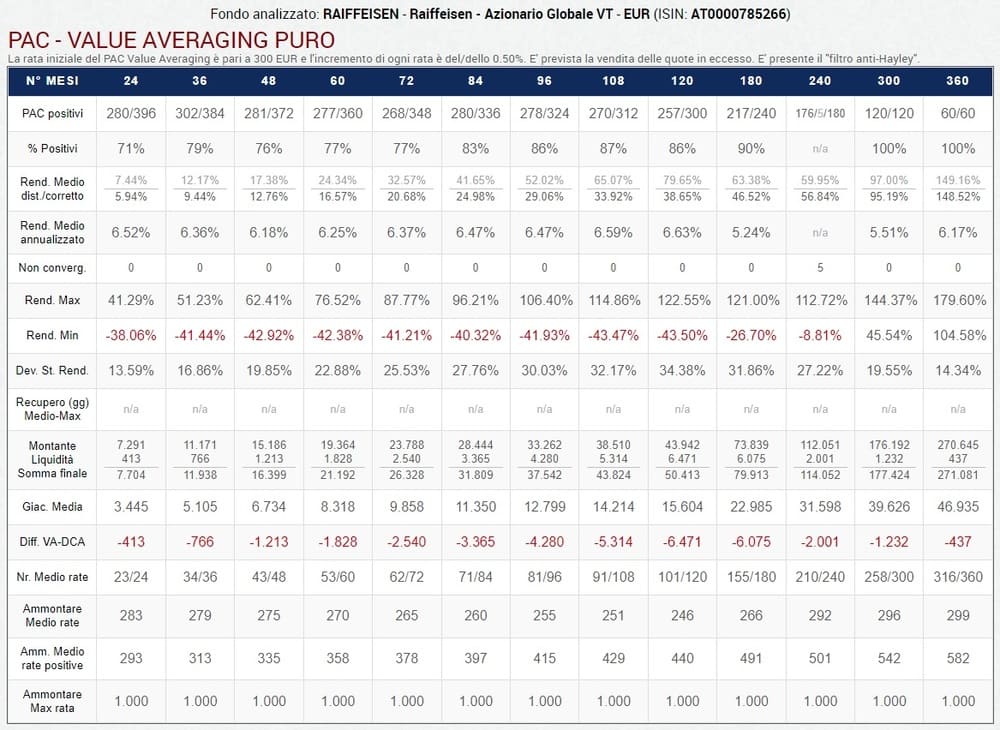

Passiamo quindi al Value Averaging puro, partendo dai backtest con il filtro di Hayley attivato e mantenendo l'incremento percentuale del target allo 0,50% e l'importo massimo di ogni versamento pari a 1000 euro:

Ricordiamo che i piani di accumulo Value Averaging puri prevedono la vendita di quote quando il valore corrente di queste ultime è superiore al target.

Le percentuali di successo sono alte, ma tutti i risultati – in termini di rendimento medio e massimo – sono inferiori sia a quelli del Value Averaging No-Sell che a quelli dei PAC a rate costanti, con l'eccezione dei PAC dalle durate più lunghe per quanto riguarda il rendimento medio (25 e 30 anni).

La giacenza media è più bassa: nel Value Averaging puro, i disinvestimenti sono frequenti.

Un’ulteriore particolarità del Value Averaging puro è che, se nel Value Averaging No-Sell dalla durata più lunga (30 anni) il totale dei versamenti era stato pari a 108.000 euro (rata media di 300 euro x 360 rate, o rata positiva media di 436 euro x 248 rate), nel Value Averaging puro la cifra totale versata è salita in modo esponenziale: 183.912 euro (rata media di 582 euro, 316 rate versate).

La differenza è enorme, ma è dovuta all’alternanza dei flussi monetari in entrata e in uscita: gran parte di questa somma è stata generata dai continui investimenti e disinvestimenti di denaro.

In altre parole, nei piani di accumulo Value Averaging No-Sell (e in quelli a rate costanti) il denaro investito è sempre denaro “fresco”; nei PAC Value Averaging puri, invece, il denaro disinvestito viene spesso reimpiegato.

Questa caratteristica costituisce il fulcro della filosofia di investimento del Value Averaging, così come originariamente pensata da Edleson: generare valore senza dover necessariamente apportare nuovo denaro ogni volta che si effettua un versamento.

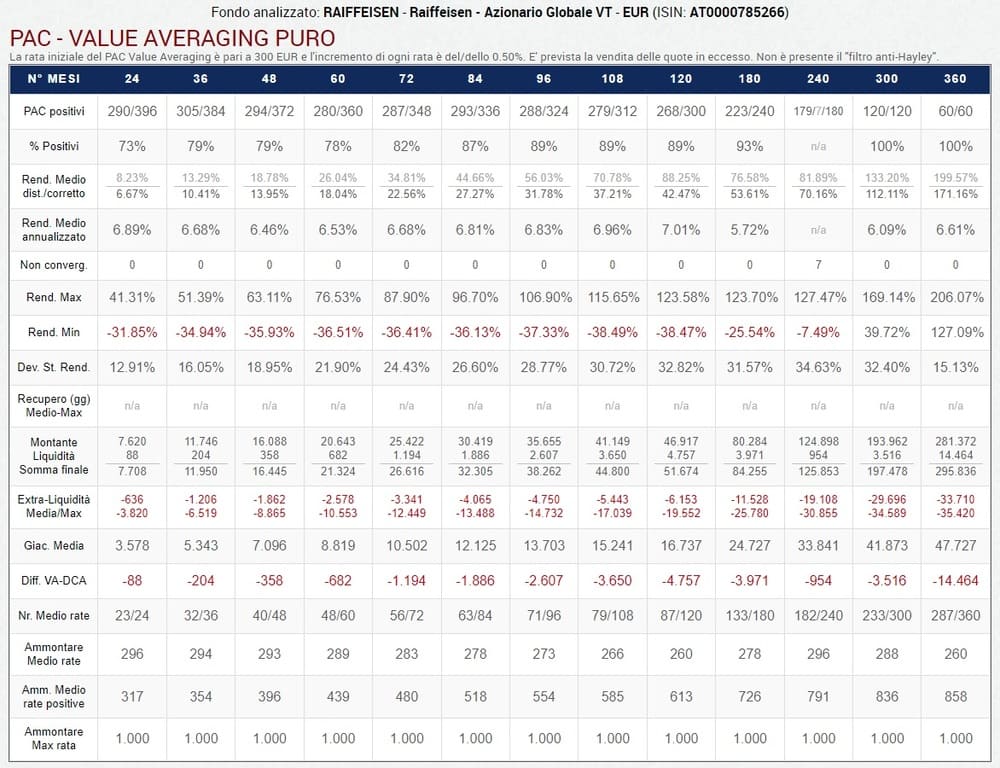

Vediamo cosa accade ai PAC Value Averaging puri se togliamo il filtro anti-Hayley:

L'utilizzo di extra-liquidità fa aumentare il numero e la percentuale dei PAC positivi.

I rendimenti migliorano decisamente rispetto a prima, anche se sembrano rimanere leggermente inferiori a quelli del Value Averaging No-Sell con il filtro anti-Hayley disattivato.

Alla fine dei PAC rimane della liquidità inutilizzata nei PAC di tutte le durate ma, come si può vedere nella riga della Extra-Liquidità Media/Max, durante la vita dei PAC è necessario avere un fondo di extra-liquidità per far fronte al fabbisogno.

La giacenza media è superiore rispetto a prima, ma rimane inferiore in media a quella di un equivalente PAC Value Averaging No-Sell.

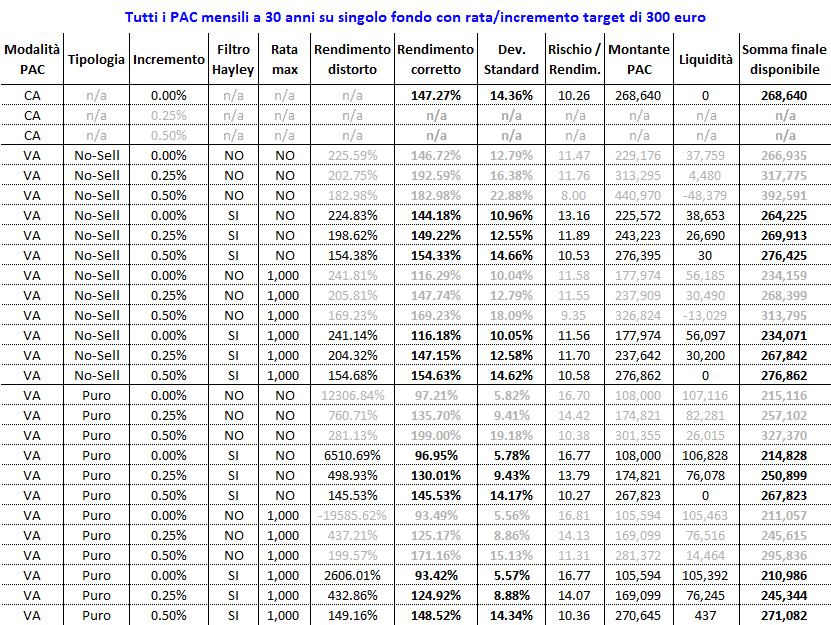

Come nel caso del singolo piano di accumulo analizzato nel precedente articolo, riassumiamo in un’unica tabella tutti i risultati dei backtest effettuati sui piani di accumulo trentennali:

Come già anticipato, i risultati sono migliori di quelli ottenuti sul singolo PAC analizzato nell'articolo precedente.

È la conferma che quel PAC aveva ottenuto delle performance inferiori alla media (ricordiamo che si trattava del primo dei 60 piani di accumulo che hanno generato i risultati di questa tabella).

Ovviamente, le differenze non sono troppo marcate, dato che nonostante i 60 PAC siano stati backtestati in modalità rolling, buona parte della serie storica utilizzata è comune a tutte le 60 simulazioni.

Quale sarebbe stata l’opzione migliore per questi 60 PAC trentennali?

Escludendo le simulazioni effettuate senza la presenza del filtro anti-Hayley (in grigio nella tabella), in ordine di somma finale troviamo:

- PAC Value Averaging No-Sell con incremento del target dello 0,50% e rata massima di 1000 euro: somma finale di 276.862 euro e rendimento del 154,63%.

- PAC Value Averaging No-Sell con incremento del target dello 0,50% senza rata massima: somma finale di 276.425 euro e rendimento del 154,38%.

- PAC Value Averaging puro con incremento del target dello 0,50% e rata massima di 1000 euro: somma finale di 271.082 euro e rendimento del 148,52%.

Entra in classifica il Value Averaging puro ma, ancora una volta, il PAC a rate costanti (Cost Averaging) non si classifica nelle prime 3 posizioni.

Il rendimento è fondamentale, ma non è l’unica misura importante in materia di investimenti: l’altra è la volatilità. La volatilità, che nelle nostre simulazioni viene misurata dalla deviazione standard dei rendimenti finali, è un indicatore di rischio che viene troppo spesso sottovalutato.

L’ordine in base alla volatilità è il seguente:

- Value Averaging puro con incremento del target costante e rata massima di 1000 euro: 5,57%.

- Value Averaging puro con incremento del target costante senza rata massima: 5,78%.

- Value Averaging puro con incremento del target dello 0,25% e rata massima di 1000 euro: 8,88%.

Purtroppo, i PAC meno volatili sono tra quelli che avevano generato i rendimenti più bassi. L’economia e la finanza sono costellate da trade-off: quello tra rischio e rendimento è forse il più significativo. Anche in questo caso, si conferma la regola che un rendimento atteso più alto implichi un rischio più alto.

I piani di accumulo a rate costanti trentennali hanno registrato una deviazione standard del 14,36%: leggermente più bassa di quella dei piani posizionatisi nelle prime due posizioni in termini di rendimento, ma superiore a quella dei PAC in terza posizione. Anche questo è un risultato che può essere interpretato in favore di una maggior efficienza del Value Averaging sul Cost Averaging.

Nella tabella è presente il rapporto tra rendimento e rischio: questa misura è tanto migliore quanto più alto è il suo valore, dal momento che al numeratore si trova il rendimento (che vogliamo massimizzare), e al denominatore il rischio (che vogliamo minimizzare).

È una misura ausiliaria e non si dovrebbero effettuare scelte di investimento a partire dal solo rapporto rendimento/rischio: un valore elevato può essere causato sia da un alto rendimento che da una bassa volatilità. La preferenza dell’una o dell’altra è una scelta personale, che non può e non deve mai essere generalizzata.

Abbiamo simulato alcune migliaia di PAC, ma sono pur sempre PAC costruiti sullo stesso fondo. Non ci permettono di trarre conclusioni in termini assoluti sulla maggiore o minore bontà dei PAC Value Averaging rispetto a quelli a rate costanti.

Backtestando un fondo diverso, magari caratterizzato da un trend discendente di lungo termine, i risultati potrebbero essere molto diversi. La stessa cosa potrebbe accadere selezionando dei parametri diversi nel Value Averaging: una rata massima superiore o inferiore o una diversa percentuale di crescita del target.

Si deve inoltre tenere in debito conto il fatto che i rendimenti presentati in tutte le nostre analisi sono al lordo delle imposte sul capital gain: nei Value Averaging puro, però, ogni disinvestimento sarebbe probabilmente gravato dall'immediato prelievo fiscale, mentre nel Value Averaging No-Sell e nel Cost Averaging esso avverrebbe soltanto alla fine del PAC.

Purtroppo, anche se non abbiamo approfondimenti numerici da mostrare, possiamo affermare che il prelievo fiscale anticipato è un argomento che depone in netto sfavore dei PAC Value Averaging puri.

Lo scopo delle nostre analisi non era tanto quello di decretare un vincitore: piuttosto, quello di capire meglio i principi di funzionamento di ciascuna strategia di investimento per permettere a ogni investitore di scegliere quella che preferisce.

Nel prossimo articolo, che sarà l'ultimo di questa collezione dedicata ai PAC a rate costanti e Value Averaging, concluderemo la nostra indagine e presenteremo alcuni riferimenti bibliografici e percorsi di approfondimento per chi fosse interessato a continuare lo studio di queste importanti strategie di investimento.

La collezione di articoli "I segreti dei PAC svelati dai backtest" contiene:

- Analisi di base dei PAC a rate costanti.

- Analisi avanzata dei PAC a rate costanti, parte prima.

- Analisi avanzata dei PAC a rate costanti, parte seconda.

- Motivazioni e conseguenze del disinvestimento anticipato di una parte delle quote accumulate nei PAC.

- Motivazioni e conseguenze dei versamenti aggiuntivi nei PAC (prima parte).

- Motivazioni e conseguenze dei versamenti aggiuntivi nei PAC (seconda parte).

- Value Averaging: critiche, vantaggi, tipologie.

- Analisi di base dei PAC Value Averaging.

- Analisi avanzata dei PAC Value Averaging.

- Conclusioni.

Articolo completo sui PAC a rate costanti: PAC Cost Averaging – Costruire un capitale in ogni condizione di mercato.

Articolo completo sui PAC Value Averaging: Value Averaging – Investire senza temere una crisi finanziaria.