13.3.12 Gyroscopic Investing Desert Lazy portfolio

- Information

- Prima pubblicazione: 05 Aprile 2022

«If you put the federal government in charge of the Sahara Desert, in 5 years there'd be a shortage of sand».

Milton Friedman

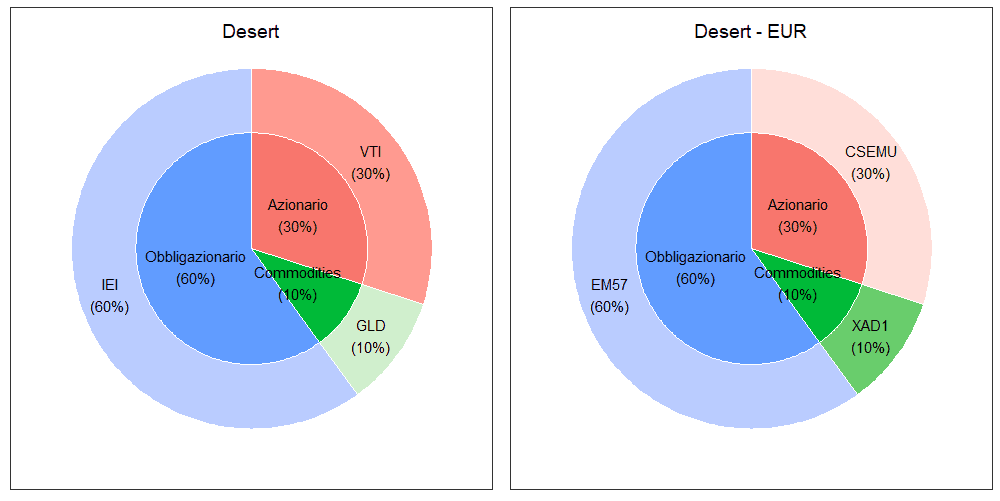

Il Gyroscopic Investing Desert (o, più semplicemente, Desert) Lazy portfolio è composto da 3 ETF.

Il 30% è costituito da azionario, il 60% da obbligazionario e il rimanente 10% da oro: è un portafoglio dal rischio medio.

Nella versione in USD, il Gyroscopic Investing Desert è composto dai seguenti ETF:

- 30% VTI: replica il mercato azionario statunitense (è un ETF di Vanguard dal TER eccezionalmente basso: 0,03%).

- 60% IEI: replica il mercato obbligazionario statunitense di medio termine (3-7 anni). È un ETF di iShares dal TER dello 0,15%.

- 10% GLD: replica la performance dell’oro (Gold bullion). È un ETF di SPDR dal TER dello 0,40%.

Nella versione in EUR, abbiamo utilizzato i seguenti ETF (descrizione e caratteristiche):

| Descrizione degli ETF che compongono il Gyroscopic Investing Desert | ||||

|---|---|---|---|---|

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| CSEMU | IE00B53QG562 | iShares Core MSCI EMU UCITS ETF EUR (Acc) | iShares | Replica i titoli azionari ad alta e media capitalizzazione dei paesi dell'unione monetaria ed economica europea |

| EM57 | LU1287023003 | Lyxor Euro Government Bond 5-7Y (DR) UCITS ETF - Acc | Lyxor | Replica i titoli di stato con scadenza 5-7 anni denominati in euro ed emessi da membri dell'eurozona |

| XAD1 | DE000A1EK0G3 | Xtrackers Physical Gold EUR Hedged ETC | DWS | Replica un'esposizione all'oro, con una copertura valutaria in euro, senza richiederne il possesso fisico |

| Caratteristiche degli ETF che compongono il Gyroscopic Investing Desert | |||||

|---|---|---|---|---|---|

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

| CSEMU | 0.12% | Fisica (Replica totale) | No | Ampia diversificazione | Niente di rilevante |

| EM57 | 0.17% | Fisica (Replica totale) | No | Ampia diversificazione | Niente di rilevante |

| XAD1 | 0.59% | Fisica (Replica fisica) | Sì | Assenza di rischio di cambio | TER alto |

Asset allocation del Gyroscopic Investing Desert Lazy portfolios

L’autore di questo Lazy portfolio è un utente del Gyroscopic Investing Forum.

Gli ETF utilizzati nei backtest dei portafogli in EUR potrebbero essere sostituiti da quelli elencati nelle due tabelle seguenti (descrizione e caratteristiche degli ETF). Alcuni ETF che replicano lo stesso indice (o un indice simile) potrebbero essere stati esclusi.

| Gli ETF seguenti sono possibili alternative dell'ETF: CSEMU | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| EUEUA | LU1600334798 | UBS ETF (LU) MSCI Europe UCITS ETF (hedged to EUR) A-acc | UBS | Replica i principali titoli azionari di 15 paesi europei industrializzati |

| SMEA | IE00B4K48X80 | iShares Core MSCI Europe UCITS ETF EUR (Acc) | iShares | Replica i principali titoli azionari dei più importanti paesi europei industrializzati |

| VWCG | IE00BK5BQX27 | Vanguard FTSE Developed Europe UCITS ETF (EUR) Acc | Vanguard | Replica i principali titoli azionari dei più importanti paesi europei industrializzati |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| EUEUA | 0.30% | Fisica (Replica totale) | Sì | - Buona diversificazione - Assenza di rischio di cambio |

Niente di rilevante |

| SMEA | 0.12% | Fisica (Campionamento ottimizzato) | No | Buona diversificazione | Rischio di cambio: una buona parte del fondo investe in paesi come il Regno Unito e la Svizzera, che hanno valute diverse dall'euro |

| VWCG | 0.11% | Fisica (Replica totale) | No | Buona diversificazione | Rischio di cambio: una buona parte del fondo investe in paesi come il Regno Unito e la Svizzera, che hanno valute diverse dall'euro |

| Gli ETF seguenti sono possibili alternative dell'ETF: EM57 | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| CSBGE7 | IE00B3VTML14 | iShares Euro Government Bond 3-7yr UCITS ETF (Acc) | iShares | Replica i titoli di stato denominati in euro con scadenza compresa tra 3 e 7 anni emessi dai paesi membri dell'EMU |

| CSBGU7 | IE00B3VWN393 | iShares USD Treasury Bond 3-7yr UCITS ETF (Acc) | iShares | Replica i titoli di stato denominati in dollari con scadenza compresa tra 3 e 7 anni statunitensi emessi dal tesoro americano |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| CSBGE7 | 0.20% | Fisica (Campionamento) | No | Assenza di rischio di cambio | Niente di rilevante |

| CSBGU7 | 0.07% | Fisica (Campionamento) | No | TER basso | Rischio di cambio |

| Gli ETF seguenti sono possibili alternative dell'ETF: XAD1 | ||||

|---|---|---|---|---|

| La lista è orientativa e non pretende di essere esaustiva | ||||

| Ticker | ISIN | Nome | Società emittente | Descrizione |

| EGLN | IE00B4ND3602 | iShares Physical Gold ETC (EUR) | iShares | Replica il prezzo a pronti dell'oro in dollari statunitensi |

| Ticker | TER | Replica | Hedging | PRO | CONTRO |

|---|---|---|---|---|---|

| EGLN | 0.15% | Fisica (metallo fisico) | No | TER basso | Rischio di cambio |

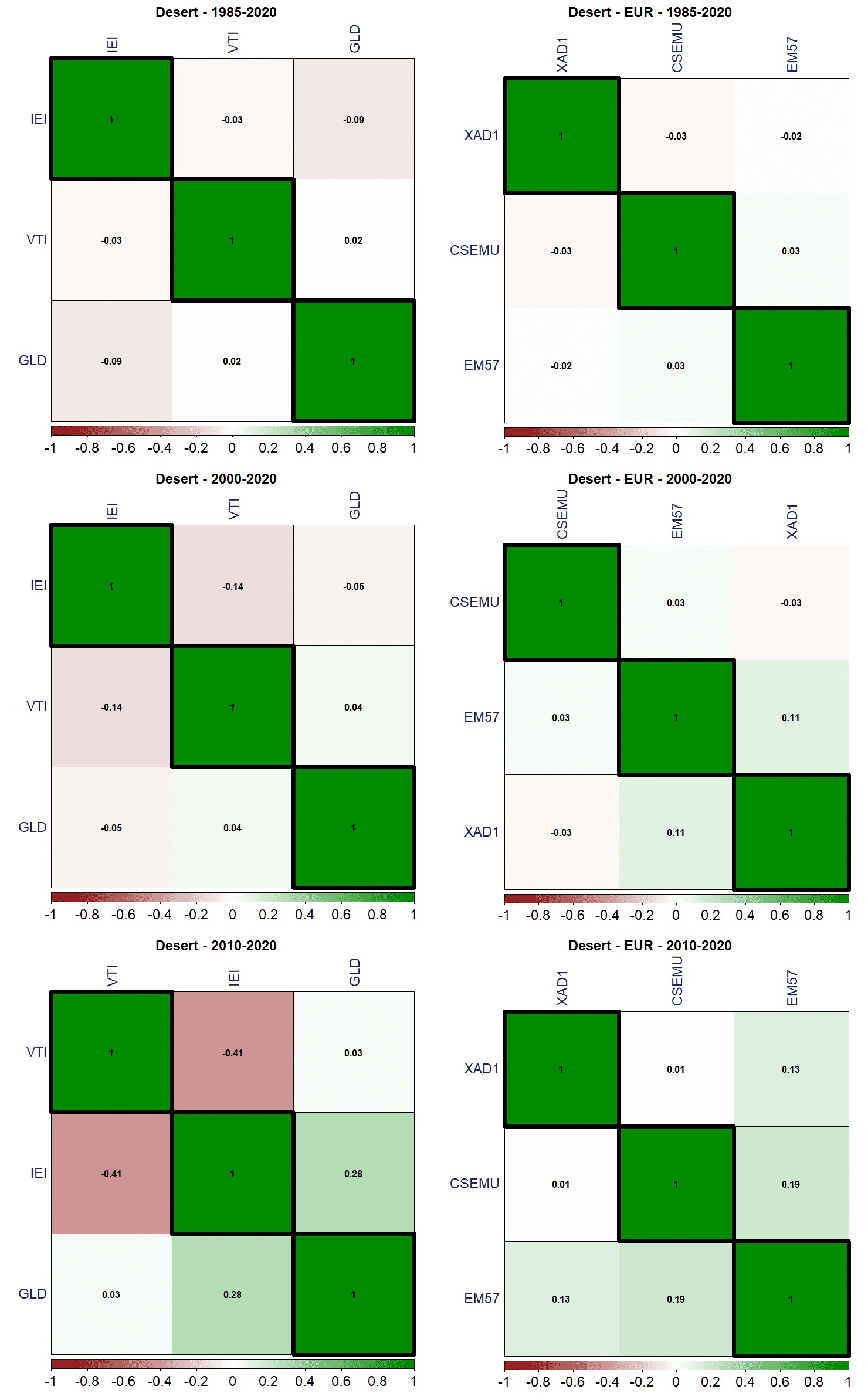

Vediamo la correlazione lineare tra i rendimenti degli ETF che compongono il Gyroscopic Investing Desert Lazy portfolio, sia in USD che in EUR e per tutte e 3 le durate analizzate:

Anche il Desert Lazy portfolio è composto da 3 ETF. A differenza dei precedenti, però, fa la sua comparsa una nuova asset allocation: l’oro.

La matrice di correlazione ci mostra che i 3 ETF costituiscono ciascuno un gruppo a sé stante. I 3 ETF sono molto poco correlati tra di loro: in qualche caso, la correlazione è negativa.

Il Gyroscopic Investing Desert Lazy portfolio si dimostra essere un portafoglio molto diversificato.

Negli investimenti, la teoria insegna che una maggior diversificazione implica una minor volatilità. Se questo fosse vero, il Desert dovrebbe essere meno volatile dei portafogli composti da 3 ETF che l’hanno fin qui preceduto.

Ovviamente, il 60% di asset obbligazionaria che caratterizza il Desert Lazy portfolio è il fattore che ancora di più dovrebbe incidere nella sua minor volatilità rispetto agli altri portafogli.

Verifichiamolo, anche se l’esito dovrebbe essere scontato. I risultati ci permetteranno però di ampliare le nostre considerazioni.

Vediamo la tabella sottostante:

| VOLATILITÀ | |||||||||

|---|---|---|---|---|---|---|---|---|---|

| Deviazione standard annualizzata dei rendimenti dei Lazy portfolios | |||||||||

| Lazy portfolio | USD 1985 | USD 2000 | USD 2010 | USD→EUR 1985 | USD→EUR 2000 | USD→EUR 2010 | EUR 1985 | EUR 2000 | EUR 2010 |

| Three Funds Bogleheads | 9.53% | 11.08% | 9.86% | 12.61% | 13.26% | 11.85% | 7.96% | 9.15% | 9.81% |

| Second Grader's Starter | 10.48% | 12.14% | 10.84% | 13.28% | 14.17% | 12.70% | 8.70% | 10.10% | 10.80% |

| Talmud | 9.70% | 10.91% | 8.93% | 15.19% | 14.31% | 11.45% | 7.07% | 8.14% | 9.01% |

| Margaritaville | 9.11% | 9.82% | 8.90% | 9.02% | 10.90% | 10.75% | 6.71% | 7.95% | 8.91% |

| Andrew Tobias | 7.98% | 8.85% | 7.58% | 11.65% | 12.52% | 10.60% | 6.17% | 6.95% | 7.35% |

| Dedalo Three1 | 15.41% | 18.26% | 17.15% | 16.06% | 18.44% | 17.73% | 12.13% | 14.38% | 14.80% |

| Desert | 7.11% | 6.19% | 4.71% | 13.74% | 11.44% | 8.66% | 4.27% | 4.84% | 5.61% |

|

1 Il portafoglio Dedalo Three sarà analizzato nel capitolo 13.2.29 |

|||||||||

La volatilità del Desert in USD e in EUR è la più bassa tra i portafogli composti da 3 ETF in tutte le durate dei backtest effettuati. La differenza dagli altri Lazy portfolios è considerevole. Era ciò che ci aspettavamo.

Così come era accaduto per i Lazy portfolios composti da 2 soli ETF, i risultati dei portafogli in USD→EUR sembrano seguire una logica diversa:

- Nel backtest del periodo che parte nel 1985, il Desert registra una volatilità del 13,74%. È la terza in ordine di grandezza, superata soltanto dal 16,06% del Dedalo Three e dal 15,19% del Talmud.

- Nel backtest del periodo che parte nel 2000, il Desert registra una volatilità dell’11,44%: la penultima in ordine di grandezza.

- Nel backtest del periodo che parte nel 2010, il Desert registra una volatilità dell’8,66%. In questo caso, è ancora il portafoglio meno volatile. Tuttavia, nella versione in USD il Desert era stato del 37,9% meno volatile rispetto al penultimo portafoglio in ordine di volatilità (Andrew Tobias) mentre adesso la percentuale si è ridotta al 18,3%.

Perché nei portafogli USD→EUR la volatilità del Desert cresce così tanto?

La risposta – di nuovo – è da ricercarsi nell’impatto del tasso di cambio tra USD e EUR.

Le considerazioni effettuate in seguito all’analisi della volatilità dei portafogli composti da 2 ETF possono essere estese anche a quelli di 3 ETF.

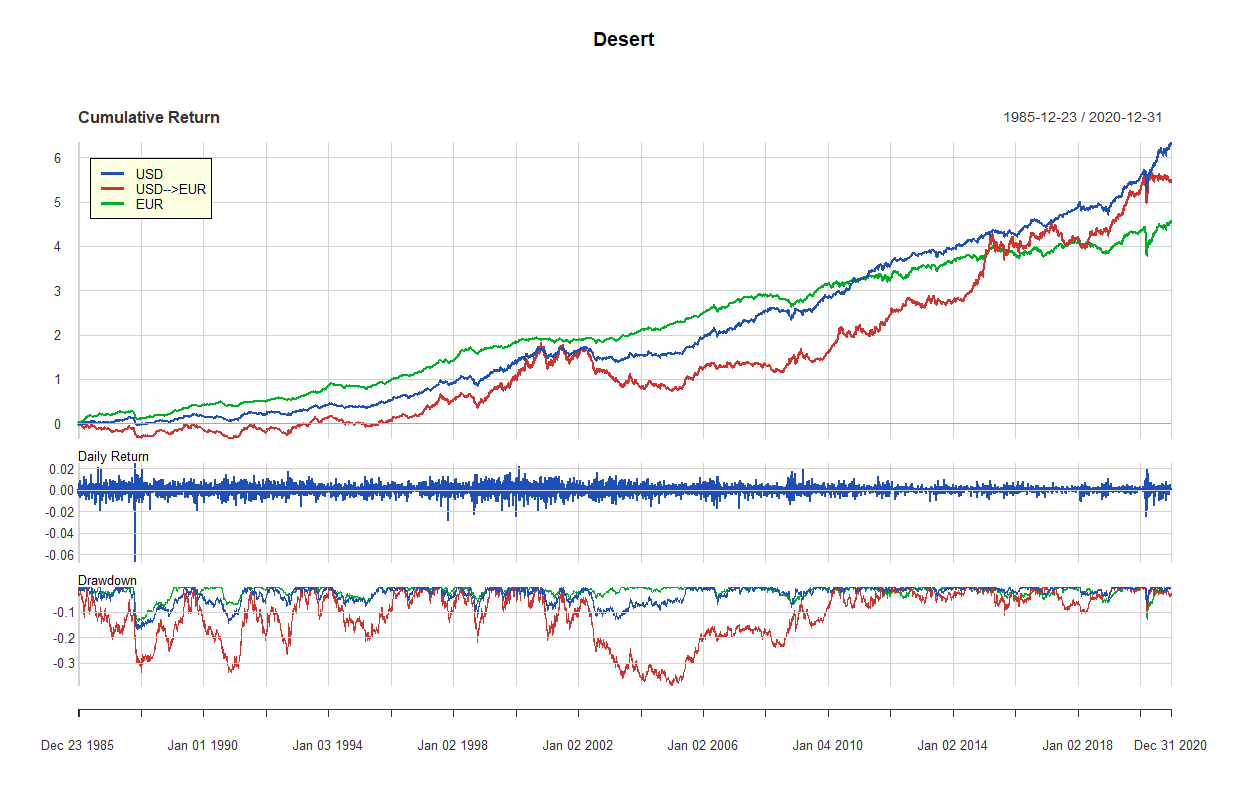

Equity lines, rendimenti e drawdown

Come per i Lazy portfolios precedenti, mostreremo:

- Le equity lines ottenute dalle nostre analisi nei periodi 1985-2020, 2000-2020 e 2010-2020.

- I grafici dei rendimenti giornalieri.

- I grafici dei drawdown.

Partiamo dal grafico che copre il periodo 1985-2020:

La parte superiore del grafico rappresenta l’equity line del Desert in USD, USD→EUR e EUR (medie degli 11 modelli di ottimizzazione backtestati).

La parte centrale del grafico misura il rendimento giornaliero del Desert in USD.

Rimandiamo ai capitoli 13.3.1, 13.3.2 e 13.3.3 per maggiori dettagli sui drawdown e sulla loro importanza, sulla tipologia di rendimenti di un Lazy portfolio e sulla loro distribuzione di probabilità.

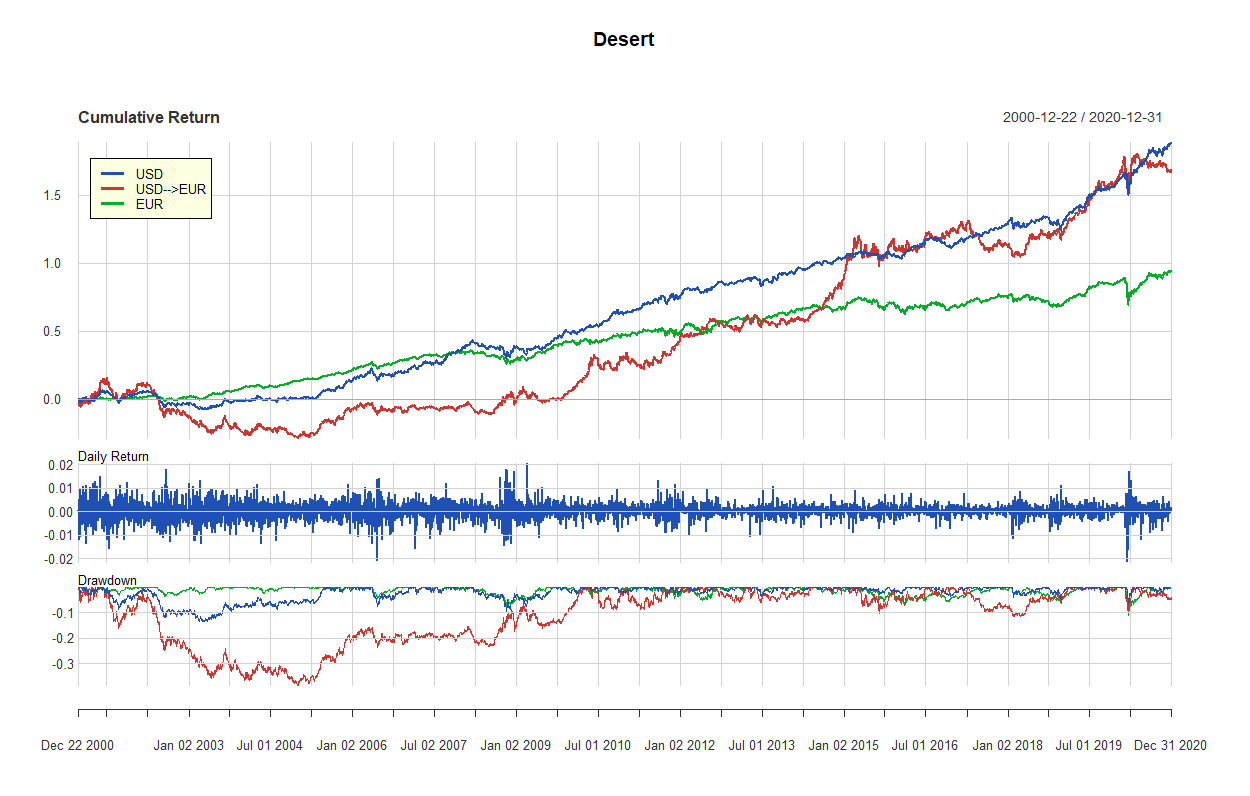

Vediamo il grafico relativo al periodo 2000-2020:

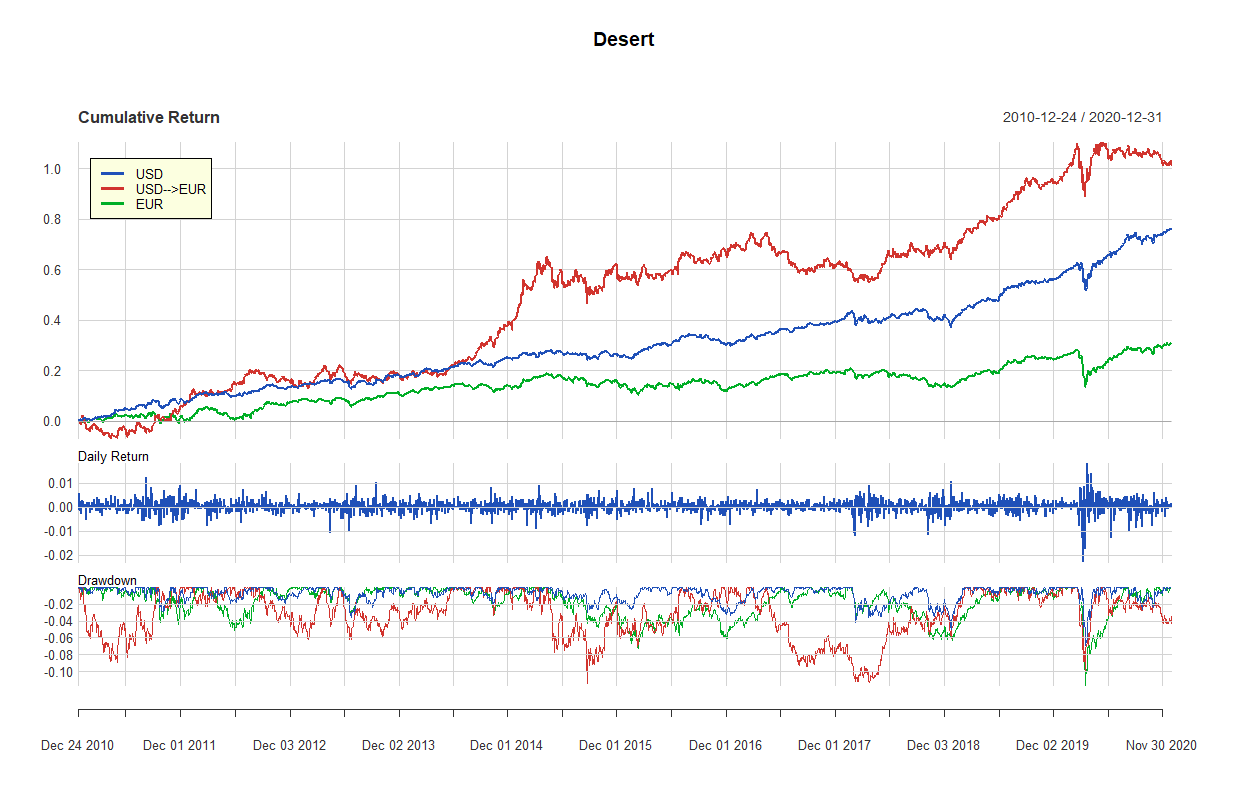

Questo è il grafico del periodo 2010-2020:

Performance del Gyroscopic Investing Desert

| Desert: Modelli dinamici vincolati e modello statico standard | ||||||

|---|---|---|---|---|---|---|

| Performance delle 12 misure statistiche calcolate sulla base di ciascun modello di ottimizzazione | ||||||

| Misura statistica | Modello Statico | Modelli dinamici vincolati | ||||

| Standard | Boudt SD ROI | Boudt SD Random | Boudt CVaR ROI | TCOV ROB | Naif | |

| USD 1985-2020 | ||||||

| Return | 5.48% | 5.41% | 5.41% | 5.76% | 5.39% | 5.35% |

| Standard Deviation | 7.08% | 6.63% | 6.57% | 6.91% | 6.61% | 6.56% |

| Sharpe Ratio | 0.7746 | 0.8154 | 0.8232 | 0.8338 | 0.8152 | 0.8155 |

| Cumulative Return | 582.14% | 564.85% | 565.39% | 650.47% | 560.71% | 551.85% |

| Worst Drawdown | 21.27% | 17.68% | 17.85% | 19.39% | 17.88% | 17.80% |

| Average Drawdown | 1.01% | 0.95% | 0.95% | 1.00% | 0.94% | 0.92% |

| Average Length | 21.0958 | 20.7246 | 20.8540 | 19.9953 | 20.1315 | 20.2861 |

| Average Recovery | 10.6855 | 10.6522 | 10.4769 | 9.9673 | 10.6690 | 10.4468 |

| Hurst Index | 0.3259 | 0.3266 | 0.3266 | 0.3243 | 0.3237 | 0.3270 |

| VaR | −0.71% | −0.66% | −0.66% | −0.69% | −0.66% | −0.65% |

| CVaR | −1.41% | −1.31% | −1.32% | −1.39% | −1.30% | −1.31% |

| Sortino Ratio | 1.1216 | 1.1788 | 1.1894 | 1.2021 | 1.1782 | 1.1787 |

| USD 2000-2020 | ||||||

| Return | 4.77% | 4.82% | 4.75% | 5.17% | 4.90% | 4.81% |

| Standard Deviation | 6.36% | 5.76% | 5.73% | 6.11% | 5.76% | 5.70% |

| Sharpe Ratio | 0.7501 | 0.8363 | 0.8287 | 0.8456 | 0.8501 | 0.8436 |

| Cumulative Return | 160.06% | 162.65% | 159.09% | 181.06% | 166.59% | 161.90% |

| Worst Drawdown | 20.81% | 17.85% | 18.02% | 19.26% | 17.85% | 17.85% |

| Average Drawdown | 0.77% | 0.69% | 0.69% | 0.75% | 0.69% | 0.68% |

| Average Length | 19.0000 | 17.4214 | 17.9594 | 17.7080 | 17.3250 | 17.3060 |

| Average Recovery | 10.1055 | 10.0714 | 10.0554 | 10.3102 | 10.2250 | 10.1957 |

| Hurst Index | 0.3105 | 0.3040 | 0.3017 | 0.3023 | 0.3002 | 0.3008 |

| VaR | −0.62% | −0.56% | −0.56% | −0.60% | −0.57% | −0.56% |

| CVaR | −1.03% | −0.92% | −0.91% | −0.97% | −0.91% | −0.90% |

| Sortino Ratio | 1.0937 | 1.2134 | 1.2032 | 1.2260 | 1.2314 | 1.2237 |

| USD 2010-2020 | ||||||

| Return | 6.26% | 6.12% | 5.84% | 6.20% | 6.21% | 6.05% |

| Standard Deviation | 5.07% | 4.54% | 4.38% | 4.75% | 4.48% | 4.44% |

| Sharpe Ratio | 1.2357 | 1.3490 | 1.3318 | 1.3046 | 1.3840 | 1.3646 |

| Cumulative Return | 86.55% | 84.08% | 79.04% | 85.48% | 85.55% | 82.85% |

| Worst Drawdown | 9.64% | 8.45% | 8.03% | 8.20% | 8.03% | 7.86% |

| Average Drawdown | 0.60% | 0.54% | 0.53% | 0.58% | 0.52% | 0.52% |

| Average Length | 12.4316 | 12.5532 | 12.6417 | 12.3665 | 12.0308 | 12.1813 |

| Average Recovery | 6.4947 | 7.1915 | 7.2941 | 7.0942 | 6.9744 | 7.0881 |

| Hurst Index | 0.3621 | 0.3663 | 0.3605 | 0.3544 | 0.3575 | 0.3538 |

| VaR | −0.49% | −0.44% | −0.43% | −0.47% | −0.44% | −0.44% |

| CVaR | −1.12% | −1.00% | −0.96% | −1.00% | −0.98% | −0.97% |

| Sortino Ratio | 1.7295 | 1.8914 | 1.8723 | 1.8338 | 1.9425 | 1.9145 |

| USD → EUR 1985-2020 | ||||||

| Return | 4.48% | 4.54% | 4.52% | 4.95% | 4.67% | 4.59% |

| Standard Deviation | 14.06% | 13.64% | 13.65% | 13.91% | 13.57% | 13.55% |

| Sharpe Ratio | 0.3186 | 0.3325 | 0.3312 | 0.3556 | 0.3441 | 0.3390 |

| Cumulative Return | 383.36% | 392.88% | 390.66% | 467.74% | 416.12% | 403.07% |

| Worst Drawdown | 49.23% | 47.01% | 47.27% | 47.68% | 47.07% | 46.99% |

| Average Drawdown | 2.60% | 2.50% | 2.53% | 2.77% | 2.45% | 2.52% |

| Average Length | 58.8940 | 56.9744 | 57.7143 | 52.5148 | 54.8395 | 57.3161 |

| Average Recovery | 38.1921 | 35.4103 | 35.8831 | 30.1657 | 33.8519 | 35.3161 |

| Hurst Index | 0.2960 | 0.3051 | 0.3051 | 0.2947 | 0.2939 | 0.2951 |

| VaR | −1.38% | −1.34% | −1.34% | −1.37% | −1.33% | −1.33% |

| CVaR | −2.09% | −2.07% | −2.08% | −2.08% | −2.01% | −2.01% |

| Sortino Ratio | 0.5477 | 0.5640 | 0.5622 | 0.5979 | 0.5803 | 0.5732 |

| USD → EUR 2000-2020 | ||||||

| Return | 3.31% | 3.69% | 3.60% | 3.78% | 3.89% | 3.74% |

| Standard Deviation | 11.51% | 11.07% | 11.08% | 11.32% | 11.06% | 11.05% |

| Sharpe Ratio | 0.2878 | 0.3337 | 0.3254 | 0.3336 | 0.3518 | 0.3381 |

| Cumulative Return | 95.17% | 110.46% | 106.74% | 113.88% | 118.85% | 112.22% |

| Worst Drawdown | 47.79% | 46.04% | 46.03% | 46.72% | 45.89% | 46.04% |

| Average Drawdown | 2.01% | 1.79% | 1.86% | 1.86% | 1.79% | 1.79% |

| Average Length | 54.6129 | 48.6731 | 50.6300 | 51.1414 | 48.5962 | 48.6538 |

| Average Recovery | 34.4301 | 31.0288 | 32.3400 | 32.4242 | 30.9038 | 31.0288 |

| Hurst Index | 0.2763 | 0.2739 | 0.2742 | 0.2754 | 0.2740 | 0.2741 |

| VaR | −1.15% | −1.11% | −1.11% | −1.13% | −1.11% | −1.11% |

| CVaR | −1.72% | −1.65% | −1.65% | −1.69% | −1.65% | −1.65% |

| Sortino Ratio | 0.4855 | 0.5465 | 0.5349 | 0.5479 | 0.5720 | 0.5526 |

| USD → EUR 2010-2020 | ||||||

| Return | 7.00% | 6.81% | 6.73% | 7.03% | 7.13% | 6.73% |

| Standard Deviation | 8.57% | 8.22% | 8.20% | 8.52% | 8.24% | 8.20% |

| Sharpe Ratio | 0.8170 | 0.8281 | 0.8200 | 0.8258 | 0.8658 | 0.8203 |

| Cumulative Return | 100.29% | 96.65% | 95.08% | 100.92% | 102.81% | 95.07% |

| Worst Drawdown | 11.62% | 11.49% | 11.52% | 11.58% | 11.27% | 11.49% |

| Average Drawdown | 1.31% | 1.31% | 1.29% | 1.28% | 1.23% | 1.30% |

| Average Length | 25.0303 | 25.7604 | 26.8913 | 23.4245 | 24.4653 | 27.2088 |

| Average Recovery | 14.0303 | 14.8333 | 15.3804 | 13.5943 | 13.6040 | 15.5934 |

| Hurst Index | 0.3103 | 0.3129 | 0.3130 | 0.3103 | 0.3141 | 0.3134 |

| VaR | −0.84% | −0.81% | −0.81% | −0.84% | −0.81% | −0.81% |

| CVaR | −1.40% | −1.31% | −1.30% | −1.34% | −1.30% | −1.30% |

| Sortino Ratio | 1.2123 | 1.2277 | 1.2174 | 1.2250 | 1.2829 | 1.2176 |

| EUR 1985-2020 | ||||||

| Return | 5.15% | 5.12% | 4.94% | 5.11% | 5.17% | 5.02% |

| Standard Deviation | 4.69% | 4.23% | 4.18% | 4.44% | 4.23% | 4.17% |

| Sharpe Ratio | 1.0966 | 1.2105 | 1.1821 | 1.1511 | 1.2216 | 1.2048 |

| Cumulative Return | 508.13% | 502.28% | 466.37% | 499.73% | 513.44% | 483.14% |

| Worst Drawdown | 14.66% | 13.11% | 13.11% | 13.19% | 13.10% | 13.00% |

| Average Drawdown | 0.69% | 0.66% | 0.63% | 0.66% | 0.65% | 0.63% |

| Average Length | 19.2791 | 18.9381 | 18.4933 | 19.1392 | 18.5698 | 18.4219 |

| Average Recovery | 9.7116 | 9.6353 | 9.0960 | 9.7077 | 9.4414 | 9.5112 |

| Hurst Index | 0.3552 | 0.3585 | 0.3598 | 0.3536 | 0.3581 | 0.3579 |

| VaR | −0.42% | −0.37% | −0.37% | −0.40% | −0.38% | −0.37% |

| CVaR | −0.72% | −0.58% | −0.53% | −0.71% | −0.63% | −0.61% |

| Sortino Ratio | 1.5670 | 1.7342 | 1.6960 | 1.6466 | 1.7480 | 1.7251 |

| EUR 2000-2020 | ||||||

| Return | 3.31% | 3.32% | 3.27% | 3.59% | 3.30% | 3.19% |

| Standard Deviation | 5.55% | 4.88% | 4.87% | 5.37% | 4.88% | 4.80% |

| Sharpe Ratio | 0.5963 | 0.6805 | 0.6708 | 0.6684 | 0.6758 | 0.6642 |

| Cumulative Return | 95.10% | 95.47% | 93.33% | 106.23% | 94.47% | 90.28% |

| Worst Drawdown | 15.10% | 13.48% | 13.43% | 13.56% | 13.51% | 13.38% |

| Average Drawdown | 0.94% | 0.78% | 0.79% | 0.81% | 0.80% | 0.80% |

| Average Length | 24.5930 | 21.4493 | 22.1636 | 21.4079 | 22.3165 | 22.5046 |

| Average Recovery | 12.4874 | 11.4361 | 11.8727 | 12.2675 | 11.9495 | 12.1065 |

| Hurst Index | 0.3585 | 0.3627 | 0.3623 | 0.3514 | 0.3619 | 0.3621 |

| VaR | −0.55% | −0.47% | −0.47% | −0.54% | −0.48% | −0.47% |

| CVaR | −1.19% | −1.05% | −1.05% | −1.18% | −1.07% | −1.04% |

| Sortino Ratio | 0.8567 | 0.9697 | 0.9565 | 0.9539 | 0.9624 | 0.9465 |

| EUR 2010-2020 | ||||||

| Return | 3.13% | 2.93% | 3.03% | 3.20% | 2.91% | 2.90% |

| Standard Deviation | 6.16% | 5.46% | 5.43% | 6.06% | 5.47% | 5.39% |

| Sharpe Ratio | 0.5080 | 0.5359 | 0.5590 | 0.5283 | 0.5322 | 0.5377 |

| Cumulative Return | 37.19% | 34.49% | 35.90% | 38.18% | 34.29% | 34.10% |

| Worst Drawdown | 15.29% | 13.73% | 13.65% | 13.73% | 13.70% | 13.64% |

| Average Drawdown | 1.03% | 1.04% | 0.94% | 1.03% | 0.92% | 0.91% |

| Average Length | 25.2959 | 27.5111 | 24.7900 | 25.5155 | 25.0101 | 24.4950 |

| Average Recovery | 12.8469 | 13.5556 | 12.3000 | 12.7320 | 13.0404 | 12.7228 |

| Hurst Index | 0.3648 | 0.3731 | 0.3737 | 0.3600 | 0.3706 | 0.3682 |

| VaR | −0.64% | −0.56% | −0.55% | −0.63% | −0.56% | −0.55% |

| CVaR | −1.57% | −1.46% | −1.43% | −1.51% | −1.46% | −1.43% |

| Sortino Ratio | 0.7308 | 0.7637 | 0.7966 | 0.7562 | 0.7575 | 0.7651 |

| Desert: Modelli dinamici non vincolati e modello statico 1/N | |||||

|---|---|---|---|---|---|

| Performance delle 12 misure statistiche calcolate sulla base di ciascun modello di ottimizzazione | |||||

| Misura statistica | Modello Statico | Modelli dinamici non vincolati | |||

| 1/N | Boudt SD No-box | HRP | Boudt Random MVP | Boudt Random HS | |

| USD 1985-2020 | |||||

| Return | 6.54% | 5.64% | 4.79% | 4.79% | 7.58% |

| Standard Deviation | 8.13% | 6.58% | 6.21% | 6.21% | 10.77% |

| Sharpe Ratio | 0.8045 | 0.8567 | 0.7714 | 0.7718 | 0.7039 |

| Cumulative Return | 876.18% | 618.42% | 438.14% | 437.95% | 1,285.28% |

| Worst Drawdown | 21.05% | 17.66% | 18.55% | 16.73% | 28.42% |

| Average Drawdown | 1.33% | 0.90% | 0.93% | 0.84% | 1.51% |

| Average Length | 24.7543 | 19.9697 | 26.1446 | 23.0829 | 23.4239 |

| Average Recovery | 12.1143 | 11.9231 | 16.6717 | 13.9866 | 14.8913 |

| Hurst Index | 0.3172 | 0.3614 | 0.3751 | 0.3639 | 0.3464 |

| VaR | −0.79% | −0.61% | −0.53% | −0.55% | −1.06% |

| CVaR | −1.47% | −1.23% | −0.53% | −0.81% | −2.57% |

| Sortino Ratio | 1.1712 | 1.2211 | 1.1157 | 1.1253 | 1.0156 |

| USD 2000-2020 | |||||

| Return | 6.98% | 5.07% | 4.22% | 4.34% | 8.08% |

| Standard Deviation | 8.66% | 5.19% | 4.81% | 5.00% | 8.98% |

| Sharpe Ratio | 0.8064 | 0.9758 | 0.8773 | 0.8679 | 0.9001 |

| Cumulative Return | 299.29% | 175.68% | 133.42% | 138.93% | 392.56% |

| Worst Drawdown | 21.47% | 10.02% | 10.49% | 10.51% | 19.85% |

| Average Drawdown | 1.29% | 0.59% | 0.68% | 0.63% | 1.15% |

| Average Length | 22.4364 | 16.9580 | 21.8444 | 21.0690 | 16.1300 |

| Average Recovery | 10.8455 | 10.1993 | 12.9067 | 13.6293 | 8.8333 |

| Hurst Index | 0.3190 | 0.3216 | 0.3113 | 0.3242 | 0.3190 |

| VaR | −0.85% | −0.51% | −0.47% | −0.49% | −0.88% |

| CVaR | −1.56% | −0.92% | −0.77% | −0.90% | −1.62% |

| Sortino Ratio | 1.1666 | 1.4030 | 1.2786 | 1.2545 | 1.2947 |

| USD 2010-2020 | |||||

| Return | 6.80% | 4.76% | 3.55% | 3.90% | 6.48% |

| Standard Deviation | 7.64% | 3.30% | 2.87% | 2.85% | 7.51% |

| Sharpe Ratio | 0.8902 | 1.4432 | 1.2365 | 1.3691 | 0.8630 |

| Cumulative Return | 96.47% | 61.19% | 43.02% | 48.13% | 90.54% |

| Worst Drawdown | 13.51% | 4.97% | 4.28% | 4.34% | 18.84% |

| Average Drawdown | 1.14% | 0.42% | 0.48% | 0.41% | 0.83% |

| Average Length | 21.4825 | 12.6973 | 19.3413 | 15.0125 | 13.8547 |

| Average Recovery | 9.3421 | 7.2595 | 11.6905 | 9.4125 | 8.3663 |

| Hurst Index | 0.3648 | 0.3237 | 0.3028 | 0.3151 | 0.3597 |

| VaR | −0.75% | −0.34% | −0.27% | −0.28% | −0.70% |

| CVaR | −1.61% | −0.76% | −0.41% | −0.50% | −1.38% |

| Sortino Ratio | 1.2601 | 2.0316 | 1.8291 | 1.9748 | 1.2117 |

| USD → EUR 1985-2020 | |||||

| Return | 5.52% | 5.74% | 5.28% | 5.12% | 8.34% |

| Standard Deviation | 13.18% | 13.14% | 12.68% | 13.21% | 16.53% |

| Sharpe Ratio | 0.4190 | 0.4367 | 0.4163 | 0.3874 | 0.5046 |

| Cumulative Return | 591.72% | 643.81% | 536.32% | 502.02% | 1,682.44% |

| Worst Drawdown | 36.23% | 45.51% | 35.29% | 45.44% | 37.37% |

| Average Drawdown | 2.60% | 2.78% | 2.76% | 2.85% | 3.13% |

| Average Length | 48.1522 | 46.6947 | 54.4233 | 52.3235 | 38.7093 |

| Average Recovery | 26.5380 | 24.1211 | 25.1779 | 24.7471 | 19.1322 |

| Hurst Index | 0.2906 | 0.3521 | 0.3130 | 0.3520 | 0.3072 |

| VaR | −1.31% | −1.24% | −1.22% | −1.24% | −1.63% |

| CVaR | −1.97% | −2.37% | −1.86% | −2.22% | −2.68% |

| Sortino Ratio | 0.6810 | 0.6986 | 0.6783 | 0.6348 | 0.8086 |

| USD → EUR 2000-2020 | |||||

| Return | 5.50% | 5.76% | 5.78% | 5.35% | 9.15% |

| Standard Deviation | 11.44% | 10.98% | 10.93% | 11.05% | 14.37% |

| Sharpe Ratio | 0.4805 | 0.5249 | 0.5295 | 0.4841 | 0.6364 |

| Cumulative Return | 199.67% | 215.67% | 216.94% | 191.12% | 502.04% |

| Worst Drawdown | 33.92% | 27.69% | 27.04% | 30.24% | 34.23% |

| Average Drawdown | 1.89% | 2.12% | 2.09% | 2.20% | 2.49% |

| Average Length | 42.2773 | 40.3680 | 39.9603 | 43.4655 | 27.7667 |

| Average Recovery | 24.1429 | 22.6720 | 21.7937 | 23.5690 | 15.9167 |

| Hurst Index | 0.2809 | 0.2931 | 0.2953 | 0.2970 | 0.3325 |

| VaR | −1.16% | −1.11% | −1.10% | −1.11% | −1.37% |

| CVaR | −1.80% | −1.73% | −1.74% | −1.74% | −2.15% |

| Sortino Ratio | 0.7467 | 0.8088 | 0.8136 | 0.7534 | 0.9778 |

| USD → EUR 2010-2020 | |||||

| Return | 7.54% | 6.56% | 6.44% | 6.23% | 9.97% |

| Standard Deviation | 9.38% | 8.11% | 7.93% | 8.06% | 11.83% |

| Sharpe Ratio | 0.8042 | 0.8090 | 0.8122 | 0.7727 | 0.8432 |

| Cumulative Return | 110.93% | 91.99% | 89.81% | 85.95% | 165.35% |

| Worst Drawdown | 14.94% | 13.63% | 11.63% | 13.91% | 18.83% |

| Average Drawdown | 1.57% | 1.47% | 1.57% | 1.56% | 1.90% |

| Average Length | 27.8989 | 29.3294 | 29.6548 | 31.1875 | 20.0163 |

| Average Recovery | 16.6966 | 15.3882 | 16.2143 | 16.7375 | 11.5610 |

| Hurst Index | 0.3264 | 0.3327 | 0.3407 | 0.3376 | 0.3158 |

| VaR | −0.91% | −0.77% | −0.73% | −0.76% | −1.20% |

| CVaR | −1.60% | −1.17% | −1.04% | −1.11% | −2.00% |

| Sortino Ratio | 1.1890 | 1.2141 | 1.2303 | 1.1695 | 1.2278 |

| EUR 1985-2020 | |||||

| Return | 5.51% | 4.67% | 4.21% | 4.17% | 4.39% |

| Standard Deviation | 7.09% | 3.31% | 2.19% | 2.28% | 6.17% |

| Sharpe Ratio | 0.7780 | 1.4098 | 1.9232 | 1.8275 | 0.7119 |

| Cumulative Return | 589.33% | 416.18% | 339.94% | 334.43% | 369.14% |

| Worst Drawdown | 22.03% | 23.13% | 20.43% | 20.16% | 27.82% |

| Average Drawdown | 1.30% | 0.51% | 0.27% | 0.29% | 1.07% |

| Average Length | 28.4803 | 20.5873 | 14.9655 | 15.1171 | 34.0688 |

| Average Recovery | 15.9539 | 11.5114 | 7.4923 | 7.2073 | 21.2915 |

| Hurst Index | 0.3359 | 0.3847 | 0.3420 | 0.3577 | 0.3549 |

| VaR | −0.67% | −0.25% | −0.19% | −0.19% | −0.47% |

| CVaR | −1.24% | −0.25% | −0.30% | −0.24% | −0.47% |

| Sortino Ratio | 1.1319 | 1.9348 | 2.7744 | 2.5986 | 1.0055 |

| EUR 2000-2020 | |||||

| Return | 5.05% | 2.96% | 2.17% | 2.25% | 3.26% |

| Standard Deviation | 8.33% | 2.17% | 1.66% | 1.71% | 9.03% |

| Sharpe Ratio | 0.6058 | 1.3640 | 1.3059 | 1.3167 | 0.3613 |

| Cumulative Return | 174.69% | 81.92% | 55.42% | 57.76% | 93.15% |

| Worst Drawdown | 20.86% | 5.41% | 5.66% | 5.44% | 26.88% |

| Average Drawdown | 1.66% | 0.26% | 0.20% | 0.20% | 0.51% |

| Average Length | 28.4571 | 15.3123 | 16.8640 | 16.4601 | 20.2826 |

| Average Recovery | 15.5486 | 6.8372 | 7.8235 | 7.3913 | 10.1522 |

| Hurst Index | 0.3417 | 0.3565 | 0.3829 | 0.3781 | 0.3565 |

| VaR | −0.83% | −0.20% | −0.12% | −0.13% | −0.81% |

| CVaR | −1.69% | −0.47% | −0.12% | −0.13% | −0.96% |

| Sortino Ratio | 0.8866 | 1.9065 | 1.8196 | 1.8399 | 0.5471 |

| EUR 2010-2020 | |||||

| Return | 3.53% | 1.59% | 1.49% | 1.54% | 2.28% |

| Standard Deviation | 8.30% | 2.67% | 2.09% | 2.25% | 12.41% |

| Sharpe Ratio | 0.4254 | 0.5969 | 0.7118 | 0.6844 | 0.1834 |

| Cumulative Return | 42.78% | 17.60% | 16.35% | 17.02% | 25.99% |

| Worst Drawdown | 17.15% | 7.58% | 5.91% | 6.69% | 25.69% |

| Average Drawdown | 1.79% | 0.47% | 0.31% | 0.34% | 2.91% |

| Average Length | 35.4085 | 29.8049 | 26.9011 | 28.4186 | 116.6364 |

| Average Recovery | 18.8592 | 13.9024 | 11.9670 | 11.8256 | 61.4091 |

| Hurst Index | 0.3731 | 0.3915 | 0.3842 | 0.3939 | 0.3473 |

| VaR | −0.84% | −0.25% | −0.19% | −0.20% | −1.28% |

| CVaR | −1.95% | −0.44% | −0.28% | −0.20% | −2.89% |

| Sortino Ratio | 0.6353 | 0.8029 | 0.9757 | 0.9254 | 0.3312 |

I pesi ottimali più recenti del Gyroscopic Investing Desert e di tutti gli altri Lazy portfolios possono essere consultati al seguente link (per avere accesso è necessario sottoscrivere un abbonamento PRO): Lazy portfolios modello.

Vai agli altri Lazy portfolios (link in basso) o all'articolo principale sui Lazy portfolios:

13.3.1 World Bond

13.3.2 World Stocks

13.3.3 Two funds portfolios

13.3.4 Warren Buffett

13.3.5 Simple Path to Wealth

13.3.6 Couch Potato

13.3.7 Three Funds Bogleheads

13.3.8 Second Grader's Starter

13.3.9 Talmud

13.3.10 Margaritaville

13.3.11 Andrew Tobias

13.3.12 Gyroscopic Investing Desert

13.3.13 Permanent

13.3.14 Core Four

13.3.15 Bogleheads Four Funds

13.3.16 No Brainer

13.3.17 Larry

13.3.18 Golden Butterfly

13.3.19 All Weather

13.3.20 Ivy

13.3.21 Dynamic 60/40 Income

13.3.22 Dynamic 40/60 Income

13.3.23 Five Asset

13.3.24 David Swensen Lazy Portfolio

13.3.25 Coffee House

13.3.26 Rob Arnott

13.3.27 Ultimate Buy and Hold Strategy

13.3.28 Ultimate Buy & Hold

13.3.29 Dedalo Three

13.3.30 Dedalo Four

13.3.31 Dedalo Eleven