Confronto tra indici Price, Equal e Market-Cap Weighted in due periodi storici: quali differenze di performance emergono?

- Information

- Fondi, ETF e Indici 1742 hits

- Prima pubblicazione: 16 Giugno 2024

«Arricchiamoci delle nostre reciproche differenze».

Paul Valéry

Negli ultimi decenni, gli indici di mercato sono diventati strumenti fondamentali per gli investitori, offrendo un modo semplice per ottenere un'esposizione diversificata ai mercati finanziari attraverso la loro replica.

Come abbiamo visto nel precedente articolo, non tutti gli indici sono creati allo stesso modo e le diverse metodologie di costruzione e ribilanciamento possono portare a risultati significativamente differenti.

In questo articolo esploreremo le performance di tre tipi di indici – Price Weighted, Equal Weighted e Market-Cap Weighted – utilizzando un campione di cinque società su due diversi periodi storici.

Indice

- L'andamento di un indice composto da Nvidia, Visa, McDonald's, UnitedHealth Group e General Electric tra febbraio 2016 e maggio 2024

- L'andamento di un indice composto da Microsoft, 3M, IBM, Pfizer ed Exxon tra ottobre 2001 e dicembre 2009

- Conclusioni

1. L'andamento di un indice composto da Nvidia, Visa, McDonald's, UnitedHealth Group e General Electric tra febbraio 2016 e maggio 2024

«The idea that a bell rings to signal when to get into or out of the stock market is simply not credible. After nearly fifty years in this business, I don’t know anybody who has done it successfully and consistently. I don’t even know anybody who knows anybody who has».

Warren Buffett

Nel primo esempio, abbiamo utilizzato le serie storiche di 5 società: Nvidia (NVDA), Visa (V), McDonald’s (MCD), UnitedHealth Group (UNH) e General Electric (GE).

Per la costruzione degli indici Price, Equal e Market-Cap Weighted, abbiamo impiegato le serie storiche mensili “Adjusted Return” comprese tra febbraio 2016 e maggio 2024.

Poiché si tratta di serie storiche “Adjusted return”, gli indici Price Return e Total Return delle tre tipologie di indici coincidono. Non è un problema, dal momento che in questo articolo ci concentriamo sulle differenze tra le varie metodologie di ribilanciamento degli indici, mentre le differenze tra Price e Total Return sono state approfondite in altri articoli di questa collezione. I link agli altri articoli sono disponibili in fondo a questa pagina.

Questa analisi ci consente di comprendere come il tipo di ribilanciamento di un indice possa influenzarne il rendimento.

Il periodo scelto è di circa 8 anni e mezzo ed include gli ultimi mesi che hanno visto l’esplosione di alcuni titoli tecnologici, in particolare Nvidia, inclusa nel nostro indice per questo motivo.

Perché 8 anni e mezzo?

Non c’è un motivo specifico, se non il fatto che questo periodo include 100 valori mensili, l’ultimo dei quali è di maggio 2024. Non si tratta quindi di una scelta “manipolata” per ottenere un risultato specifico.

Lo stesso vale per la scelta delle società: perché proprio queste 5?

Di nuovo, non c’è un motivo specifico, ad eccezione di Nvidia, che ha mostrato una crescita significativa nel periodo considerato e di cui intenzionalmente abbiamo voluto misurarne l'impatto sull'indice. Le altre 4 società sono state selezionate perché rappresentative di altri settori.

Naturalmente, un indice composto da sole 5 società sarebbe difficilmente realizzabile e forse poco sensato, ma la nostra scelta in questa breve analisi ha due motivazioni:

- Evidenziare come i vari indici differiscono tra loro senza complicare eccessivamente i calcoli.

- Amplificare l'impatto di uno specifico titolo sull'indice, facilitando la comprensione del funzionamento degli indici stessi.

A inizio gennaio 2016, i prezzi dei titoli erano i seguenti:

- Nvidia: 7,65$

- Visa: 68,24$

- McDonald’s: 95,74$

- UnitedHealth Group: 105,18$

- General Electric: 121,22$

La somma dei prezzi è pari a 398,03$. Con un divisore di 3,9803 abbiamo ottenuto un valore iniziale dell’indice Price Weight pari a 100.

Seguendo l’ordine precedente, i pesi iniziali dei 5 titoli erano 1,92%, 17,14%, 24,05%, 26,42% e 30,46%. Tra i 5 titoli costituenti, Nvidia aveva il peso nettamente più basso.

Per l’indice Equal Weight, abbiamo ipotizzato:

- Pesi iniziali pari al 20% per ciascuno dei 5 titoli.

- Ribilanciamento annuale.

- Assenza di commissioni di transazione e imposte sul capital gain.

L’indice Market-Cap Weight è stato costruito fissando i pesi iniziali in proporzione alla capitalizzazione di mercato dei 5 titoli a inizio febbraio 2016: Nvidia 2,29%, Visa 25,90%, McDonald’s 16,29%, UnitedHealth Group 15,89% e General Electric 39,62%.

Vediamo graficamente l’andamento dei tre indici:

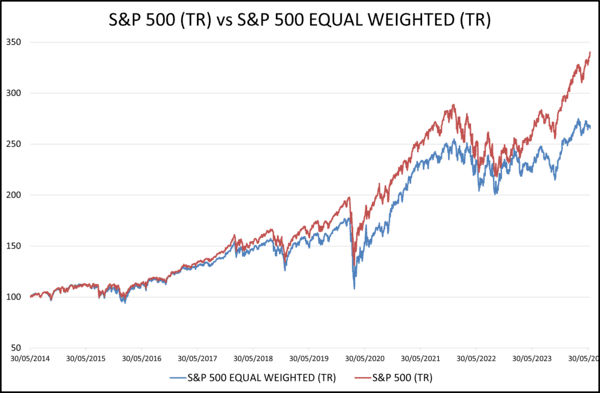

Il Price Weighted e il Market-Cap Weighted si sono mossi in maniera molto simile. L’indice che è cresciuto in modo nettamente superiore è stato l’Equal Weighted.

La cosa potrebbe sorprendere, poiché ci si sarebbe aspettati che fosse proprio il Market-Cap Weighted a sfruttare il trend crescente di questo periodo, in particolare quello di Nvidia.

Il motivo di questo risultato controintuitivo è legato ai pesi iniziali: Nvidia è cresciuta tantissimo, ma negli indici Price e Market-Cap Weighted il suo peso iniziale era di appena un 2% circa. Questo significa che la prima parte della crescita è servita solo a far recuperare importanza al titolo all’interno dell’indice, aumentandone il peso, prima che spiccasse il volo.

Nell’indice Price Weighted, Nvidia ha superato il 20% del peso totale soltanto a ottobre 2021. In altre parole, nei primi 5 anni e mezzo il titolo ha raggiunto più del 20% del peso totale, ma è stato necessario un rendimento superiore al 3.200% per ottenere questo risultato.

Nel periodo rimanente, il titolo è cresciuto di un ulteriore 317,08% e il suo peso all’interno dell’indice ha raggiunto il 46,86%.

Nell’indice Market-Cap Weighted, Nvidia ha seguito una traiettoria molto simile. Il suo peso è passato dal 2,29% iniziale al 53,25% finale.

Tuttavia, è nell’indice Equal Weighted che Nvidia ha potuto esprimere tutto il suo potenziale: partita con un peso del 20%, già dopo un anno aveva raggiunto il 42,92%. Il primo ribilanciamento ha riportato il suo peso al 20% iniziale.

Nel secondo anno, il peso di Nvidia era cresciuto nuovamente fino al 31,15%, prima di essere riportato al solito 20%.

Questa dinamica non si è ripetuta ogni anno, ma nella maggior parte dei casi: a inizio maggio 2024 il suo peso, riportato al 20% a inizio febbraio dello stesso anno, era di nuovo salito al 27,88%.

È il peso iniziale del titolo o dei titoli che crescono o diminuiscono drasticamente per un lungo periodo di tempo a favorire una performance straordinaria dell’indice che li contiene.

Nella realtà, è difficile che un titolo abbia un peso del genere e, quando le differenze iniziali sono modeste, sarà l'indice Market-Cap Weighted a essere impattato maggiormente quando un titolo al suo interno cresce notevolmente per un lungo periodo.

Nel nostro esempio, l’Equal Weighted è stato favorito dall’esplosione di Nvidia: se, per ipotesi, la crescita di Nvidia fosse stata ottenuta da General Electric, gli indici Price Weighted e, soprattutto, Market-Cap Weighted, avrebbero ottenuto una performance eccezionale.

Il peso di General Electric, alla fine del periodo analizzato, avrebbe probabilmente raggiunto livelli estremi, superiori magari all’80-90%.

Nella tabella seguente, vengono riportate le principali misure statistiche ottenute dalle tre tipologie di indice:

| Misura statistica | Price Weighted | Equal Weighted | Market-Cap Weighted |

|---|---|---|---|

| Rendimento annualizzato | 23,51% | 32,54% | 24,20% |

| Volatilità annualizzata | 16,57% | 19,46% | 18,44% |

| Indice di Sharpe annualizzato | 1,4190 | 1,6726 | 1,3125 |

| Max drawdown | 19,47% | 26,42% | 25,15% |

I risultati sono eccezionali, decisamente superiori al mercato statunitense nel suo insieme nel periodo considerato.

Ovviamente, si tratta di una performance distorta dal fatto di essere stata costruita con il senno di poi. Conoscendo il passato, è stata facile da ottenere: mercati azionari in crescita, soltanto cinque società inserite nell’indice, una delle quali con rendimenti eccezionali.

Performance che, nei prossimi anni, possiamo essere praticamente certi che il nostro indice non ripeterà.

2. L'andamento di un indice composto da Microsoft, 3M, IBM, Pfizer ed Exxon tra ottobre 2001 e dicembre 2009

«You make most of your money in a bear market, you just don’t realize it at the time».

Shelby Cullom Davis

Ripetiamo il nostro esperimento cambiando periodo storico e società. Stavolta, scegliamo un periodo molto difficile per i mercati azionari: da ottobre 2001 alla fine del 2009.

Le società incluse nell’indice sono Microsoft (MSFT), 3M (MMM), International Business Machines (IBM), Pfizer (PFE) ed Exxon (XOM).

Come nel caso precedente, abbiamo utilizzato le serie storiche mensili “Adjusted Return”.

All’inizio di ottobre 2001, i prezzi dei titoli elencati in precedenza erano i seguenti:

- Microsoft: 17,96$

- 3M: 20,26$

- International Business Machines: 56,25$

- Pfizer: 17,19$

- Exxon: 19,01$

La somma dei 5 prezzi è pari a 130,68. Con un divisore impostato a 1,3068, abbiamo ottenuto un valore iniziale dell’indice Price Weight pari a 100.

Seguendo l’ordine precedente, i pesi iniziali dei 5 titoli sono stati 13,74%, 15,50%, 43,05%, 13,16% e 14,55%.

Anche in questo caso, rimangono valide le considerazioni fatte in merito all’indice Equal Weight e Market-Cap Weight.

In particolare, l’indice Market-Cap Weight è stato di nuovo costruito fissando i pesi iniziali in proporzione alla capitalizzazione di mercato dei 5 titoli così come risultava a inizio ottobre 2001: Microsoft 27,80%, 3M 3,89%, IBM 15,94%, Pfizer 25,18% ed Exxon 27,19%.

Vediamo graficamente l’andamento dei tre indici:

Stavolta, non ci sono grandi differenze nell’andamento delle tre tipologie di indice.

Vale la pena ricordare che il periodo considerato è stato pessimo per il mercato azionario statunitense, dato che ha attraversato due gravi crisi finanziarie: la crisi dot-com, tra il 2000 e il 2003, e la crisi dei subprime, tra il 2007 e il 2009.

Nella tabella seguente, vengono riportate le principali misure statistiche ottenute dalle tre tipologie di indice:

| Misura statistica | Price Weighted | Equal Weighted | Market-Cap Weighted |

|---|---|---|---|

| Rendimento annualizzato | 3,83% | 3,96% | 3,09% |

| Volatilità annualizzata | 15,92% | 14,67% | 15,00% |

| Indice di Sharpe annualizzato | 0,2408 | 0,2699 | 0,2058 |

| Max drawdown | 33,99% | 38,98% | 35,27% |

Visto il periodo, i risultati non sono stati troppo negativi. Rispetto all’analisi precedente, comunque, si osserva un rendimento annualizzato e un indice di Sharpe molto più bassi e un massimo drawdown quasi doppio.

L’analisi delle diverse metodologie di costruzione degli indici durante periodi storici distinti evidenzia come il contesto di mercato e la composizione iniziale dell’indice possano influenzare significativamente le performance.

L’indice Equal Weighted ha mostrato una performance superiore durante periodi di crescita, grazie al maggior peso iniziale attribuito a titoli come Nvidia, che hanno registrato rendimenti eccezionali.

Tuttavia, in periodi di crisi finanziarie, come quello dal 2001 al 2009, le differenze tra le tre tipologie di indice sono risultate meno marcate, con rendimenti annualizzati e indici di Sharpe più bassi e drawdown significativamente maggiori.

Per finire, ricordiamo come gli indici azionari più diversificati siano composti da un numero molto elevato di società. Nella realtà, quindi, è praticamente impossibile trovare un indice dove il peso iniziale di una singola società sia del 20% o superiore.

Pertanto, si consiglia di non trarre conclusioni generali dagli esempi presentati, che avevano come unico scopo quello di chiarificare il meccanismo di funzionamento di queste tre tipologie di ribilanciamento.

3. Conclusioni

«People do not like to think. If one thinks, one must reach conclusions. Conclusions are not always pleasant».

Helen Keller

Dai confronti effettuati tra gli indici Price, Equal e Market-Cap Weighted in diversi periodi storici, emerge come ogni metodologia di ribilanciamento abbia i propri punti di forza e di debolezza.

Gli indici Price Weighted tendono a riflettere meglio le variazioni di prezzo dei singoli titoli, rendendoli più sensibili alle fluttuazioni di mercato. Gli indici Equal Weighted, bilanciando equamente i pesi dei titoli, offrono una maggiore diversificazione e riducono il rischio di concentrazione su pochi titoli, a condizione ovviamente che siano composti da un elevato numero di società.

Gli indici Market-Cap Weighted, invece, rispecchiano più fedelmente la capitalizzazione di mercato delle aziende, beneficiando maggiormente della crescita delle grandi capitalizzazioni, ma risultando anche più vulnerabili in caso di cali significativi dei titoli di maggiore peso.

Questa tipologia di indici funziona in modo simile alle strategie di investimento momentum, dove si tende a inserire in portafoglio strumenti che hanno ottenuto alti rendimenti negli ultimi mesi e ad escludere quelli con le performance peggiori. Questa caratteristica è interessante e merita di essere tenuta in considerazione nella costruzione di un portafoglio finanziario.

Valutare le proprietà di ciascun metodo di ponderazione degli indici è indubbiamente importante, così come riconoscere che le performance e i comportamenti possono variare significativamente. L'investitore dovrebbe tuttavia sempre mettere al primo posto una qualità fondamentale: la pazienza.

Indipendentemente dal metodo di ribilanciamento degli indici che ha scelto di replicare, è il tempo la variabile più importante negli investimenti finanziari. Solo con una prospettiva a lungo termine si possono cogliere appieno i benefici delle strategie di investimento.

La pazienza permette di superare le fluttuazioni di breve periodo e di capitalizzare la crescita di lungo termine. Per ottenere un'ottima performance e raggiungere i propri obiettivi finanziari, è essenziale mantenere costanza e disciplina, evitando reazioni impulsive ai movimenti di mercato.

Ricordare che il tempo è il nostro miglior alleato ci aiuta a mantenere la rotta verso il raggiungimento dei nostri obiettivi di investimento.

La collezione di articoli sugli "Indici di mercato" contiene:

1. Nascita ed evoluzione degli indici di mercato

2. Definizione, calcolo, costruzione e gestione degli indici di mercato

5. Le differenze tra gli indici Price e Total Return: la necessità di riconsiderare i rendimenti