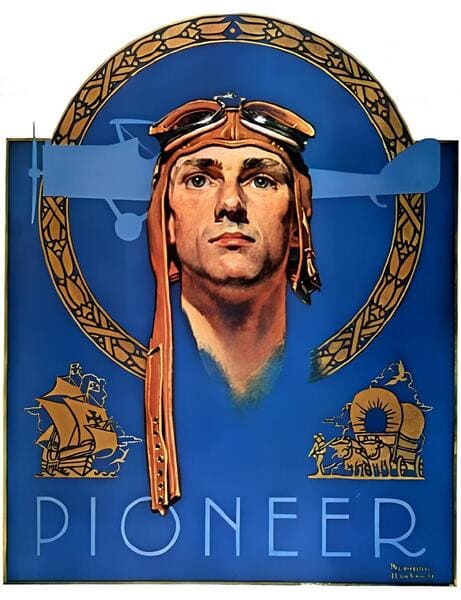

John Bogle: il pioniere dei fondi indicizzati

- Information

- Blog 1177 hits

- Prima pubblicazione: 11 Agosto 2024

«Wise investors won't try to outsmart the market».

John C. Bogle

Il mondo degli investimenti ha visto pochi innovatori capaci di lasciare un'impronta tanto profonda quanto John C. Bogle, detto "Jack", fondatore del Vanguard Group e pioniere dei fondi indicizzati.

La sua visione è stata, fin dai primi anni della sua carriera nel mondo della finanza, quella di democratizzare gli investimenti finanziari, rendendoli economici ed efficienti.

Nel settembre del 2018, pochi mesi prima della sua scomparsa, i successi di Bogle sono stati celebrati nel primo episodio del podcast "Bogleheads on Investing", condotto da Rick Ferri e prodotto dal "The John C. Bogle Center for Financial Literacy".

Giunto ormai al suo 72° episodio, questo podcast si propone di esplorare i principi dell'investimento a basso costo, ospitando ogni volta esperti del settore.

Nella prima puntata, Jack ripercorre la sua vita e illustra la sua filosofia d'investimento. Rick Ferri lo presenta citando le parole che Mel Lindauer una volta dedicò a Bogle: "Mentre alcuni gestori di fondi comuni d'investimento hanno scelto di accumulare miliardi, Jack Bogle ha scelto di fare la differenza".

La sua storia testimonia la perseveranza e l'integrità nel mondo della finanza, qualità che hanno spinto Warren Buffett ad affermare che ha fatto più per gli investitori americani di chiunque altro egli abbia mai conosciuto.

Il percorso di Bogle, che lo ha condotto a rivoluzionare il modo di investire, non è stato privo di ostacoli. Nonostante le numerose difficoltà, tra cui il trapianto di cuore subito nel 1996, ha proseguito instancabilmente la sua missione di educare e tutelare gli investitori.

Uno dei più importanti momenti di questo percorso fu il suo discorso alla conferenza annuale del CFA Institute ad Atlanta, proprio nel 1996. In quell'occasione, Bogle dimostrò con prove inconfutabili la superiorità dei fondi indicizzati – ovvero della gestione passiva – rispetto a quella attiva.

Questa presentazione si rivelò illuminante per molti professionisti del settore, incluso lo stesso Ferri, e li spinse ad abbracciare una filosofia d'investimento basata su costi contenuti e su un'ampia diversificazione.

Il nucleo del pensiero di Bogle risiede infatti nella semplicità e nell'efficacia dei fondi indicizzati ben diversificati. Tale strategia consente agli investitori di beneficiare del "miracolo della capitalizzazione composta dei rendimenti", evitando al contempo quella che Bogle stesso definisce la "tirannia della capitalizzazione composta dei costi".

Il concetto è semplice ma rivoluzionario: la strategia più efficiente è quella di investire in fondi che replicano l'intero mercato, minimizzando i costi e lasciando che il tempo faccia il suo corso. Un investimento finanziario, per definirsi tale, deve infatti avere un orizzonte di lungo termine.

La creazione di Vanguard nel 1975 ha rappresentato la concretizzazione di questa filosofia. In quell'anno, Bogle lanciò il primo fondo comune indicizzato al mondo, una mossa che inizialmente incontrò scetticismo, scarso sostegno e una pioggia di pesanti critiche. Tuttavia, la sua tenacia è stata premiata: quel fondo è diventato uno dei più grandi al mondo ed ha aperto la strada all'adozione diffusa dei fondi indicizzati.

L'influenza di Bogle va oltre la creazione di un prodotto finanziario innovativo: il suo operato ha sempre mirato ad accrescere la trasparenza e la responsabilità nell'industria degli investimenti.

Un aspetto fondamentale dell'eredità di Bogle è la comunità formatasi attorno ai suoi principi. I "Bogleheads", investitori che seguono la sua filosofia, hanno svolto un ruolo chiave nella diffusione del suo messaggio. Attraverso forum online e incontri, questa comunità continua a educare e sostenere gli investitori, perpetuando il lascito di Bogle.

L'impatto di Bogle sul mondo degli investimenti non può essere sottolineato abbastanza. Grazie a lui, l'accesso a strategie d'investimento efficaci ed efficienti è stato "democratizzato", permettendo a milioni di persone di accrescere la propria ricchezza nel lungo termine.

Mentre il settore degli investimenti continua a evolversi, i principi fondamentali stabiliti da Bogle mantengono la loro validità. Anzi, il tempo sembra confermare sempre di più la correttezza del suo punto di vista.

La sua enfasi sulla semplicità, sui costi contenuti e sulla prospettiva a lungo termine continua a orientare gli investitori in tutto il mondo. Il primo episodio del podcast "Bogleheads on Investing" non solo celebra la vita e l'opera di un visionario unico, ma funge anche da promemoria sull'importanza di rimanere fedeli a principi d'investimento solidi e collaudati.

In un'epoca di costante innovazione finanziaria e crescente complessità, il messaggio di Bogle mantiene una sorprendente attualità: investire non deve essere né complicato, né costoso. Con disciplina, pazienza e una comprensione di base dei principi di funzionamento dei mercati finanziari, chiunque può costruirsi un futuro finanziario solido.