Concentrare l'investimento nel mercato azionario italiano non è una buona idea

- Information

- Blog 2932 hits

- Prima pubblicazione: 28 Novembre 2021

«La situazione politica in Italia è grave ma non è seria».

Ennio Flaiano

Nell'ambito degli investimenti finanziari, la scelta dell'allocazione geografica del proprio portafoglio rappresenta una decisione molto importante, che può influire in maniera decisiva sulle performance di lungo termine.

Molti investitori italiani, spinti da una naturale familiarità con il mercato domestico e dal desiderio di investire in realtà conosciute, tendono a concentrare i propri investimenti azionari proprio sul mercato italiano.

Questa pratica, purtroppo, non ha senso per almeno tre motivi.

1) Non aumenta il rendimento atteso

Generalmente, negli investimenti finanziari, passare da un mercato specifico a uno più ampio comporta una riduzione del rendimento atteso in cambio di un minor rischio.

Questo principio costituisce il fondamento stesso della diversificazione degli investimenti.

Alcuni investitori, nel tentativo di massimizzare i rendimenti, scelgono deliberatamente di concentrare il proprio portafoglio in aree geografiche ristrette, in specifici settori o addirittura in singole società.

Nel caso specifico del mercato azionario italiano, però, questa strategia si è rivelata storicamente poco efficace: i rendimenti hanno spesso sottoperformato rispetto a mercati geograficamente più estesi, come l'area euro, il mercato europeo o quello globale, senza offrire in compenso una riduzione del rischio.

L'espansione dell'investimento oltre i confini del mercato italiano offre quindi un duplice vantaggio: non solo una probabile riduzione del rischio, ma anche un potenziale incremento del rendimento atteso.

Questo caso particolare rappresenta un'eccezione alla regola generale secondo cui rischio e rendimento si muovono nella stessa direzione.

Naturalmente, queste considerazioni si basano sull'analisi storica, mentre gli sviluppi futuri rimangono sconosciuti.

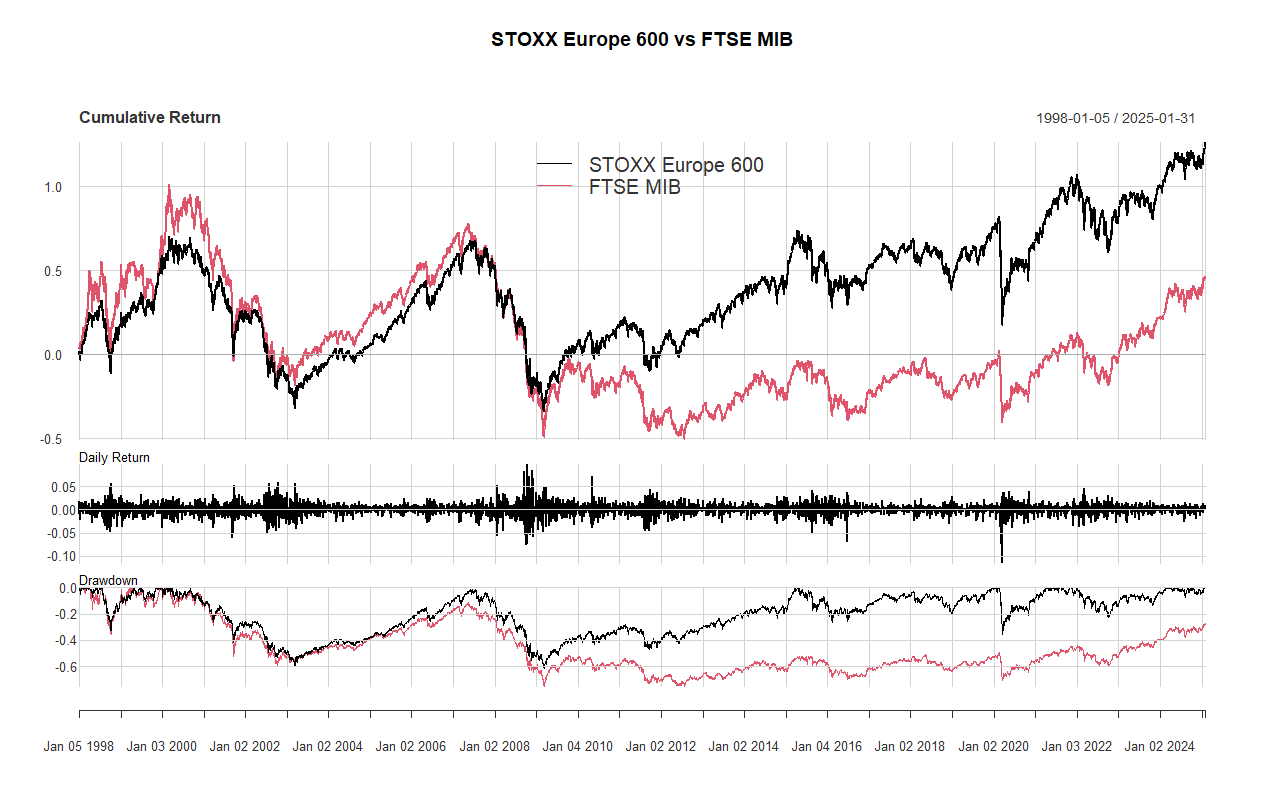

Per comprendere meglio questa dinamica, analizziamo il confronto tra i rendimenti cumulati dell'indice italiano FTSE MIB e dell'indice STOXX Europe 600 nel periodo compreso tra il 5 gennaio 1998 e il 31 gennaio 2025:

Il confronto è impietoso: il mercato europeo, rappresentato dalla linea nera nel grafico, ha generato un rendimento cumulato del 126,38%, superando ampiamente il mercato italiano (linea rossa) che si è fermato al 46,39%.

L'esame della volatilità conferma ulteriormente questo divario prestazionale. Il mercato europeo ha registrato una deviazione standard annualizzata dei rendimenti del 18,55%, mentre il mercato italiano ha mostrato una volatilità superiore, pari al 23,61%.

Questo dato evidenzia come il mercato italiano abbia non solo generato rendimenti inferiori, ma lo abbia fatto esponendo gli investitori a una maggiore instabilità.

L'analisi del massimo drawdown fornisce un'ulteriore prospettiva sul rischio: il mercato europeo ha registrato un massimo drawdown del 61,04%, mentre quello italiano ha toccato il 75,33%.

Il grafico dei drawdown, visualizzato nella parte inferiore della figura, illustra non soltanto come il mercato italiano abbia sistematicamente sperimentato flessioni più profonde rispetto a quello europeo, ma addirittura come non sia mai riuscito a recuperare i livelli massimi raggiunti durante il picco della bolla tecnologica del 2000.

Questo dato storico è molto rilevante, poiché significa che un investitore che avesse acquistato l'indice italiano nel 2000 si troverebbe ancora oggi, dopo un quarto di secolo, in territorio negativo in termini nominali, senza considerare l'ulteriore erosione del potere d'acquisto dovuta all'inflazione (ma senza prendere in considerazioni i dividendi).

Sebbene si possa argomentare che questi risultati siano influenzati dal particolare periodo di osservazione e che le dinamiche potrebbero modificarsi nei prossimi decenni, è necessario considerare il contesto macroeconomico: le sfide strutturali dell'economia italiana, caratterizzata da un elevato debito pubblico e da una pesante pressione fiscale, suggeriscono che un miglioramento sostanziale nel breve o medio termine sia molto complesso.

Per questo motivo, si invita a un approccio cauto nella valutazione delle prospettive future del mercato azionario italiano.

2) Home Bias

Un fenomeno psicologico particolarmente rilevante nelle scelte di investimento è la tendenza a privilegiare il mercato domestico, nota come Home Bias.

Questa distorsione cognitiva porta gli investitori a concentrare una quota sproporzionata del proprio capitale nel mercato azionario del proprio paese, sulla base della convinzione, spesso infondata, che tale mercato sia più sicuro, conveniente o maggiormente sotto il proprio controllo.

Storicamente, questa predisposizione trovava una parziale giustificazione pratica nei costi di transazione più elevati associati agli investimenti internazionali. Tuttavia, l'evoluzione dei mercati finanziari e l'introduzione di strumenti innovativi come gli ETF hanno sostanzialmente eliminato questa barriera.

Oggi è possibile accedere a mercati globali, anche i più remoti, con costi di transazione equiparabili a quelli degli investimenti domestici.

L'Home Bias non colpisce soltanto gli italiani: vale per tutti gli investitori del mondo. La pervasività dell'Home Bias emerge dall'ottimo esempio proposto da Richard Thaler e Cass Sustein nel loro libro Nudge.

Gli autori evidenziano come gli investitori svedesi tendano a investire nel proprio mercato nazionale una percentuale di patrimonio 48 volte superiore a quella che sarebbe giustificata dal peso dell'economia svedese nel contesto globale (che è circa l'1%).

Questa sproporzione non trova alcuna giustificazione razionale dal punto di vista della teoria finanziaria.

Ecco le parole degli autori:

Consider the following fact. Sweden accounts for approximately 1 percent of the world economy. A rational investor in the United States or Japan would invest about 1 percent of his assets in Swedish stocks. Can it make sense for Swedish investors to invest 48 times more? No.

...

This reflects the well-known tendency of investors to buy stocks from their home country, something that economists refer to as the home bias.

3) Concentrare l'investimento su poche azioni

La tendenza dell'investitore italiano medio nei confronti del mercato domestico rivela un approccio ancora più problematico della semplice concentrazione geografica.

Invece di adottare una strategia sistematica, come potrebbe essere l'investimento nell'intero mercato attraverso un ETF, si osserva spesso una selezione arbitraria di pochi titoli, guidata da criteri semplicistici o da luoghi comuni.

La scelta di azioni come ENI, ENEL o Generali viene frequentemente giustificata sulla base della loro politica di dividendi ("danno dei buoni dividendi"), mentre titoli come STM o Tenaris vengono selezionati per la loro volatilità, nell'illusione di poter sfruttare le oscillazioni di mercato con il trading.

Questa approccio, quindi, non solo concentra il rischio in un singolo mercato geografico, ma aumenta ulteriormente l'esposizione al rischio specifico attraverso la selezione di un numero limitato di titoli.

Si tratta di una forma di concentrazione del rischio particolarmente pericolosa, che viola i principi fondamentali della diversificazione.

In altre parole, per la grande maggioranza degli investitori, la scelta di un mercato azionario geograficamente più ampio – come quello europeo o, ancora meglio, globale – è assolutamente da preferire.

Il principio fondamentale che dovrebbe guidare ogni decisione di investimento nei mercati azionari è quello di evitare l'assunzione di rischi non necessari.

La diversificazione, sia geografica che per numero di titoli, è la strategia più efficace per raggiungere questo obiettivo, permettendo di costruire un portafoglio più robusto e meglio equipaggiato per affrontare le diverse fasi di mercato.